老後資金準備のために

NISAと生涯付き合うには?

NISAは恒久化され非課税枠も広がり、かつ再利用も可能となったため、ライフイベントの中でさまざまな資金を準備するために活用できますが、特に、その中でも最も大きな関心事項の1つである「老後の生活資金」を準備する上で、心強いパートナーとなるでしょう。

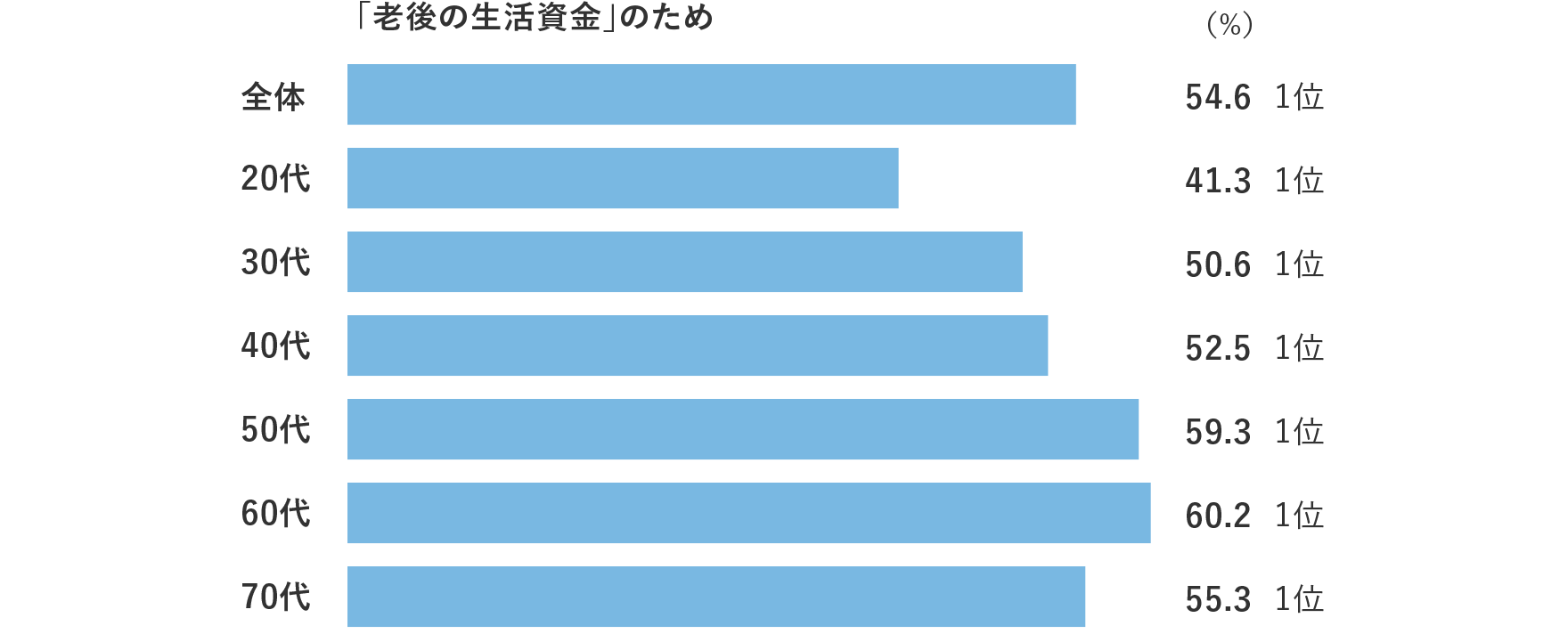

【図表1】は、投資信託を保有している方に、その保有目的を聞いた調査ですが、「老後の生活資金」のためと答えた方がどの年代も1位となっており、20代以外のどの年代も50%以上という結果になっています。

- (出所)一般社団法人投資信託協会「2022年度投資信託に関するアンケート調査報告書」より三井住友トラスト・資産のミライ研究所作成

- ※「老後の生活資金」「資産のリスク分散」「金融・経済・投資の勉強のため」「不測の事態への備え」「結婚資金、住宅資金等、ライフイベントの支払いの備えるため」「子ども又は孫のための教育などの資金」「レジャー資金」「子供や孫に十分な資産を残したいため」「FIREのため」「高額商品の購入資金」「投資で社会を良くすることができるため」「その他」「目的はないが資金を増やしたい」より複数回答可にて選択

では、その老後資金のためにNISAを“生涯活用”する際に押さえておきたいポイントを一緒に確認しましょう。

NISAを活用して”マネープランの投資”を実践するには?

老後資金の準備を投資で行う場合、基本は老後資金として必要となる金額を考え、その金額に向けて給与・賞与などからコツコツ積み立てながら運用を行う“マネープランとしての投資”を実践することが有効です。その場合には、いずれ迎える運用の出口、つまり老後資金として積み立てたお金を「取り崩す」局面も想定しておくことが大切です。

その時に特に考えておきたいのが、「運用リスク」との付き合い方です。“マネープランとしての投資”を実践し、老後資金を計画的に増やしていく場合、資金が積み上がっていくにしたがって、それまで積み上げた資金は「その時点で“一括投資”している」ことと同じ状況になります。このような状況においては、「リタイア年齢が近づく(目標としている金額に近づく)にしたがって、運用リスクを徐々に小さくしていく」ということも考えたほうがよさそうです(詳しくは、【98回コラム】をご覧ください)。

NISA口座でリスクを落としていくなら計画的に

NISAを活用しながら「運用リスクを徐々に小さくしていく」ことを考えるうえでは、NISAが持っている“2つの個性”を踏まえて「計画的」かつ「少し前倒し」に行っていく必要があります。

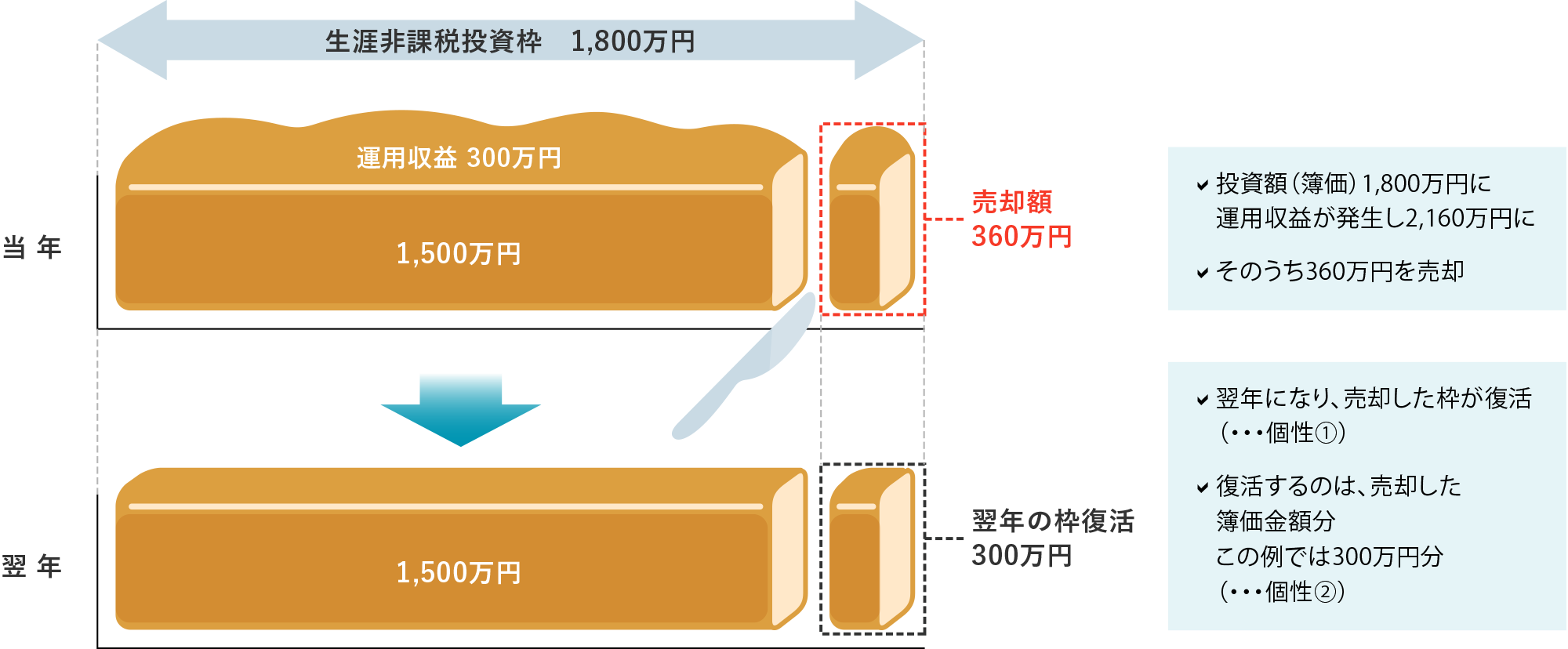

NISAの1,800万円の非課税枠を使い切った局面で「リスクを落とす」ために運用内容の見直しを行う場合、【123回コラム】でもお伝えした通り、「個性①非課税枠の復活が翌年」である点や「個性②非課税枠の管理は簿価」といった点に留意が必要になります【図表2】。

当該コラムで解説をした“パン生地”の例でみると、売却して切り取ったパンが時価ベースでは大きく上に膨らんでいたとしても、新たに購入資金として入れられるパン生地は、膨らむ前のパンのスペース分だけになるので、切り取ったパンよりも小さくなります。

(出所)三井住友トラスト・資産のミライ研究所作成

つまり、非課税枠を全額活用した状態になってから、「リスクを落としたい」と思ったとしても、「NISA投資枠の余裕」がなければ、思った金額分の資産の入れ替えができないかもしれないのです。

そのため、1,800万円の非課税枠の「満杯直前」ではなく、「枠の余裕があるうち」に見直しをすることで自由度が広がります。例えば、ある時点以降から、債券ファンドやバランスファンドといった安定的な運用が期待できる資産に投資をすることで、非課税枠内全体でのリスク調整を図ることができます。その他にも、年間投資枠(つみたて投資枠120万円、成長投資枠240万円)や生涯非課税枠に余裕がある状態※であれば、積極的な運用を行ってきた積み立て部分を一部売却したうえで、その年の枠内で新しい商品を購入するといった、同年内での入れ替えもできそうです。

※制度の詳細は、こちらのコラムをご覧ください。第26回 新NISAの個性を考える ~パン作りと一緒?~ | ミライ研のライフプラン羅針盤 | 三井住友信託銀行株式会社 (smtb.jp)

投資信託の中にはこのようなリスクの段階的な引き下げを自動で行ってくれるものもあります。“ターゲットイヤーファンド”といい、事前にある年(ターゲットイヤー)を定めたうえで、一般的にはターゲットイヤーが近づいてくるにつれて株の組み入れ比率を引き下げ、その分債券等の組み入れ比率を引き上げるような、投資資産の組み換えを行う特徴の投資信託です。こういったタイプの投資信託に関しても事前に学んでおくと良いのではと思われます。

このように、NISAを活用して老後資金の準備を行う場合には、その資金を活用する時期に向けて「運用している資産のリスクを徐々に落とす」ということを、NISAの非課税投資枠1,800万円の枠を使い切る前のタイミングから、「積立計画」と併せて考えていくことが必要になりそうです。