【第136回】ファイナンシャル ウェルビーイングとは?

ファイナンシャル ウェルビーイングを実現するには?

2024.04.10

前回は、ファイナンシャル ウェルビーイングとは何か、についてお伝えしてきました。これは、「将来のライフイベントを適切に把握し、賢い意思決定によりお金に関する不安を解消させ、未来に向けて自律的に行動できる状態」であり、実現のためには生涯のキャッシュフローをマネジメントすることがカギであることを示してきました。

今回は、そのファイナンシャル ウェルビーイングを実現するための具体的なアクションと、特に“お金の不安”の最大要因の正体を突き止めていきたいと思います。

ファイナンシャル ウェルビーイング実現のための“4つのステップ”

ファイナンシャル ウェルビーイングは、ただ単に「客観的な資産・所得がふえる」だけでは実現せず、「自律的に家計行動ができている」ことが重要です。では、この「自律的な家計行動」を実現するにはどうすればよいでしょうか。

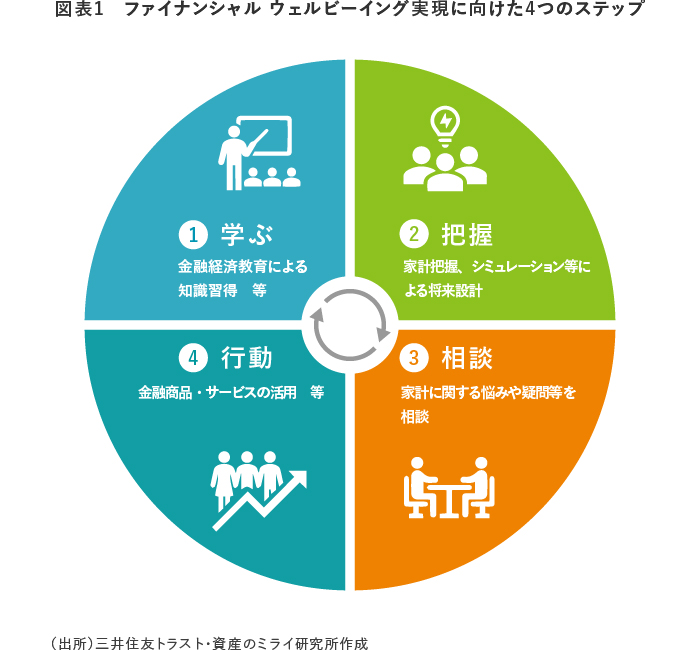

ここには4つのステップが必要と考えています。「学び」を得たうえで、自身の家計収支・資産負債の状況や将来家計をシミュレーション等により「把握」すること、そして家計に関する悩みを適切な相手に「相談」し、具体的な金融商品やサービスを活用する「行動」にまで結びついて、初めて自律的な家計行動が成立します【図表1】。

これは、心身の健康(Physical Well-being)に向けた取り組みと重ねるとわかりやすいかもしれません。心身の健康についても、健康についての「学び」を得るだけでなく、自身の健康状態の「把握」や、適宜かかりつけ医に「相談」しつつ、健康増進に向けた「行動」をすることで、心身の健康も維持向上されます。

“Financial”に関しても、同様のプロセスを経ることが有効と考えられます。

老後資金を例にとった、“4つのステップ”を踏まえたお金との向き合い方

具体的に、老後資金を例にとってみましょう。

例えば、老後資金に関しては、「公的年金だけでは2,000万円不足する」「国の年金はあてにならないので自助努力が必要だ」「老後資産形成のためには、こういった手法で投資をした方が良い」などの情報は世にあふれています。しかしながら、それらを受けて、安易に皆と同じ「行動」をとることが果たして得策でしょうか。もっと言うと、例えば老後資産形成のために何かに投資をした、という「金融行動の結果」が“お金の不安”を解消できるのでしょうか。

まず、老後不安を考えるにあたって、老後の収支を簡単に想定してみましょう。

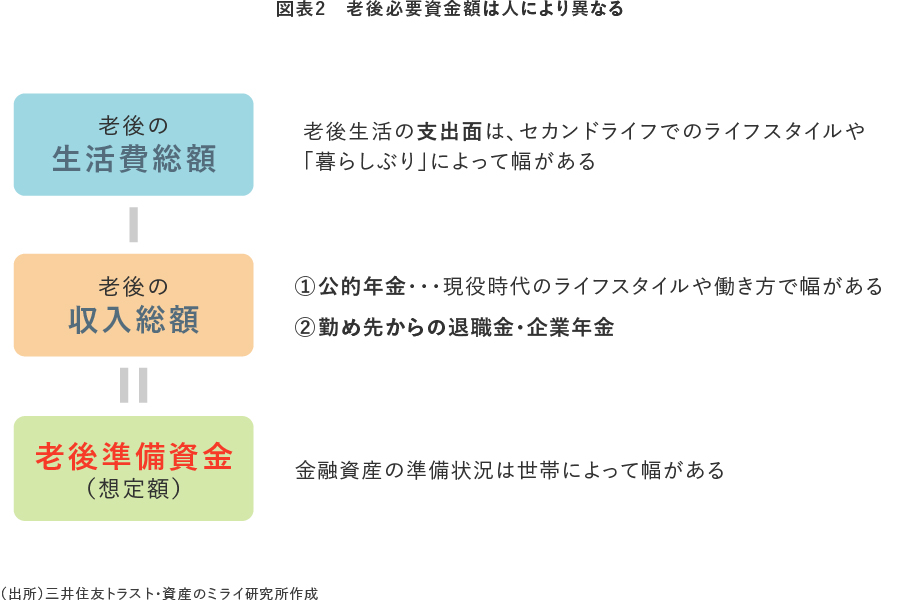

構造を単純な数式で示すと、【図表2】のとおりになります。このうち、老後生活費、つまり「支出」の想定は暮らしぶりや、もちろん世帯構成や居住地域、自宅の状況などによっても全く異なります。加えて、老後の「収入」は現在の保有資産状況や収入、はたまた世帯構成によっても異なります。年金収入に関しても、現在が自営業などで国民年金加入者なのか、夫婦で会社員・公務員などで厚生年金保険に加入しているのかなどにより、大きく変わります(厚生年金保険は報酬比例の制度であるため、現役時代の所得水準によって受給額も変わります)。もちろん退職金・企業年金なども勤め先の企業や人により異なります。また、老後資金の準備方法も、お金に関する考え方(例えば、投資に積極的なタイプか、慎重派か、など)によっても変わってきます。

これらを考慮すると、ただ単に外部から画一的な情報を得て「学ぶ」ことだけでなく、それを踏まえて自身のケースで想定してみる「把握」のプロセスにより、「どのような人生を送りたいか」というライフプランニングを行うことが重要といえそうです。そのうえで、単に外部情報を鵜呑みにするのではなく、信頼できる相手に「相談」できることも安心感につながります。

上記のプロセスを経て、自身の家計行動はどうすればよいのか、を考えて「行動」に移すことで、自律的な家計行動につながり、ファイナンシャル ウェルビーイングがもたらされると考えられます。

経済的不安の最大要因は老後資金だが…

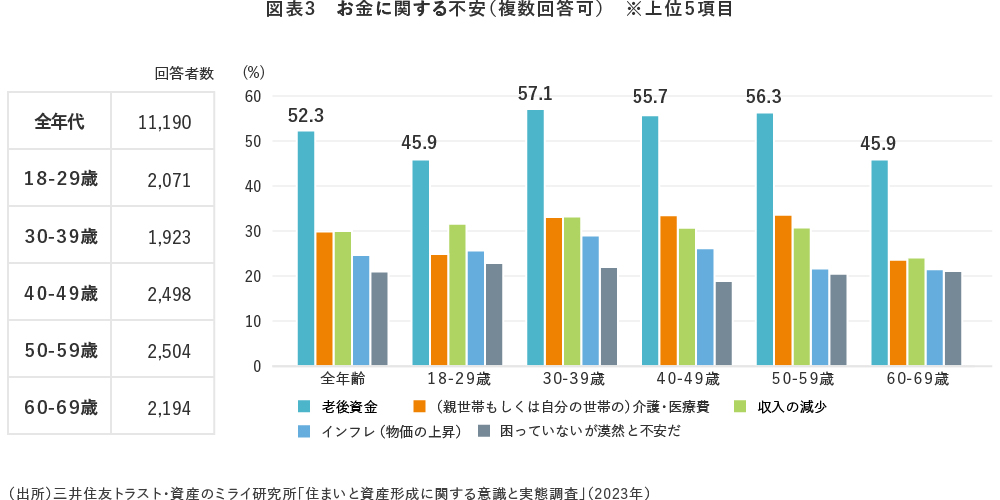

では、ファイナンシャル ウェルビーイングを実現するうえで「個人が抱えている経済的な不安」の最大要因は何でしょうか。資産のミライ研究所の調査によると、各年代におけるお金の不安の要素は、なんとここまで例にとってお話ししてきた「老後資金」がどの年代でも1位となっています【図表3】。これは、国民全体の不安要因だといっても過言ではないかもしれません。

特に、年金制度に対する不安は大きそうです。厚生労働省の調査(2019年社会保障に関する意識調査)によると、老後の生計を支える手段として、1番目に頼りにするものは、「公的年金(国民年金や厚生年金など)」が最も多く55.9%です。一方で、公的年金が老後生活に十分であるかどうかの不安も53.1%と大きいことがわかります。収入として頼りたいものの、頼れるか不安、というのが正直なところかもしれません。これだけ多くの方が頼りにしている収入源ですので、年金制度に対する“正しい理解(=学び)”も、老後資金不安を解消する一助になるのではないでしょうか。

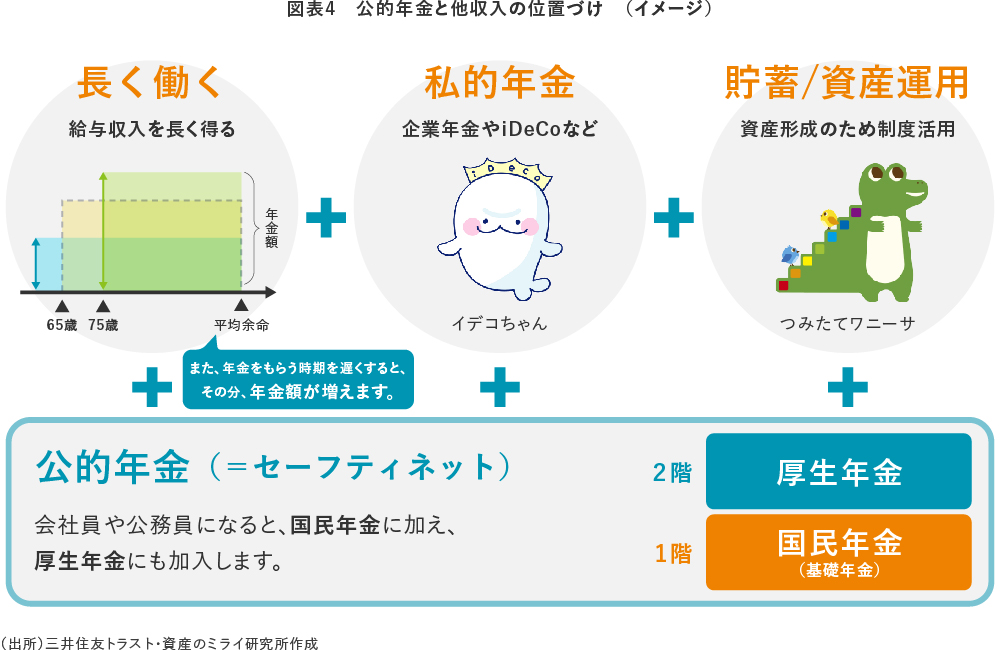

もちろん、現在の公的年金制度は、老後生活をすべてカバーできる設計ではありません。しかしながら、終身で定期的に受け取れる重要な社会保障制度です。公的年金などの社会保障制度の役割を「セーフティネット」としてしっかり理解し(=学び)、そのうえで、人生100年時代を自分らしく生きるために、収支計画ならびに今後のライフプラン・マネープランを立て(=把握)、適宜信頼できる相手に(相談)しつつ、「長く働く」ことや、公的年金以外の「私的年金」を活用すること、自助努力として「貯蓄/資産運用」を計画的に行う(=行動)ことが重要となります【図表4】。まさに、人生100年という長期の時間軸で、自身の「家計を経営する」観点で考え、自律的に行動することが重要そうです。

世間ではやたらと「年金制度が危ない」という趣旨の発信を目にする機会も多いように思われますが、ミライ研がお届けする、公的年金に関する動画・コラムもご活用いただきながら、ぜひ制度の理解を深めていただき、不安解消にお役立てください。

教えて!信託さん【資産形成編】シリーズの公的年金解説動画

・YouTube#12「意外と知らない!?「貯蓄」と「国の年金」何が違う?」

・YouTube#13「豊かな老後を迎えるには!?「公的年金」と「資産形成」の間柄」

ミライコラムの公的年金解説記事

・公的年金は払い損ではない!

次回はファイナンシャル ウェルビーイングの最終回として、ファイナンシャル ウェルビーイング取り巻く世の中の流れについてご紹介します。