【第137回】ファイナンシャル ウェルビーイングとは?

ファイナンシャル ウェルビーイングを実現する世の中の動き

2024.04.17

前回は、ファイナンシャル ウェルビーイング実現のための4つのステップならびに、お金の不安の最大要因である“老後資金”に対してフォーカスしました。

ここまでお読みいただき、「ファイナンシャル ウェルビーイングってあまり聞きなれないけれども、世の中でそんなに取り上げられているのだろうか」と思われた方もいらっしゃるかもしれません。

今回は、そんなファイナンシャル ウェルビーイングを取り巻く、世の中の流れを紐解いていきます。

1.資産所得倍増プランと新しいNISA、iDeCo

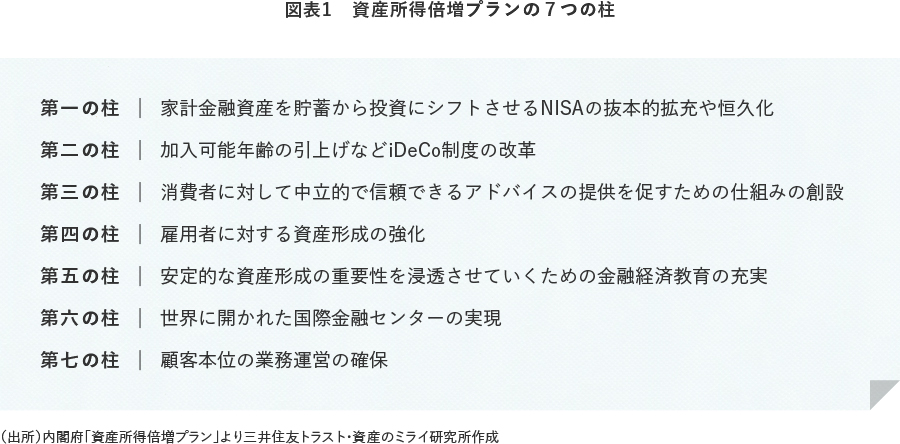

最近の大きなイベントとしては、内閣官房に設置された「新しい資本主義実現会議」において2022年11月に決定された「資産所得倍増プラン」があります。その中には、投資経験者の倍増、具体的には、5年間でNISA総口座数を3,400万口座へと倍増させることを目指して制度設備を図ることや、家計における投資額の倍層などが「目標」として盛り込まれました。

このプランで大きな目玉であったのが、第一の柱であるNISA制度(少額投資非課税制度)の抜本的拡充・恒久化です。これは、2024年1月より改正され、国民の「貯蓄から投資」を推進するべく、大きな拡充となっています。また、第二の柱であるiDeCo制度の改革も検討されており、より使いやすい制度への変更が期待されています。

2.資産所得倍増プランと金融経済教育推進機構

さて、世間では、NISAの拡充をはじめとした「資産形成制度の拡充」がよく話題にあがっているので、資産所得倍増プランといえばこの印象が強いのではないでしょうか。しかし、この倍増プランの柱はこういった「貯蓄から投資」を促す制度拡充だけではありません。

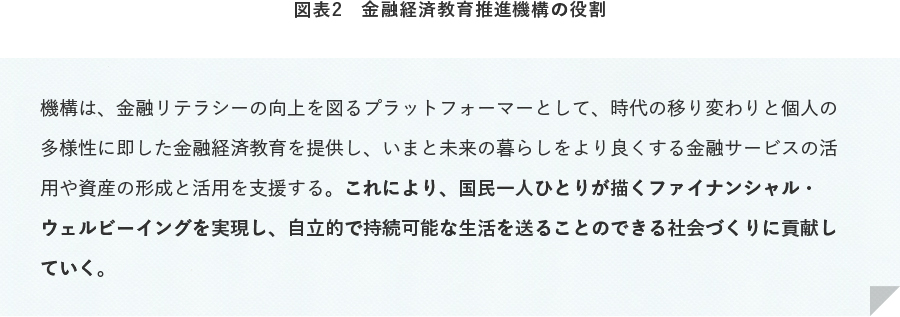

例えば、第三の柱では、「消費者に対して中立的で信頼できるアドバイスの提供を促すための仕組みの創設」、第五の柱「安定的な資産形成の重要性を浸透させていくための金融経済教育の充実」と謳われており、それらを戦略的に実施するための組織として「金融経済教育推進機構」が2024年4月に設立されました。これは、金融広報中央委員会、一般社団法人全国銀行協会、日本証券業協会が発起人となり、昨年11月に改正された「金融サービスの提供及び利用環境の整備等に関する法律」に基づいて設立されたものです(金融経済教育推進機構の設立認可について:金融庁)。ここでは、機構の役割を「ファイナンシャル ウェルビーイング」の実現と紐づけて定義しています。政府は、2028年度末をめどに、金融経済教育を受けた人の割合を現状の7%から20%程度(米国並み)に引き上げることをKPIとして掲げる方針です。今後、官民による金融経済教育の提供がさらに進むと思われます。

- (出所)金融庁「国民の安定的な資産形成の支援に関する施策の総合的な推進に関する基本的な方針」より抜粋(下線筆者)

3.学校・職場などでの金融経済教育推進機構

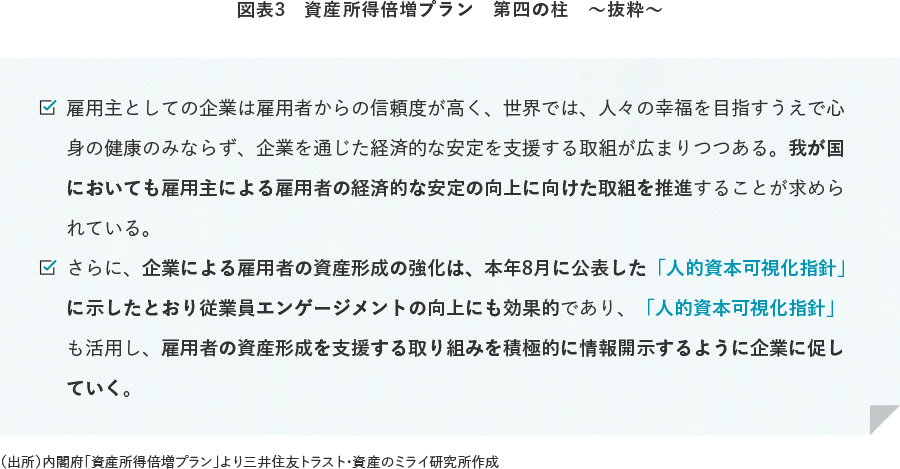

こういった国を挙げて幅広く実効性を伴った形で「金融リテラシーの向上」を実現していく国家施策の実行には、国民一人ひとりに“点”でアプローチするだけでなく、「職域」や「学校」という“面”での取組みがこれまで以上に重要になってくるものと考えられます。特に「職場」での取組みについてフォーカスされているのが、第四の柱「雇用者に対する資産形成の強化」です。【図表3】の通り、雇用者における資産形成支援の推進を「人的資本投資・開示」の観点でも推し進めることが期待されています。

4.「制度拡充(NISA/iDeCo)」「金融経済教育」とファイナンシャル ウェルビーイングの関係

ここまで、国が推し進める「国民一人ひとりが描くファイナンシャル・ウェルビーイング実現」に向けた資産形成制度の拡充・金融経済教育の推進などを整理してきました。これらの施策が正しく世の中に広がることで、国民の資産形成・資産活用がさらに進むものと思われます。

一方で、この流れを踏まえるにあたり忘れてはならないことがあります。それは、「一人ひとりのファイナンシャル・ウェルビーイング実現」が目的であり、「資産形成」はその手段の一つである、ということです。

例えば、「資産形成を上手に行うこと」や、より極端にいえば「どこに投資すれば“より効果的”なのか」をゴールにすることは本末転倒です。ご自身がどのような人生を描き、どんな暮らしをしたいのか、そのために年金制度や健康保険などの社会保障制度がどのように生活を保障してくれているのか、勤め先の制度を含めた有利な制度は何か、という点などが抜け落ちたままでは、家計行動や資産形成の方向性が定まらない可能性もあります。また、住宅ローンを含む借入れや不動産、相続など、家計に関する多岐にわたる要素も、皆さんの人生に大きな影響を与えます。

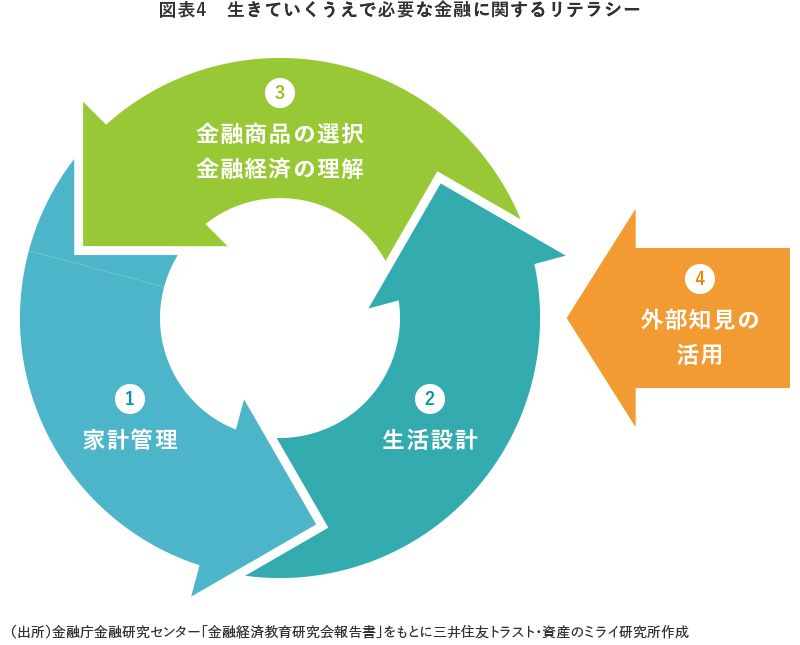

本来的には一人ひとりにとって、家計行動全体の中で「家計管理」と「生活設計」をどのように行うのか、そのために「貯蓄・投資」「生命保険・損害保険」「住まい」「各種ローン」「相続・贈与」などの金融商品を理解したうえでどのように選択・活用するべきなのか、また適宜、外部知見の適切な活用ができるのか、というのが「金融リテラシー」の全体像です【図表4】。

一人ひとりのライフプランに対応した「マネープラン(資産形成や資産活用の計画)」を策定し、その実践に相応しい金融商品・サービスを、スマートに活用できるように「金融リテラシーの向上」を図っていく必要があり、そのために「金融経済教育」を学んでいくことが重要です。

前回コラムの【図表1】 ファイナンシャル ウェルビーイング実現に向けた4つのステップも参考にしていただきながら、金融経済教育などを機会に、ぜひ皆さん自ら「学び」を得たうえで、ご自身の家計収支・資産負債の状況や将来家計をシミュレーション等により「把握」、家計に関する悩みを適切な相手に「相談」しながら、皆さんの将来設計にあわせた具体的な金融に関する「行動」を実践いただければ、皆さんのファイナンシャル ウェルビーイングな状態(=将来のライフイベントを適切に把握し、賢い意思決定によりお金に関する不安を解消させ、未来に向けて自律的に行動できる状態)に近づくものと思われます。