【第52回】資産形成と取り崩し②

「取り崩し」から考える「資産形成」とは?

2022.03.09

井戸社長に伺います。老後資金の「取り崩し」というとかなり先の話のように感じますが、「資産形成」のときに「取り崩し」のことも考えた方がよいのでしょうか?

例えば、家計全体を見直して、毎月、貯蓄や投資に回せる金額を2万円捻出できたので、この2万円を「年金財形」と「iDeCo」に振り向けるというのも老後資金のための立派な資産形成だと思います。しかしながら、この毎月2万円の「貯蓄と投資」が自分にとっての「老後資金」のための資産形成として十分なのか、また、例えば5年後にはどれだけの資産になっていればよいのかといったことが分からなければ、何となくスッキリしないこともあるのではないかと思います。

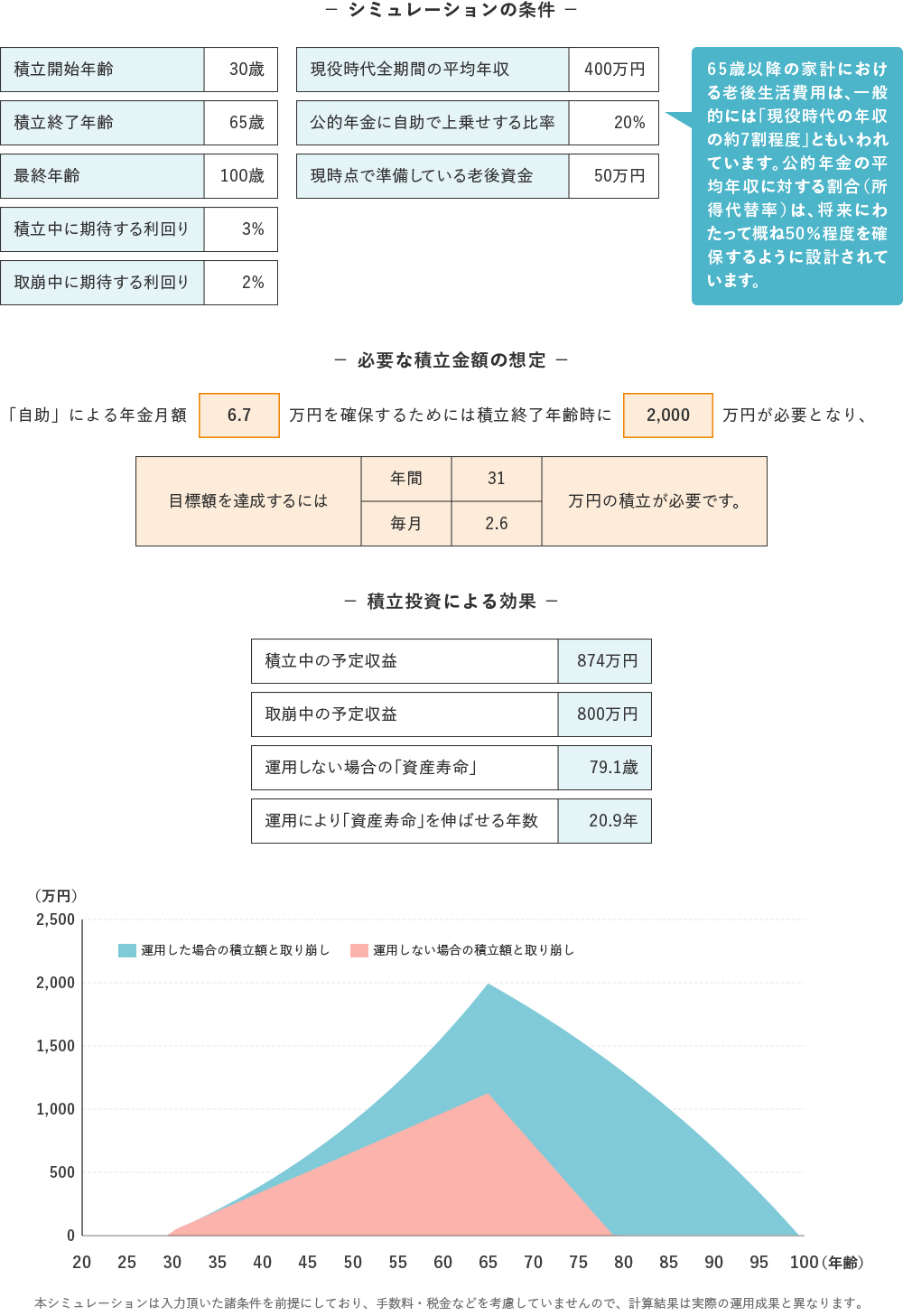

前回のコラムで「… 老後資金であるならば『資産形成だけではなく取り崩しも含めた計画』を策定する必要がある …」というお話をしました。公的年金を補完する「自助」として積み立てるということであれば、その「自助」で備える取り崩し額の水準をイメージすることで、リタイア時にどの程度の「目標資産額」を積み立てればよいのかということを評価することができます。また、このリタイア時の「目標資産額」が定まれば、今から毎月いくらぐらいの積立を実施すれば、その「目標資産額」を積み上げられるのかを算出することもできます。これらは企業年金制度で給付内容から掛金率を算出する手順と同様ですが、言葉だけではイメージが湧きづらいと思いますので、ここでは「取り崩し」から「資産形成」の計画を策定する簡易ツール(play with PENSION PLAN)がありますので、それに基づいた計算例をご紹介します【図表1】。

この計算例では、以下の条件を前提としています。

- ・現在、30歳現役の方

- ・現時点で準備している老後資金は50万円

- ・リタイア時の年齢を65歳、現役時代全期間の平均年収は400万円と想定

- ・65歳までの老後資金積立期間中は3%の期待利回り、65歳から100歳までの老後資金取り崩し期間中は2%の期待利回りを想定

- ・65歳から100歳までの35年間、現役時代の平均年収400万円の20%(月額67,000円、年間80万円)の取り崩しを希望

- ・手数料、税金などは考慮していません

こういった想定をした場合、希望の金額を取り崩すために必要な資産額は2,000万円となっています。この「目標資産額」の2,000万円を65歳時点で積み立てるために必要な毎月の積立額は「26,000円」というように「取り崩し」から「資産形成」の計画が作成できることが分かります。

【図表1】の青いグラフが「資産形成&取り崩しの計画」ですので、5年後10年後にいくら積み立てていれば計画どおりなのかもチェックすることができます。また、オレンジのグラフは全く「投資」を行わなかった場合のもので、この場合には「資産寿命」が79.1歳となっており、「投資」を行う場合の資産寿命100歳と比較すると、「投資」をすることで20.9年(=100-79.1)も「資産寿命」が延びていることが分かります。

では、次回のコラムでは、このような「資産形成&取り崩しの計画」を実践する際に注意すべきことについてお話したいと思います。

プロフィール紹介

三井住友トラスト・ライフパートナーズ株式会社 取締役社長

井戸 照喜さん

1989年 東京大学大学院工学系研究科修了、同年住友信託銀行入社(現・三井住友信託銀行)。

年金信託部で企業年金の制度設計・年金ALM等に従事。その後、運用商品の開発・選定、年金運用コンサルティング等に従事。2008年からはラップ口座の運用責任者。2013年からは投信・保険・ラップ口座等の「預り資産ビジネス」全体を統括する投資運用コンサルティング部長を務め、2018年に(銀行ビジネスと保険ビジネスを信託銀行らしく融合させる)トラストバンカシュアランス推進担当役員。2019年 三井住友トラスト・ライフパートナーズ株式会社 取締役社長(現職)。

日本アナリスト協会検定会員、年金数理人、日本アクチュアリー会正会員。

【主な著作】

『KINZAIバリュー叢書 銀行ならではの“預り資産ビジネス戦略”──現場を動かす理論と実践』(金融財政事情研究会、2018)