【第131回】「健全な借入」をライフプランに位置付ける④

「住宅ローン繰上返済」と「資産形成」、どちらを優先?

2023.11.22

前回まで、「住宅ローン」を自身のライフプランとそれに対応したマネープランの中でのどのように位置づけていくかについて「頭金の準備割合」と「返済比率」から考えてきました。今回は、住宅ローンの返済と資産形成との両立についてもう少し深掘りしてお伝えしたいと思います。

住宅ローンを返済する?資産形成に取り組む?

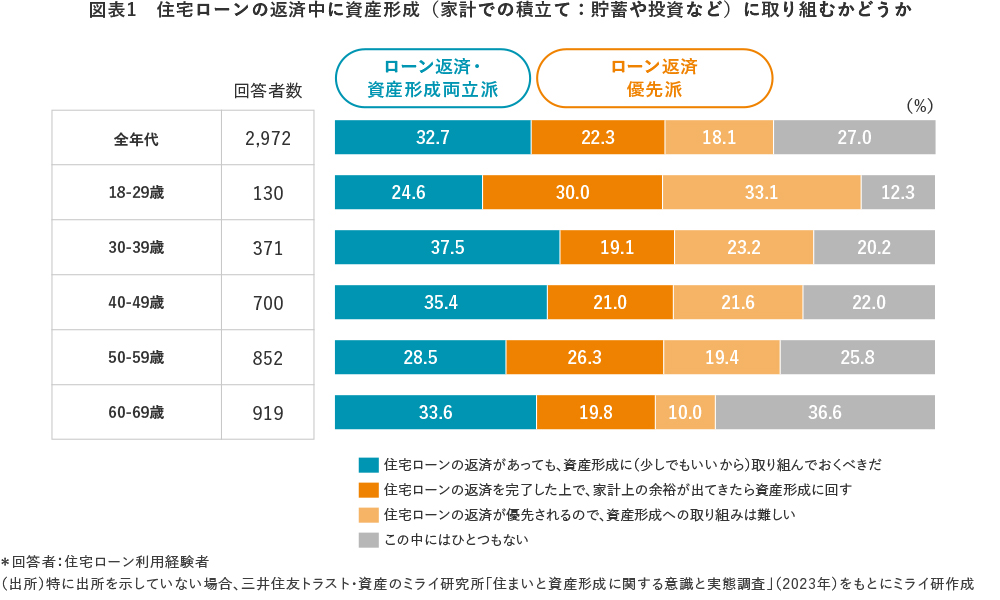

住宅ローン返済中に余裕資金が生じた場合、住宅ローンの繰上返済に充てるべきなのでしょうか、それとも資産形成に充てるべきなのでしょうか。ミライ研のアンケート調査で、住宅ローン返済中に資産形成(家計での積立て:貯蓄や投資など)に取り組むかどうかについてお伺いしたところ、【図表1】の結果となりました。

全体では「住宅ローンと資産形成の両立派」が32.7%、「ローン返済優先派」が40.4%となりました。また、年代別に確認をすると60歳代以外の年代においては「ローン返済優先派」が優勢となりました。

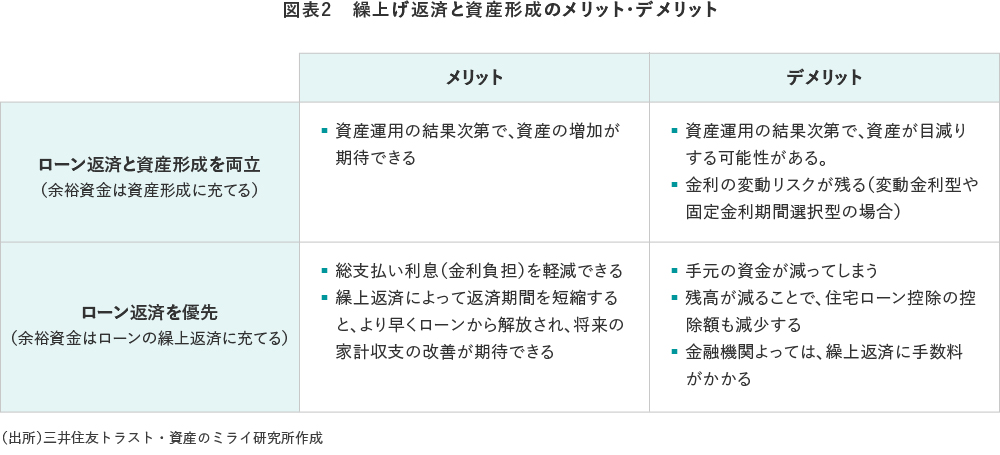

どちらが正解なのかは判断しづらい問いですが、それぞれのメリット・デメリットとして下記のような点が挙げられるかと思います。

それぞれのメリット・デメリットを検討する際、ご自身の住宅ローンの借入金利タイプや利率、返済期間、また運用環境の見通しなどの状況によっても、評価度合いは大きく異なります。余裕資金が生じた際に、繰上返済も資産形成も対応できるように準備しておくことが必要かと思われます。

資産形成に向けて何に取り組む?

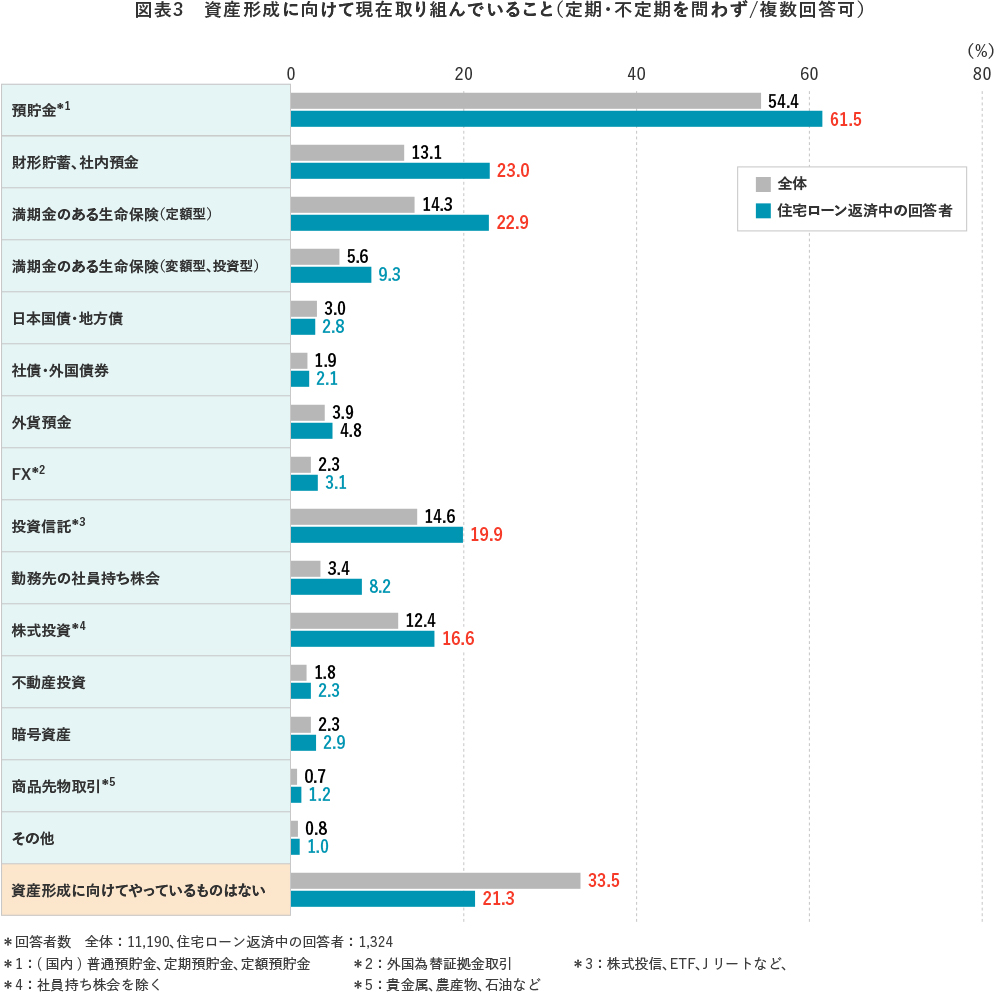

では、「資産形成」に向けて具体的には何に取り組めばよいでしょうか。ミライ研のアンケート調査で、いくつかの具体的な資産形成の手段を選択肢として並べ、「現在取り組んでいること」を選択いただいたところ、【図表3】の結果となりました。グレーの棒グラフはアンケート調査全体の回答、青色の棒グラフは“今まさに住宅ローンを返済している方”の回答を示しています。

取り組んでいることとして選択が多かったものから順に、「預貯金」「財形貯蓄・社内預金」「満期金のある生命保険(定額型)」「投資信託」で、これらはアンケート回答者全体の傾向と同様ではあるものの、それぞれの選択割合は住宅ローン返済中の回答者の方が高い結果となりました。

また【図表3】の最下部にある「資産形成に向けてやっているものはない」を選択した人は、アンケート回答者全体では33.5%であるところ、住宅ローン返済中の回答者では21.3%となっており、住宅ローンを返済しながらも資産形成への取り組み意識が高いことがわかりました。

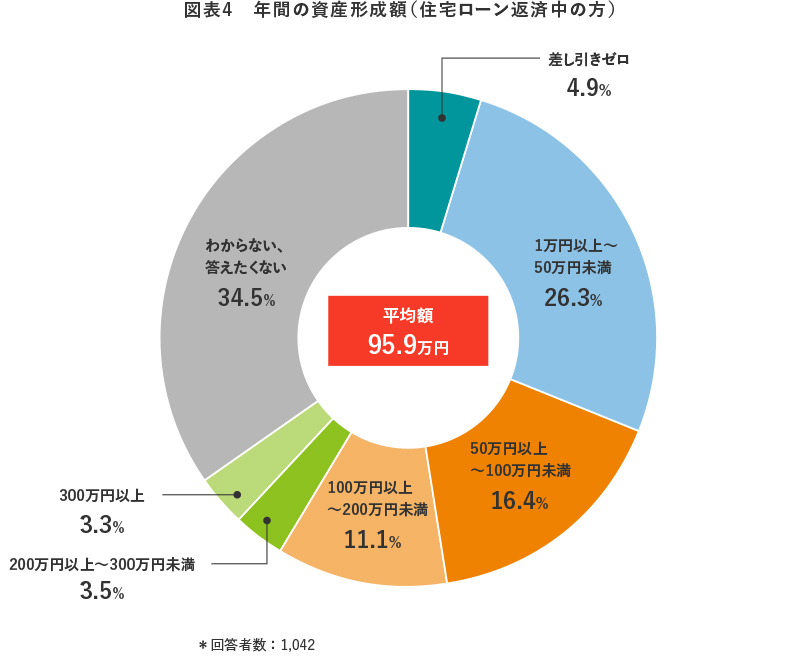

ちなみに、先ほどの【図表3】で何かしらの取り組みをしている人が、金額としてどれくらい資産形成をしているかの回答が【図表4】となっています。

金額については、それぞれのライフプランとそれに対応したマネープラン次第かと思われますが、「これだけの金額を資産形成していく(している)」といった意識があるという点が重要かと思われます。

優遇制度の利用状況は?

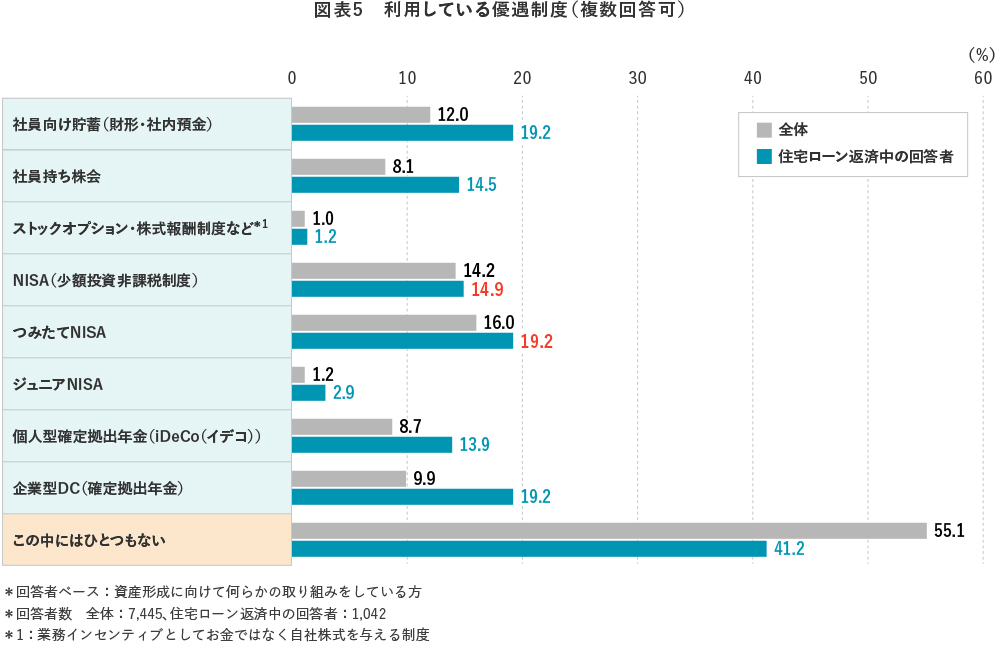

さらに、【図表3】で資産形成に向けて何らかの取り組みをしている方に対して、優遇制度の利用状況についても確認したところ【図表5】の結果となりました。

「この中にはひとつもない」の選択は、住宅ローン返済中の回答者が41.2%と、つまり約6割は「何らかは活用している」という結果となりました。その中でも特に国の設けた優遇制度であるNISA制度については、NISAとつみたてNISAの利用者が合計で34.1%と3人に1人は利用していました。2024年からは新しいNISAがスタートします。より一層、利用者に優遇された制度となりますので、「上手く活用できていないな」とお感じになっていらっしゃる方は、是非チェックいただければと思います。

さて、ここまで4回にわたって「お金を借りること」についてお伝えしました。是非、みなさんのファイナンシャルウェルビーングを実現する中での各種ローンの活用についても改めて考えてみてください。

※2023年1月にミライ研が1万人を対象に実施したアンケート調査をもとに、ファイナンシャル ウェルビーイング(FINANCIAL WELL-BEING)の見地から「健全な借入れ」について考察したレポートをこちらに掲載しております。あわせてご覧ください