【第22回】新型コロナショックと資産形成①

新型コロナショックは、資産形成の追い風?逆風?その1

2021.04.01

2020年は、新型コロナウイルス感染症の流行により、私たちの生活が一変した年でした。感染拡大防止のポイントは「接触を避ける」こと。これにより、テレワークを筆頭に、学校の授業から、企業の営業活動や採用活動、会議やセミナー、イベント、飲み会まで、様々な分野においてオンライン化が急速に進んだ年だったと思います。

資産形成や金融行動に関係するところでは、オンラインセミナーの急増や、オンラインでの資産運用相談、リモートでの手続きの充実などが一般化してきました。給付金10万円も支給されましたが、思わぬ臨時収入?で、資産運用を始められた方も多いかもしれません。

そんな世の中の変化や家計行動をヒントに、新型コロナショックが資産形成にどんな影響を与えたのか、追い風になっているのか、はたまた逆風になっているのかをみていきましょう。

「守り」の家計行動で停滞が続く消費

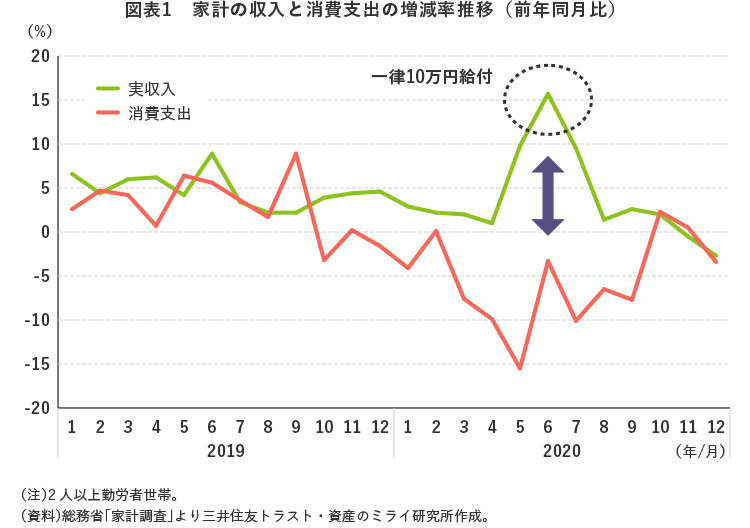

新型コロナショック下、家計は総じて財布のひもを引き締め気味でした。「一律10万円の給付金が消費に回り、経済が活性化する」という政府の期待通りには進んでいないことが、図表1から分かります。

家計の収入は、2017年なかば以降、一貫して前年の同じ月を上回ってきました。さらに、2020年5月~7月にかけては、給付金支給の影響で10~15%の大幅プラスになっています。

一方で、消費支出は、3月~9月まで7ヶ月連続で前年同月を下回りました。食料品や調理家電、ゲーム類、テレワーク製品など、巣ごもり関連消費の伸びはみられたのですが、レジャーや外食など外出を伴う消費の減少がそれ以上に大きいものでした。先行き不安だから…との思いから、節約志向や消費抑制マインドが働いたことも影響しているのでしょう。

消費の伸びが、収入の伸びを下回る傾向は、2019年10月頃から続いていましたが、新型コロナショックの影響で両者のギャップは一層拡大しました。

「意図せざる貯蓄の増加」が発生

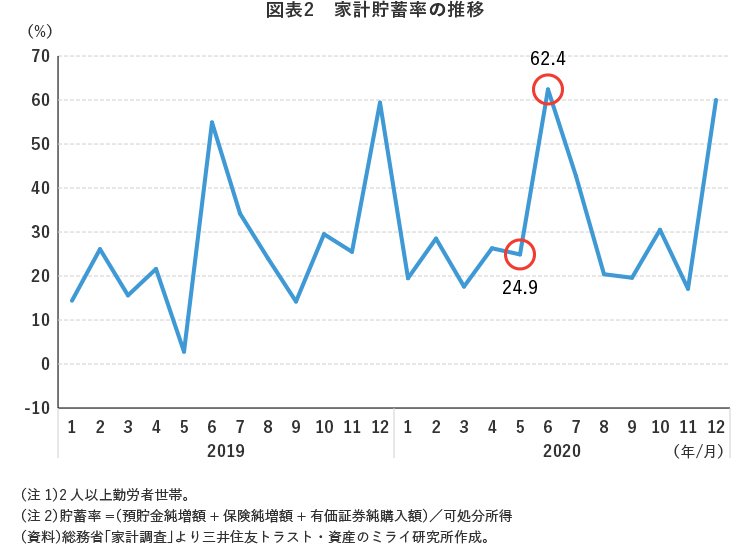

消費控えの裏返しで、家計の貯蓄率(預貯金、保険、有価証券の純増額合計が可処分所得に占める比率)は、例年よりかなり高い水準で推移しました。

例えば5月は、賞与支給の手前に大型連休で支出が増加するため、通常は1年のうちで最も貯蓄率が低く、プラスになること自体珍しいのですが、2020年5月は24.9%の大幅プラスとなりました。また、6月は、サラリーマンにとって賞与月であることもあり、例年貯蓄率は40%前後まで上がるのですが、2020年6月はこれをはるかに上回る62.4%となり、6月としては過去最高を記録しました<図表2>。

この結果、特に意識して貯蓄に励んだわけではないけれども、結果として家計貯蓄が増加するという「意図せざる貯蓄増加」が発生しました。

貯蓄増加の主体は「普通預金口座に振り込まれたものの、使われずに残った給付金」で、日本銀行の「資金循環統計」の中では「流動性預金」というものの増加として表れます。データを確認すると、2020年6月末の流動性預金残高は、前期比で30兆円増加し、初めて500兆円を突破しました。金融資産全体に占める流動性預金の比率も、過去最高を更新し、3割に迫る勢いになっています。超低金利環境の継続により、ずいぶん前から「定期性預金(≒定期預金や定額貯金)から流動性預金(≒普通預金や通常貯金)へ」の資金シフトは続いていましたが、2020年3月末~6月末にかけては、定期性預金の減少は僅かで、純粋に流動性預金が急増しています。この点からも、「消費を控えた分が普通預金口座に残った」ことによる意図せざる貯蓄(流動性預金)の増加が確認できます。

一部では資産形成を意識した資金移動も!(続きは「その2」へ)

新型コロナショック下における家計貯蓄の増加は、主として、消費抑制の結果としての流動性預金の積み上がりによるものでしたが、一部では資産形成・資産運用を意識した資金の動きも見られています。

どんなところから、その傾向がみてとれるのか、続きは次回「新型コロナショックは、資産形成の追い風?逆風?その2」でみていきましょう。