【第11回】住宅ローンと資産形成⑦《寄り道コラム》

日本人の資産形成の具体策、トップは預貯金、では2位は?

2020.09.09

前回、日本人の7割が資産形成に向け何らかの取り組みを行っているとお伝えしましたが、具体的には何をしている人が多いのでしょうか。

不動のトップは国内預貯金

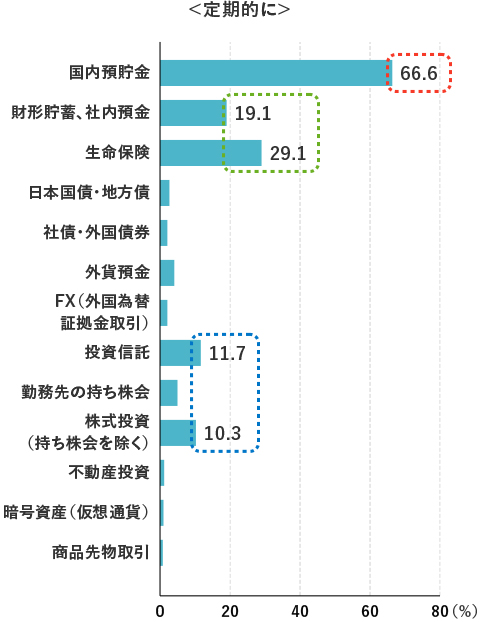

資産形成に向けての具体的な取り組み13項目【国内預貯金、財形・社内預金、生命保険、日本国債・地方債、社債・外国債券、外貨預金、FX(外国為替証拠金取引)、投資信託、勤務先持ち株会、株式投資、不動産投資、暗号資産、商品先物取引】について、過去1年間に行った人の比率をグラフ化したものが図表1です。

トップはご推察のとおり国内預貯金でした。3人中2人が「定期的に」、5人中2人以上が「不定期に(余裕がある時に)」行っていると回答しており、日本人の資産形成の王道中の王道と言えるでしょう(図表1の![]() )。

)。

図表1 資産形成に向けた取り組みとして行っていること

- (注1)集計対象は、定期・不定期を問わず過去1年間に資産形成に向けて何らかの取り組み行った人。

- (注2)投資信託…株式投信、ETF、Jリートなど

- 生命保険‥‥定額型と変額型・投資型の合計。いずれも満期のあるもの。

商品先物取引…貴金属、農産物、石油など - (資料)「住まいと資産形成に関する意識と実態調査」より三井住友トラスト・資産のミライ研究所作成

意外と差がある生保と財形、意外と差がない投信と株式投資

資産形成のための具体策の2番手は生命保険、3番手は財形貯蓄・社内預金ですが、トップの国内預貯金とは大きな開きがあります。

この2つ、もう少し熾烈な2番手争いをするのかと思いきや、定期的に行っている人の比率は生命保険が3割で財形が2割と、意外と差がつきました(図表1の![]() )。

)。

財形を行っている人の比率が2割というのは、入社時にほぼ自動的に加入した記憶がある筆者などからすると低い感じがしますが、勤務先に制度がない場合もあることや、「一般財形」は税制上のメリットがなく払い出しも自由なので、手元不如意の時に未練なく引き出しやすいことなどが影響しているのかもしれません。

逆に、4、5番手の投資信託と株式投資(持ち株会を除く)は、投信の方が保有者のすそ野が広そうなイメージがありますが、定期的に取り組む人の比率は約1割(投信が11.7%、株式が10.3%)でほぼ横並びとなっていました(図表1の![]() )。

)。

「預貯金1本足打法」の危ない末路

日本人の資産形成の王道が国内預貯金であることは予想できましたが、それにしてもここまで突出しているとは!

2番手の生命保険でさえ実施者比率は半分にも及びませんし(国内預貯金66.6%、生保29.1%)、6番手以降の各項目の実施者比率は5%以下に留まっており、日本人の資産形成が、よく言えば「選択と集中を極めている」、悪く言えば「ややバリエーションに欠ける」ことは否めません。

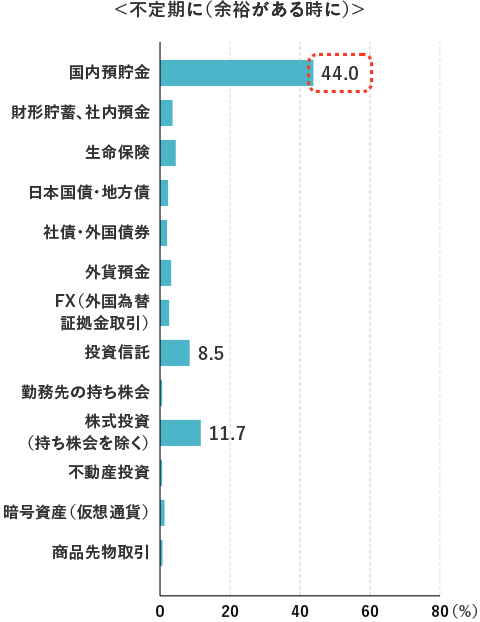

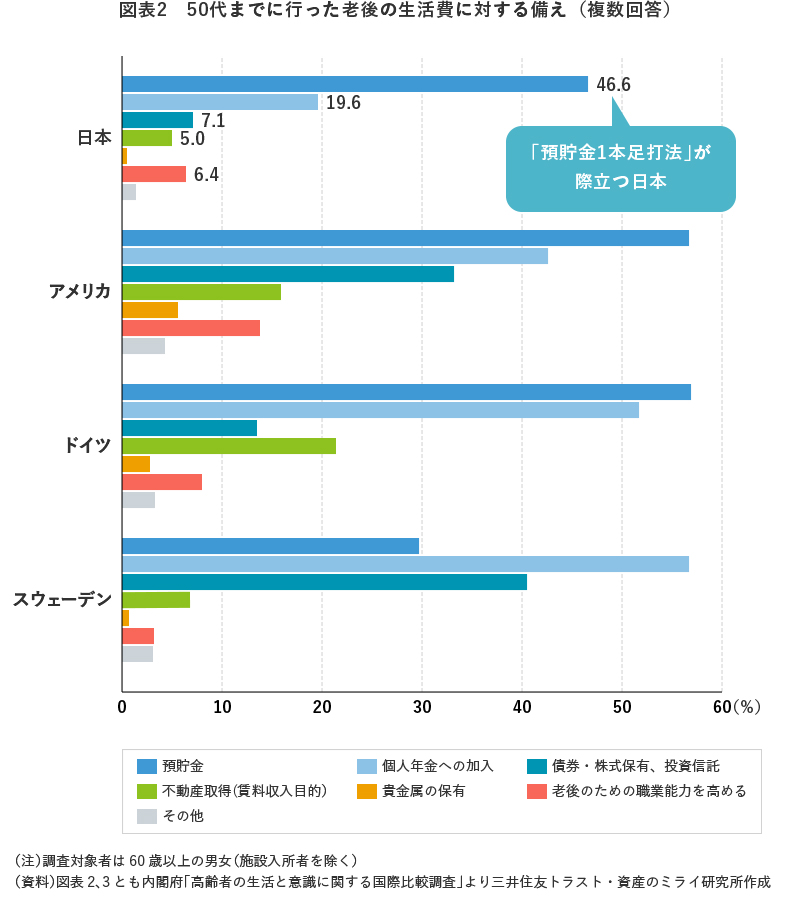

この点は、他の国と比較するとよりわかりやすいでしょう。図表2は、日本、アメリカ、ドイツ、スウェーデンの高齢者に対して、「老後の生活費を準備するために50代までに行ったこと」を聞いたアンケート調査の結果です。

米国やドイツは、日本以上に預貯金を行う人の比率が高いですが、日本のように突出してはいません。個人年金に加入したり株式・投信を保有している人も多く、資産形成の手立てをいくつも(しかも、リスク資産も交えて)持つ社会であることがうかがえます。

スウェーデンは、個人年金への加入が6割弱でトップですが、株式・投信の保有や預貯金を行っている人も3~4割いて、こちらも1つの方法に極端に偏ることなく資産形成を行っていると言えるでしょう。

このように、日本人の資産形成には、「預貯金1本足打法」で株式・投信といったリスク資産の保有者比率は相対的に見てかなり低い(図表1でも、4番手に初めて投信が登場します)という特徴があります。

これで老後資金をしっかり準備できていればとやかく言う話でもないのですが、実際には、シリーズ②でみたように、60歳代時点で老後資金必要額の目安とされる2,000万円を保有できている人は3人に1人に留まります。

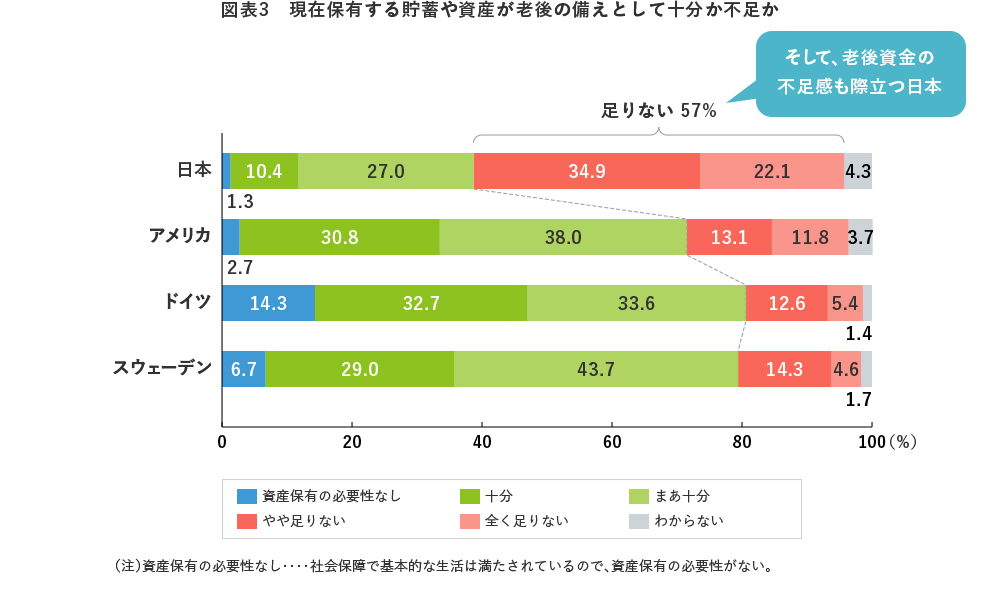

また、他の国と比べても、日本の高齢者が感じている「老後資金の不足感」は非常に高くなっています。現在保有している資産が老後の備えとして「足りない」と答えた人の比率は、米・独・スウェーデンの高齢者では2割前後なのに対し、日本の高齢者では6割弱(うち2割強は「全く足りない」)と大差があります(図表3)。

もちろん、各国の社会保障制度や国民性の違いも関係しているでしょうし、「不足感の高さ」の原因を全て「預貯金一本足打法」に負わせるわけにはいきません。

とはいえ、この超低金利下にあって、「人生100年時代」を生きてゆくための資産形成の手立てがここまで預貯金に偏っていることには、やはりいくらか危うさを感じます。そろそろ「一本足打法」からの脱却を考えてみてもよいのではないでしょうか。

「人は預貯金のみにて貯めるに非ず」新約聖書マタイ伝(嘘)