【第8回】住宅ローンと資産形成④

持家や住宅ローンの有無で資産形成の進み方に差が出る?その2

2020.07.28

「持家や住宅ローンの有無によって資産形成の進み具合は違う」という話題の2回目です。

前回のポイントは、持家や住宅ローンの有無で資産形成の進捗に差が生じ、60歳代時点では保有する金融資産の額に約2倍の開きが出ること、「持家/住宅ローンあり世帯」においては、ローン返済負担が資産形成の足かせのひとつとなっていること–の2点でした。

ローンがなくても資産形成が進まない:借家・同居/ローンなし世帯

住宅ローンの返済が資産形成の足を引っ張るのなら、返済負担がない「借家・親の家等に同居/ローンなし世帯」は相対的に金融資産を積み上げやすいはずです。しかし実際には、4つのグループ(持家/ローンあり世帯、持家/ローン返済済み世帯、持家/ローンなし世帯、借家・親と同居/ローンなし世帯)の中で最も資産形成が進んでおらず、60歳代時点の平均金融資産保有額は983万円と1,000万円にも届いていません。

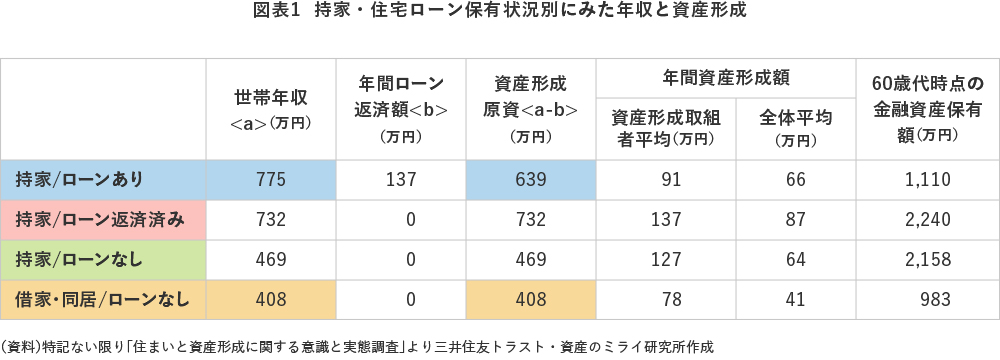

この理由のひとつとして考えられるのは、年収の低さです。アンケート調査では「世帯年収」をたずねており、ここから年間ローン返済額を差し引いた「資産形成のための元手(軍資金)」も算出できます(実際には、この元手から更に税・社会保障負担や生活費などの必需的支出を除いた金額が資産形成への投入可能額となるわけですが)。4つのグループ別にまとめたものが下の図表1です。

借家・同居/ローンなし世帯の年収は408万円と相対的に低いため(図表1![]() )、ローン返済負担がなくても資産形成が進みにくくなっていると思われます。

)、ローン返済負担がなくても資産形成が進みにくくなっていると思われます。

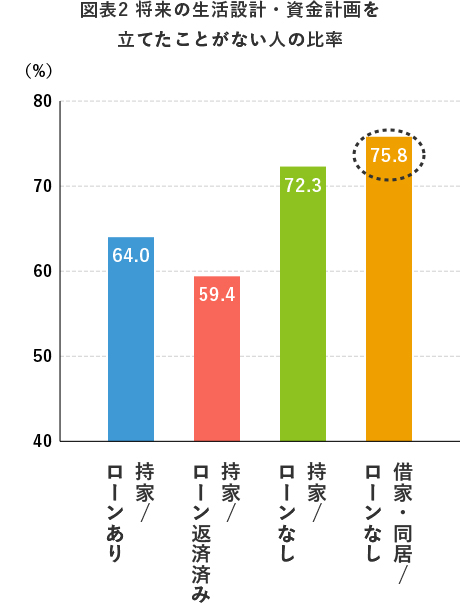

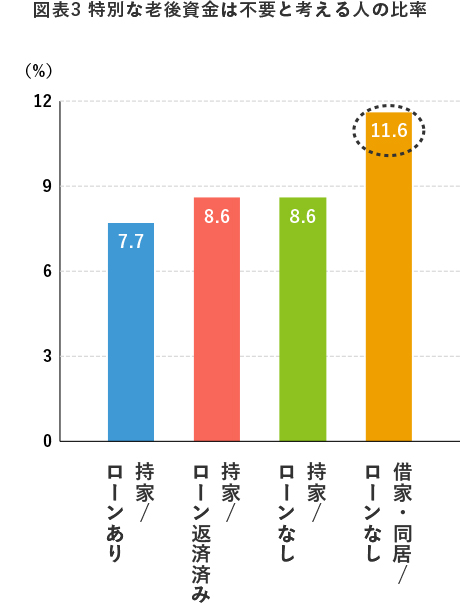

また、アンケートでは「将来の生活設計」や「老後資金に対する意識」についても訊いていますが、借家・同居/ローンなし世帯においては、4人中3人が将来の生活設計・資金計画を立てたことがなく(図表2)、10人に1人以上が「特別な老後資金は不要」と考えている(図表3)など、他の3つのグループと比べ老後資金についての危機感・切迫感が低く、資産形成意識が薄いようにもみえます。こうした点も、借家・同居/ローンなし世帯の資産形成が進みにくい一因ではないでしょうか。

「ローン返済言い訳仮説」浮上?:持家/ローンあり世帯

図表1を見ていて気になることがひとつ。持家/ローンあり世帯の話に戻って恐縮ですが、このグループの平均世帯年収は775万円と実は4グループ中最高で、年間ローン返済額137万円(アンケート結果より算出した平均金額です)を差し引いても639万円と、持家/ローン返済済み世帯の平均年収732万円に次ぐ水準です(図表1![]() )。ローン返済済み世帯や持家/ローンなし世帯の年収との比較感からすれば、持家/ローンあり世帯には資産形成にむけた「余力」がもう少しあってもおかしくないように思います。

)。ローン返済済み世帯や持家/ローンなし世帯の年収との比較感からすれば、持家/ローンあり世帯には資産形成にむけた「余力」がもう少しあってもおかしくないように思います。

「住宅ローン返済で余裕がないから資産形成できなくて当たり前」「あまり進まなくてもしょうがない」といった思い込みや諦め、言い訳できるという気の緩みが資産形成の進捗を鈍らせているとしたら、ちょっと残念な気がします。

「言い訳は、進歩の最大の敵である」byソクラテス(嘘)。