【第140回】「住まいと資産形成に関する意識と実態調査」(2024年)より③

単独ローンで借りる?ペアローンで借りる?

2024.05.08

前回は、令和の住宅ローンの利用形態について確認しました。今回は、借入金額について取り上げます。

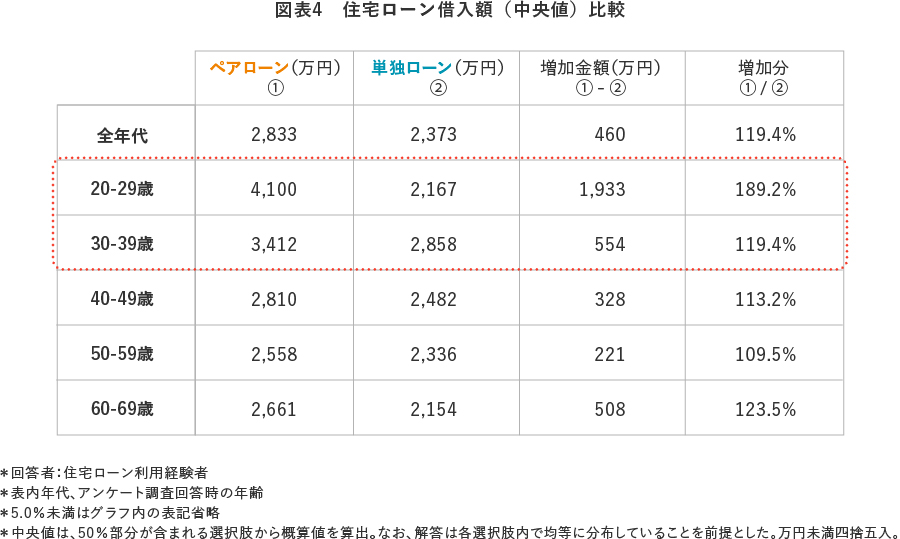

借入金額を確認するにあたって、まず単独ローン(住宅ローンの借入に際して、1人で借入れを行うケース)とペアローン(夫婦やパートナーと2人で借入れを行うケース)それぞれの割合を確認したところ、全年代では単独ローンの利用割合が68.3%と多数を占め、ペアローンの利用割合は10.8%にとどまりました【図表1】。しかし年代別に確認してみると20代のペアローン利用率は16.5%、30代では18.6%と全年代のおよそ1.5倍の水準でした。不動産価格の高騰や共働き世帯の増加を背景に、若年世代を中心にペアローンの利用が高まっていることが窺える結果となりました。

では、単独ローン、ペアローンそれぞれの借入金額について確認してみます。

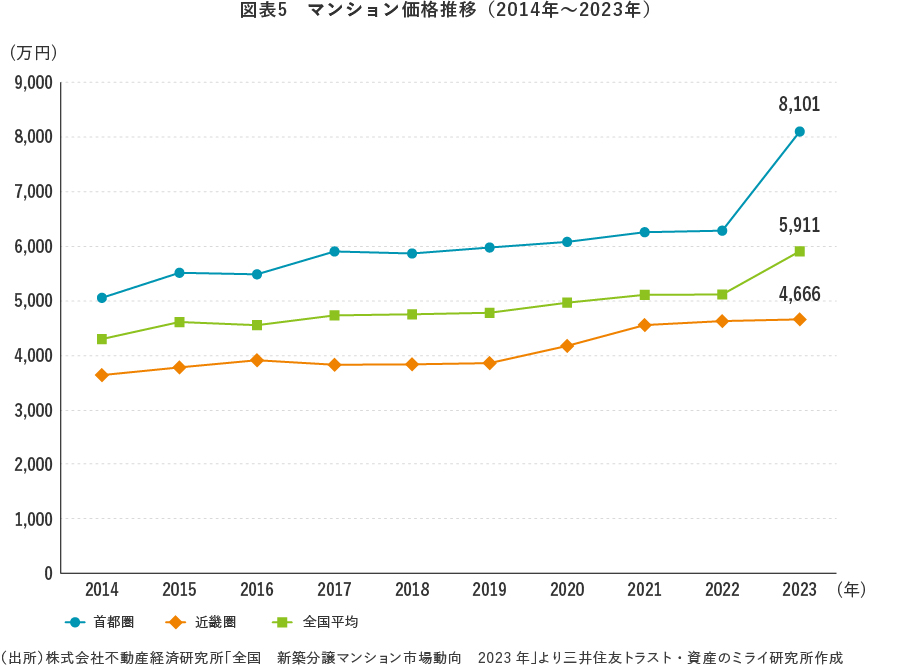

まず、単独ローンの場合、全年代では最も多いのが2,000万円以上〜3,000万円未満の34.5%、次いで1,000万円以上〜2,000万円未満の28.7%で、借入金額の中央値はおよそ2,373万円でした【図表2】。

年代別に見ると、住宅の一次取得者が最も多い30代※では、最も多いのは全年代同様2,000万円以上〜3,000万円未満の30.9%である一方、2番目に多いのは3,000万円以上〜4,000万円未満の30.4%で、中央値も2,858万円と全年代よりもおよそ500万円多いことがわかりました。

※国土交通省「令和4年度住宅市場動向調査報告書」より

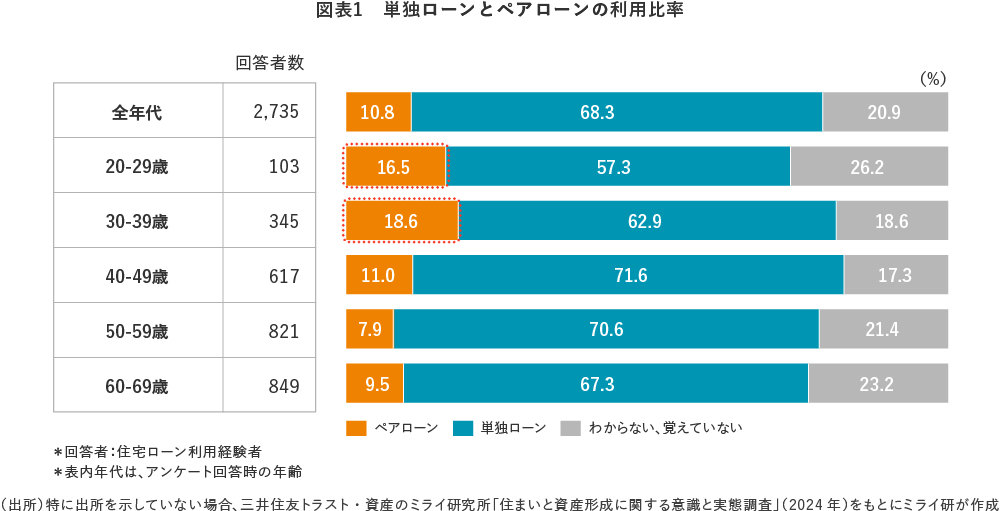

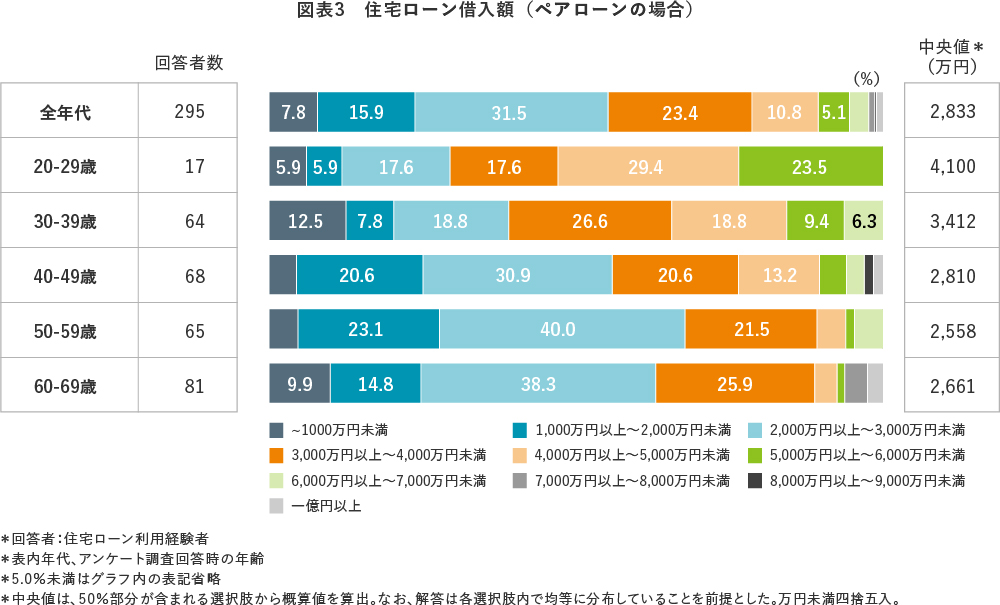

次に、ペアローンについて確認してみます。全年代で最も多いのは2,000万円以上〜3,000万円未満の31.5%、次いで3,000万円以上〜4,000万円未満の23.4%で、借入金額の中央値はおよそ2,833万円でした【図表3】。

先ほどと同様に30代をみると、最も多いのが3,000万円以上〜4,000万円未満の26.6%、2番目に多いのは同率で、2,000万円以上〜3,000万円未満と3,000万円以上〜4,000万円未満の18.8%で、中央値も3,412万円でした。

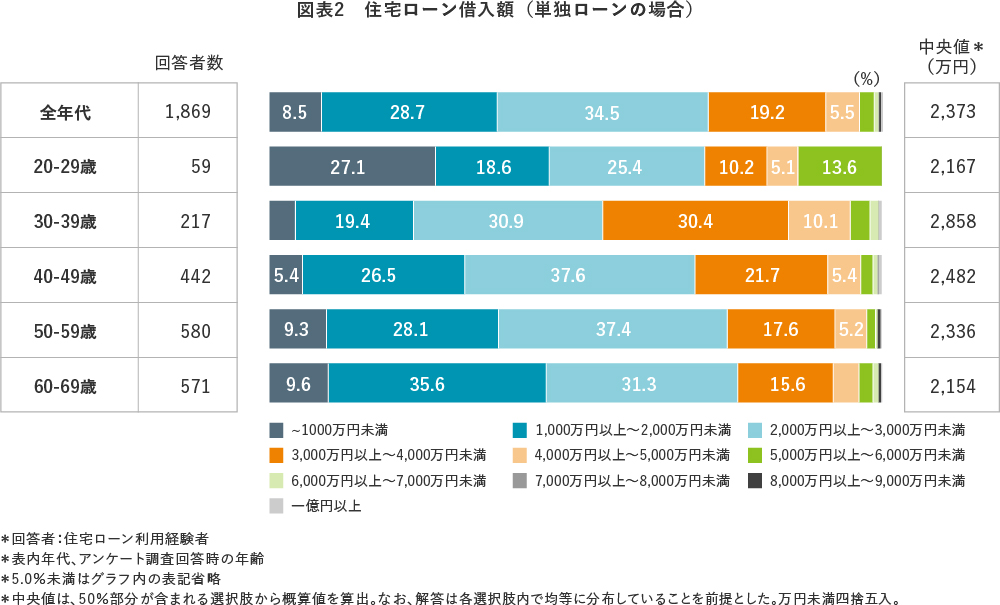

住宅ローンの借入形態によって、住宅ローンの当初借入金額に差が出るかについて確認をしたところ、いずれの年代においてもペアローンの方が単独ローンよりも当初借入金額が高額化していることが分かりました【図表4】。新築分譲マンションの価格も継続的に上昇しているなど(【図表5】)不動産価格は高騰しており、“世帯として理想とする住まいを手に入れるために、夫婦・パートナー双方が力を合わせて借入れをする”といった取り組みも増えてきているものと思われます。

ペアローンは、

- ・借入額が大きくできることで物件の選択肢が広がる

- ・住宅ローン控除の要件を満たした場合、それぞれが住宅ローン控除の適用を受けることができる

などのメリットが期待できる一方、

- ・「子育て」、「介護」、「転職」といったライフイベントによって、いずれかの収入が大きく減少した場合であっても、返済を継続できるか

という点を、長期の目線で十分に検討しておくことが望まれます。