【第133回】初めての住まい購入時に考えてみるポイントとは?

住宅購入は「資金計画ファースト」

2024.03.20

年度が変わると、ライフスタイルも変化がもたらされることが多くあります。住まいもその1つではないかと思います。

今回のコラムでは、これから住宅購入を検討してみようという方を想定して、「初めての住宅購入時におけるポイント」を購入前・購入後に分けて解説します。

まずは「資金計画ファースト」で

住宅購入を考える際、まず初めに行うことは何でしょう?

「情報サイトでの物件探し→モデルルームの見学」という方が多いのではないかと思います。良い物件情報にめぐり合ったら、即座にGO!・・・という気持ちはよくわかりますが、ファーストステップとしては、自身に合った「資金計画」を立ててみる、から入っていただきたいと思います。「住宅購入は人生で一番大きな買い物」ともいわれるように、人生において大きな比重を占めるライフイベントであるがゆえに、少し遠回りかもしれませんが、しっかりと計画を練る、ことから取り組んでいただくことが大切と考えます。

具体的には?

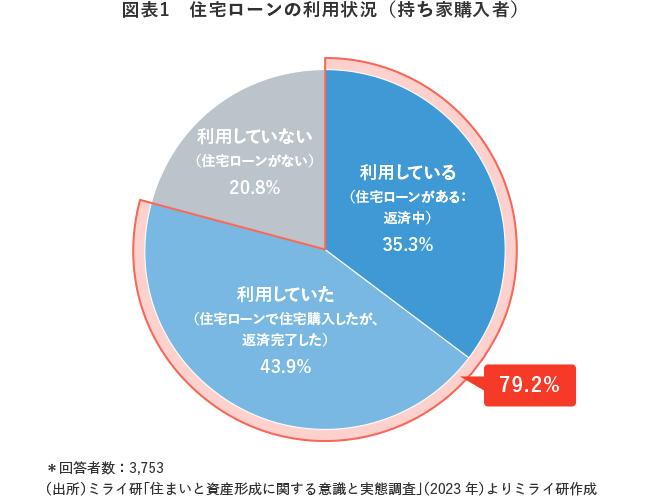

ミライ研の調査では、住宅ローンを利用して住宅購入される方が住宅購入者の約8割を占めています【図表1】。住宅ローンは長期にわたってローンを返済していくため、返済期間中に、家族構成や生活環境、収入・支出の状況など、変動しうる要素が複数あります。

そうした要素を「自分の場合はどうなのか」とイメージし、そのうえで、ローンの返済が「無理なく」続けられる前提(返済額、収入に占める返済割合など)を、資金計画の中で「見える化」することが重要です。

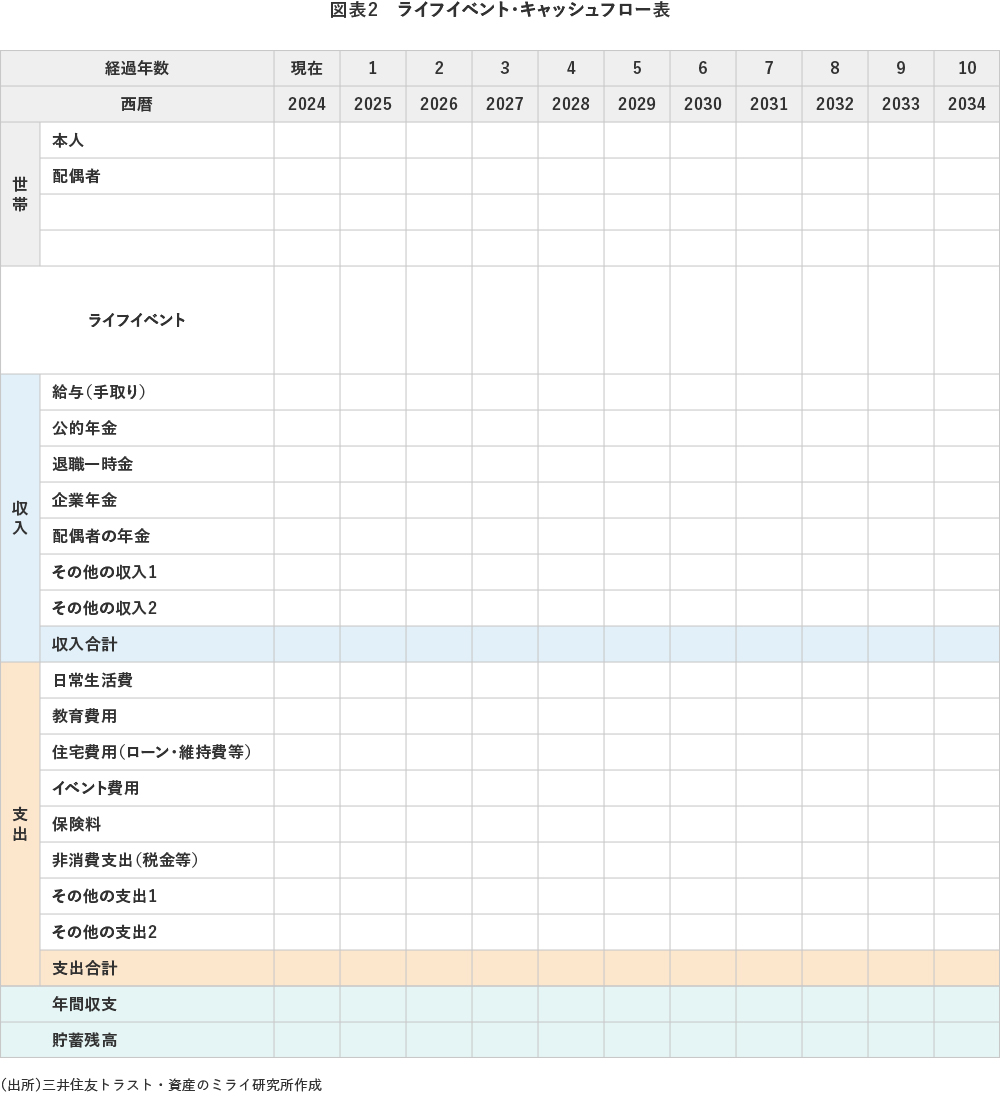

資金計画を立てる上では、【図表2】のライフイベント・キャッシュフロー表などを活用しながら、現在の家計状況の把握と、今後想定されるライフイベントとそれに必要となる金額を把握したうえで、5年から10年程度の中長期的な時間軸で確認することが重要です。リストアップしてみることで、「何歳の時にどんなライフイベントがあり、どれくらい資金がかかるか」、「各年の貯蓄残高はどれくらいか」、「資金が不足する時期があるのか、どの程度不足するのか」などの見える化ができるようになります。

表を完成させることも大切ですが、その作成の過程で「(私の)ライフプラン」が明確になり、それに相応しい資金計画(マネープラン)を立てることができます。

また、住宅ローンの返済シミュレーションを行う際は、現状の金利だけでなく今後の金利上昇を想定したパターンなど複数のシナリオを立てたうえで行う、といったことも考えてみましょう。

ご自身でこれらの資金計画を立てることが難しい場合は、金融機関やファイナンシャル・プランナーなどの専門家に相談することも、選択肢の1つと思われます。

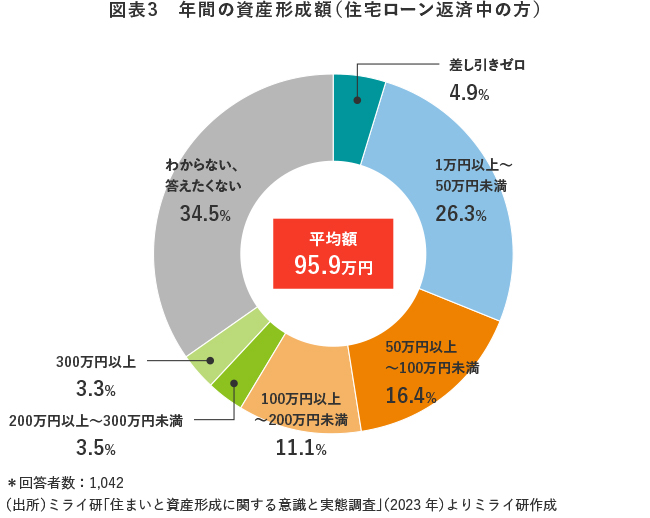

住宅ローンの返済だけでなく、資産形成も

住宅を購入して新生活をスタートされた後には、ローン返済だけでなく、資産形成に家計を回すことができるのか、ということも考えておきたいポイントとなります。ミライ研で行ったアンケート調査では、住宅ローン返済中の方で、年間で平均95.9万円の資産形成をしているということがわかりました【図表3】。住宅ローンの返済を最優先とすることも1つの考え方ではありますが、ローンの返済と資産形成を「両立させる」ということも、家計全体の柔軟性を高める取り組みとして、ご検討されてみてはいかがでしょうか(詳しくは、【第131回】コラムをご覧ください)。

次回のコラムでは、住宅ローンにおける借入金利タイプについて、解説していきたいと思います。皆さまの前向きな住まい選びの参考になれば幸いです。