【第96回】資産形成の最適な器を求めて

〜 iDeCo編 〜

2023.03.08

皆さんは「税制優遇がある資産形成の“器”」というと、何を思い浮かべるでしょうか。各メディアなどで主に取り上げられるものとして代表的なものが「NISA」と「DC(iDeCo)」です。

- 今回から、3回シリーズで

-

DC(iDeCo)とは?

DC(iDeCo)とは? -

NISAとDC(iDeCo)、どちらが良い?

NISAとDC(iDeCo)、どちらが良い? -

両制度を使って積立投資を行う際に心得ておきたいこと

両制度を使って積立投資を行う際に心得ておきたいこと - についてお伝えします。

DC(iDeCo)の概観を知ろう

まずはDC(iDeCo)についてご説明します。この制度に関しては、色々な表現があり(確定拠出年金・DC・企業型DC・個人型DC・iDeCo・401k)、定義がごちゃごちゃになる方も多いので最初に整理しましょう。

【定義】

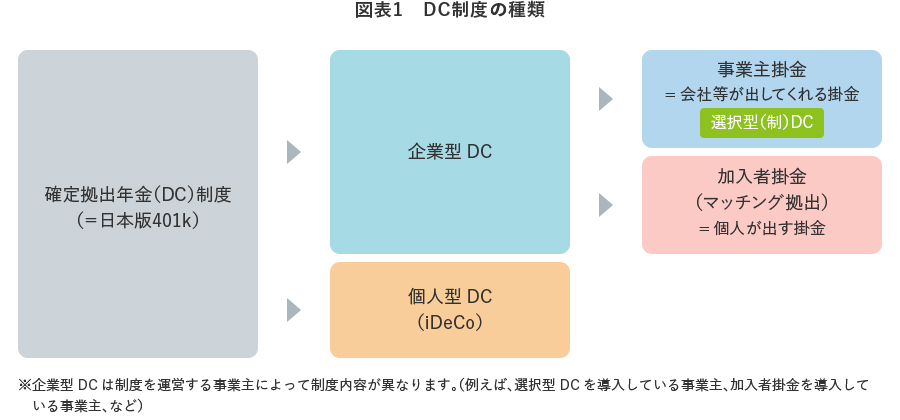

まず定義の説明です。確定拠出年金はDC(Defined Contribution Plan)とも呼ばれる「私的年金制度」です。このDC制度は「企業型DC」と「個人型DC」の2種類に分けられます。

企業型DCは会社制度として加入するものですが、事業主が掛金を出す「事業主掛金」と、加入者が給与天引きなどで自身の掛金を出す「加入者掛金(マッチング拠出)」があります。個人型DCは個人が金融機関に申し込むなどして加入するものです。特に個人型DCは“iDeCo(イデコ)”の別称で呼ばれています。

ちなみに、DCはもともと米国の401kという制度をベースに、2001年に確定拠出年金法を根拠としてできました。そのため、「日本版401k」という呼称で聞いたことがある方もいるかもしれません。

詳細の図は下記の通りです。一部、説明不足のワードもありますが、概観としてご覧いただければと思います。

【制度の仕組み・メリット】

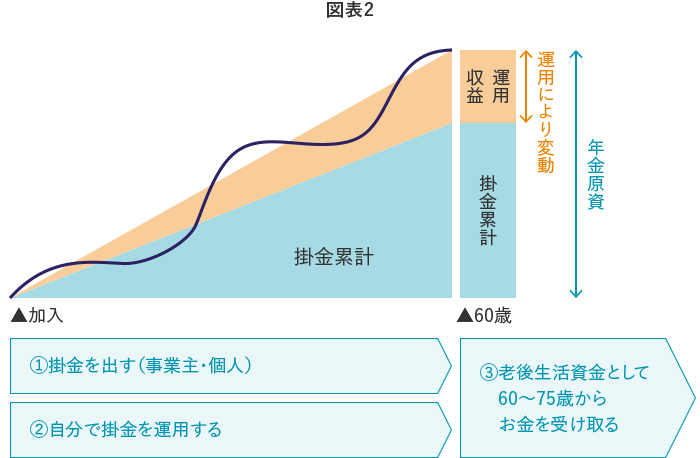

- DC制度の仕組みは、次の3つのステップで簡単に説明できます。

- ①(企業型であれば主に)企業・(iDeCoであれば)個人が定期的に一定額を掛金としてDC制度に拠出

- ②その資金を自身で運用

- ③60歳以降に受給権が発生した後、資産を受け取る

- なお、上記3ステップそれぞれについて、下記のように税制上のメリットがあります。

- ①掛金は所得控除の対象

- ②DC加入中の運用収益は非課税

- ③資産の受け取り時にも、受け取り方(一時金・年金)により各種税制優遇が受けられる

- “税制優遇”があり、かつ”原則60歳までは引き出せない”制度であるため、老後資金準備の器として、加入者数が飛躍的に伸びています。

少しややこしい“資産形成”の側面と、“企業の退職金制度”の側面

しかしながら、上記メリットについては、若干違和感を覚えるところもあるのではないでしょうか。企業型DCの事業主掛金に関しては(一部選択型DCなどを除き、)会社の「退職給付制度の一部(または全部)」として位置づけられていることが結構多いです。そうなると、これは「会社が退職給付制度をDCで積み立てて自分で運用する」と言い換えることができます。

しかしながら、少々乱暴にいえば、退職金を勤めている期間にもご自身で運用することで、その退職金を運用収益で増やすこともできる可能性がある、という意味においては、“資産形成”の側面もあるといえます。

また、企業型DCの加入者掛金(マッチング拠出)と個人型DC(iDeCo)は、完全に加入者本人が給与天引きなどでDCに積み立てることで、上記税制上のメリットを受けながら積立ができますので、純度100%、まさに「資産形成の器」といえるのではないでしょうか。

いずれにせよ、会社からの掛金ないし、自身の給与を原資に、「ご自身で資産運用する」ということには変わりないので、どのように積立資金を運用するのか、という観点は非常に重要です。

iDeCoに加入したい方の注意点

上記制度の概要をご説明しましたが、iDeCoについては、所属企業が加入している企業年金制度によって掛金額の上限が決まっています。また、加入者掛金を実施している方は入れないなどの条件もあります。そのため、ご自身のケースではどうか、ということを必ず確認いただくことが必要です。

加入をするにあたっては、下記の通り、iDeCoを運営している「国民年金基金連合会」のHPに、加入診断と手続きの流れが出ていますので、ご確認ください。

iDeCo公式サイト

iDeCo(イデコ)をはじめるまでの5つのステップ|iDeCoをはじめよう|iDeCo(イデコ・個人型確定拠出年金)【公式】 (ideco-koushiki.jp)

今回は、DC/iDeCoについての基礎知識をお伝えしてきました。企業型であれ、個人型であれ、ご自身で資産運用を行って老後資金の準備を有利に進められる点をご理解いただけましたでしょうか。

一方で、資産形成の有利な器として、もう一つホットなものが“NISA制度”です。

次回は、このiDeCoとNISAの比較をしていきたいと思います。