【第77回】「金融教育」が資産形成に与える影響は?

~ 行動編③「家計面の工夫・努力」と「NISAなどの優遇制度の利用」への影響 ~

2022.10.12

金融教育の受講経験が資産形成に向けての「行動」にどう影響するかの最終回です。節約やポイ活(ポイントやマイルの活用)に代表される「家計面の工夫・努力」と、NISAやiDeCoなどの「資産形成のための優遇制度の利用」について見てみます。

金融教育を受けた人の85%が家計面の工夫・努力を実施

食費や光熱費を節約する、ポイ活をする、家計簿をつけるといった「家計面の工夫・努力」は、直接的な資産形成行動ではありませんが、日々の家計にゆとりを持たせることは資産形成の元手作りの第一歩、そして「家計コンシャスな生活」への第一歩でもあり、資産づくりのための大切なアクションと言えるでしょう。

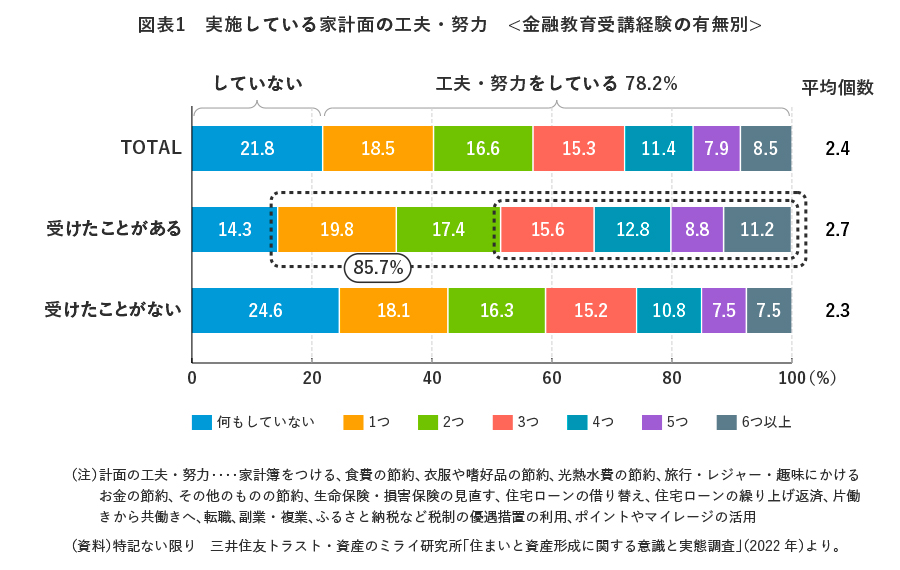

ミライ研が実施したアンケート調査によると、こうした家計面の工夫・努力を行っている人は、回答者全体の8割弱(78.2%)に上り、行っていることの数は平均で2.4個でした(図表1)。

学校や職場における金融教育の受講経験の有無別に見ると、受講経験が「ある」人では、工夫や努力の実施者比率は85.7%。約半数(48.4%)の人が3つ以上の工夫・努力をしており、6つ以上の工夫・努力をしている人も1割強(11.2%)いました。

受講経験が「ない」人では、実施者比率が75.4%と、受講経験が「ある」人より約10%ポイント低くなっています。行っている工夫や努力の数も、受講経験が「ある」人は2.7個、「ない」人では2.3個と受講経験の有無により差がつきました。

とは言え、金融教育を受けたことがない人でも、4人中3人はなんらかの家計面の工夫・努力を行っており、またその数が平均で2つを超えていることをみれば、節約やポイ活は、金融教育云々を抜きにして、私たち日本人の生活にかなり根付いていると言えるでしょう。

家計面の工夫・努力には「三つ子の魂百まで」説は当てはまらず

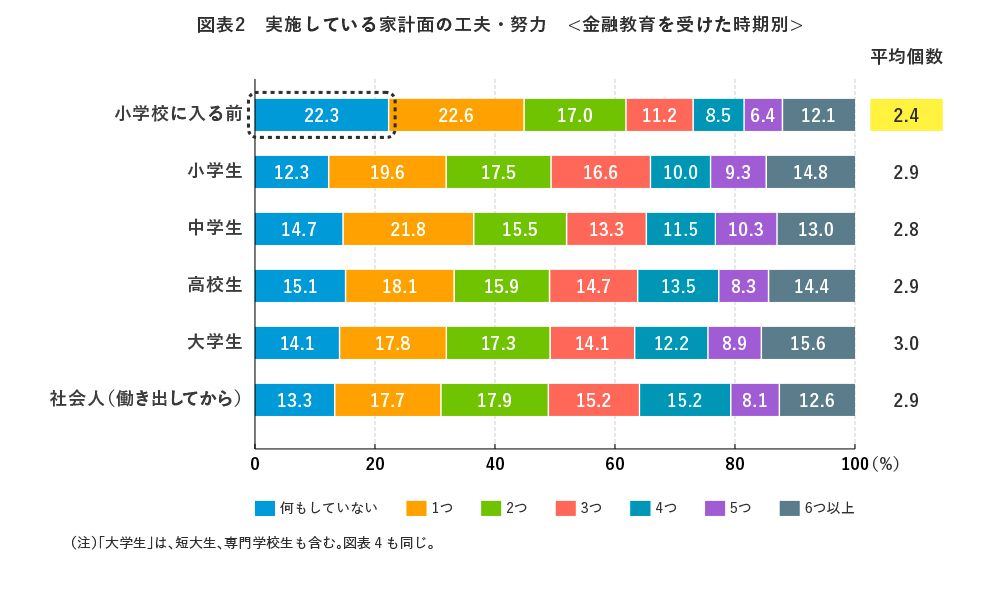

「金融教育を受けた時期」別にみると、受講時期が「小学校に入る前」の人を除けば、9割弱の人が家計面の工夫・努力を実施しており、実施している工夫・努力の数は平均で2.8~3.0個という結果でした(図表2)。

受講時期が「小学校に入る前」の人のみ、家計面の工夫・努力を「何もしていない」人が2割を超え(22.3%)、平均実施個数は2.4個と、他の時期に金融教育を受けた人を大きく下回っています。

金融教育を「小学校に入る前」に受けた人は、これまで、資産形成に対する意識の高さや老後資金の準備開始の早さ、リスク資産の保有者比率や生活設計・資金計画の検討者比率などのいずれにおいてもトップクラスで、「三つ子の魂百まで」説が当てはまりっぱなしだっただけに、家計面の工夫や努力で後れを取っている(相対的にみて明らかに消極的)のは面白い発見でした。

大学~社会人で金融教育を受けた人の約半数はNISAなどの優遇制度を利用

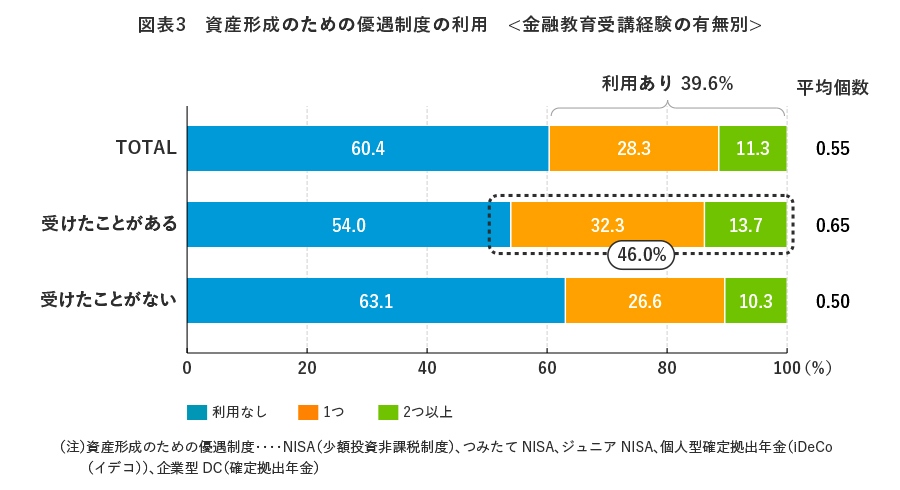

続いて、NISAやiDeCoなどの「資産形成のための優遇制度の利用」についてみると、回答者全体の利用者比率は4割(39.6%)で、うち1割強(11.3%)が2つ以上の制度を利用しているという結果でした(図表3)。

金融教育の受講経験が「ある」人では、制度利用者比率は46.0%まで上がり、うち複数制度利用者は13.7%。受講経験が「ない」人では同じく36.9%、10.3%と、前述の「家計面の工夫・努力をしている人」と同じく、受講経験を持つ人の方が利用者比率が約10%高くなっていました。

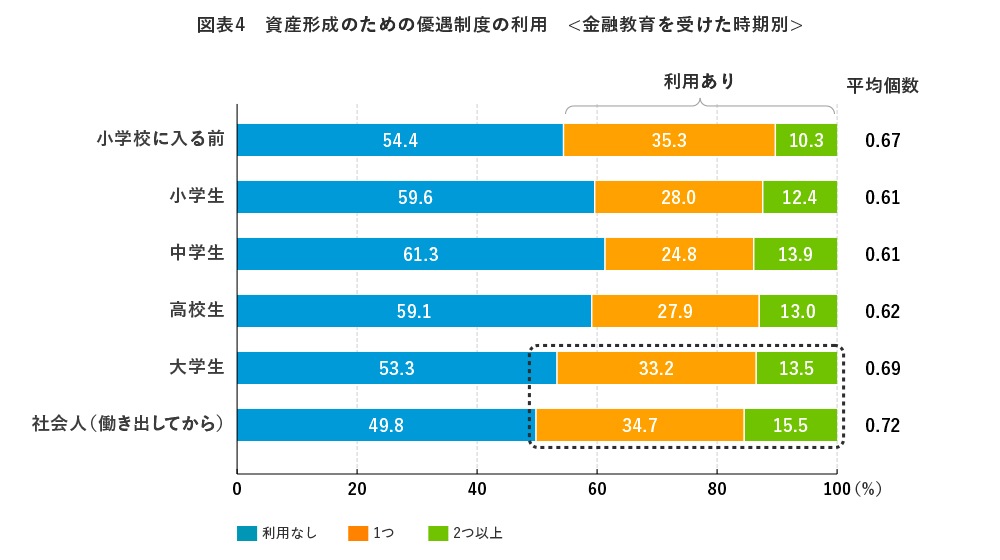

「金融教育を受けた時期」別にみると、最も優遇制度の利用者比率が高かったのは、「社会人になってから」受講経験がある人で、半数(50.2%)が利用しており、うち15.5%は複数の制度を利用していました。これに続くのは「大学生の時」に受講した人で、利用者は半数弱(46.7%)、うち複数制度利用者は13.5%でした(図表4)。

大学生や社会人向けの金融教育では、たいていの場合、NISAやiDeCo、企業型DCなどの紹介・解説をするので、この時に得た知識が利用者比率を高めている一因と考えられます。

受講時期が「小学校に入る前」の人の優遇制度の利用者比率は、受講時期が「小学生」~「高校生」の人よりは高いものの、受講経験が「ある」人全体(図表3の中段)の利用者比率を下回っていました。また、複数制度の利用者比率は10.3%と、「金融教育を受けた時期」別の6グループ中最低でした。

前述の「家計面の工夫・努力」と同じく、優遇制度の利用に関しても、「三つ子の魂百まで」説の当てはまりは今一つです。

受講経験の有無で利用率の差が大きい企業型DC、小さいiDeCo

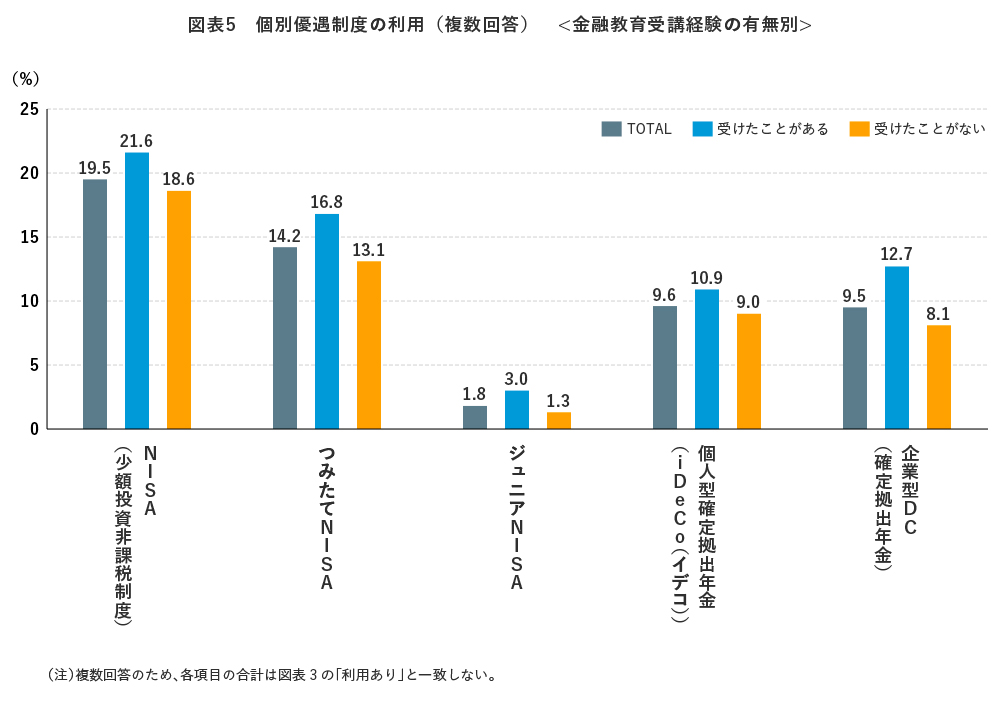

個別の優遇制度についてみても、金融教育の受講経験が「ある」人の方が利用者比率が高くなっていました。受講経験の有無による差が相対的に大きいのは企業型DCで、小さいのはiDeCoでした(図表5)。

受講時期が「小学校に入る前」の人はNISAがお気に入り、

「社会人になってから」の人はまんべんなく利用

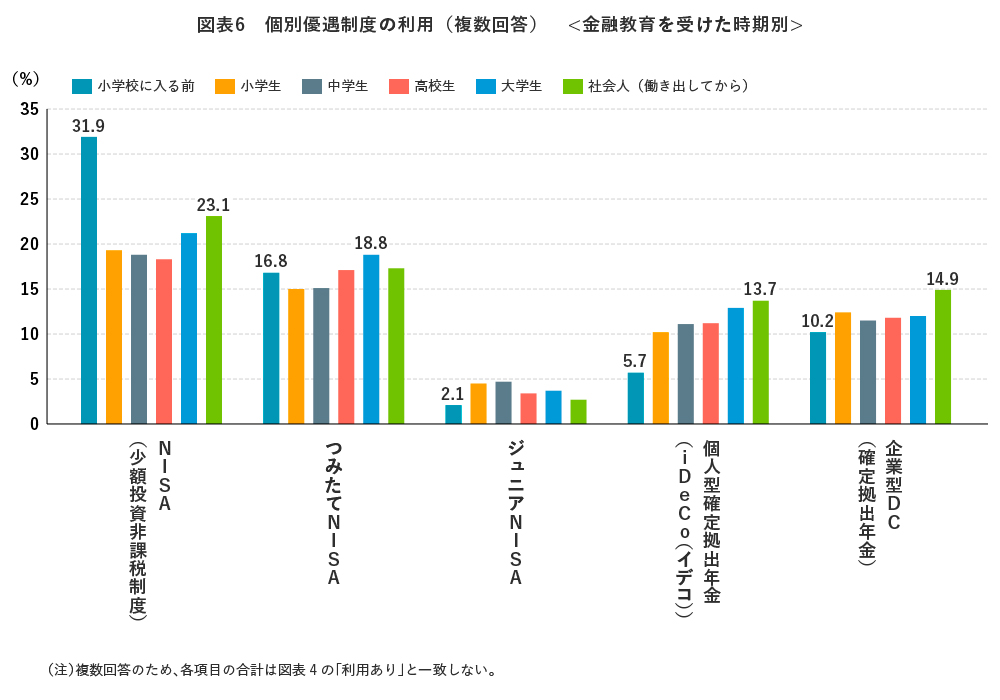

「金融教育を受けた時期」別にみると、受講時期が「小学校に入る前」の人は、「NISA」の利用者比率だけは31.9%と際立って高い(受講経験「あり」の人全体=21.6%も大きく上回る)ですが、「つみたてNISA」は16.8%で他の受講時期の人と大差なく(受講経験「あり」の人全体とも等しく)、「ジュニアNISA」「iDeCo」「企業型DC」の利用者比率は他の受講時期の人より低くなっています(受講経験「あり」全体も下回る)。

対照的に、「大学生時代」や「社会人になってから」金融教育を受けた人は、まんべんなく全ての優遇制度の利用者比率が高くなっていました。

資産形成に対する「意識」は高いけれども、「家計面の工夫・努力」や「優遇制度の利用」といった「行動」面になるとさほどでもない(受講時期が「大学生時代」や「社会人になってから」の人ほど積極的ではない)ことが、「小学校に入る前に受講した」組の特徴と言えます。

「意識編」「行動編」と5回にわたりみてきた金融教育の受講経験が資産形成に与える影響も次回が最終回です。

「結果編」として、実際の「金融資産保有額」と「年間資産形成額」に差がついているのかをご報告します。