【第76回】「金融教育」が資産形成に与える影響は?

~ 行動編②「生活設計や資金計画」への影響 ~

2022.10.05

金融教育の受講経験が資産形成に向けての「行動」にどう影響するかの2回目です。今回は、「将来の生活設計や資金計画の検討」を取り上げます。

金融教育を受けた人の半数が生活設計や資金計画を検討

—受けていない人の2倍!—

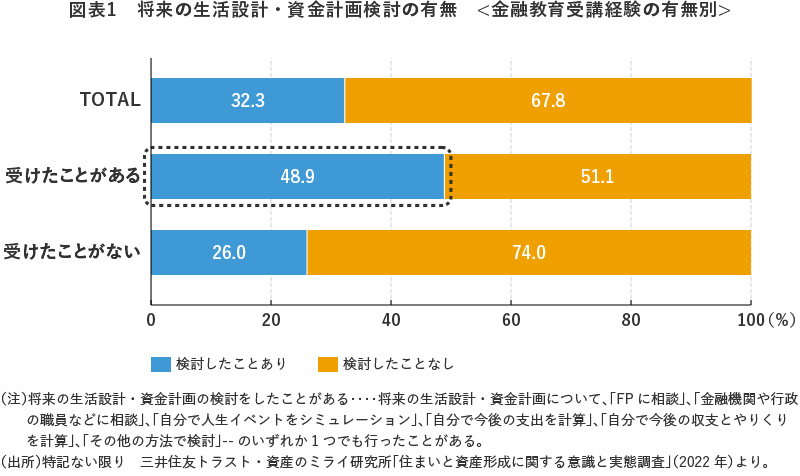

将来の生活設計・資金計画について、FP(ファイナンシャルプランナー)などに相談したり、自分で今後の収支を計算するなど、何らかの方法で検討したことがある人は、回答者全体の約1/3(32.3%)にあたります(図表1)。

学校や職場での金融教育の受講経験の有無別に見ると、受講経験が「ある」人では5割弱(48.9%)、「ない」人では1/4(26.0%)と、受講経験の有無により、将来の生活設計・資金計画を検討したことがある人の比率には約2倍の差が生じました。前回みた「リスク資産を保有している人の比率」(受講経験が「ある」人が25.6%、「ない」人が19.6%)や「老後資金の準備を始めている人の比率」(同62.8%、50.4%)と比べてもかなり大きな差です。

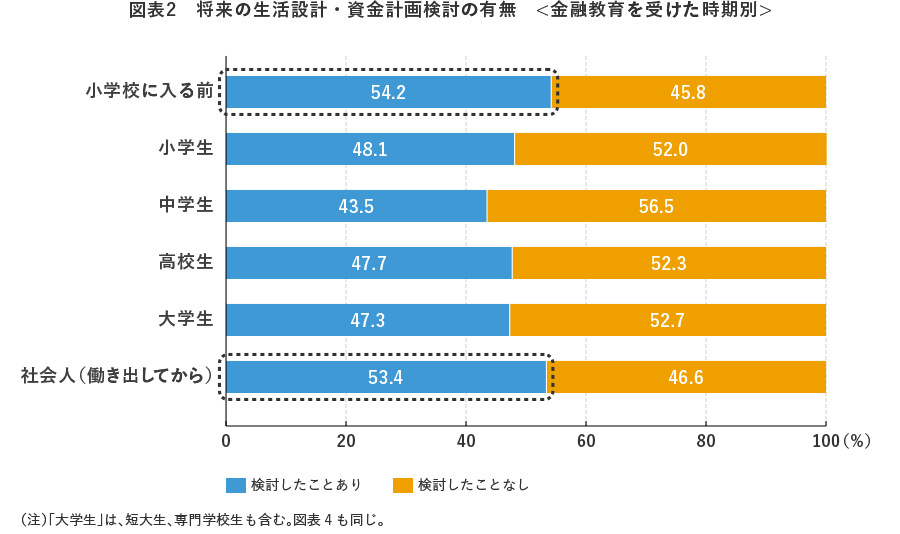

「金融教育を受けた時期」別にみると、「小学校に入る前」に受けた人(54.2%)と、「社会人になってから」受けた人(53.4%)が双璧で、いずれも半数を大きく超える人たちが生活設計や資金計画の検討をしたことがあると回答しています(図表2)。

「社会人になってから」受けた人については、既に将来の見通しを立ててもおかしくない年齢ですし、社会人向け金融教育の内容自体にも「将来の資金シミュレーション」等が入ることが少なくないので納得の結果ですが、「小学校に入る前」に受けた人の検討者比率が高いことについては、「三つ子の魂百まで」ということになるのでしょうか。

「相談派」より「セルフ派」が多い、金融教育を受けた人は8人に1人がFPに相談

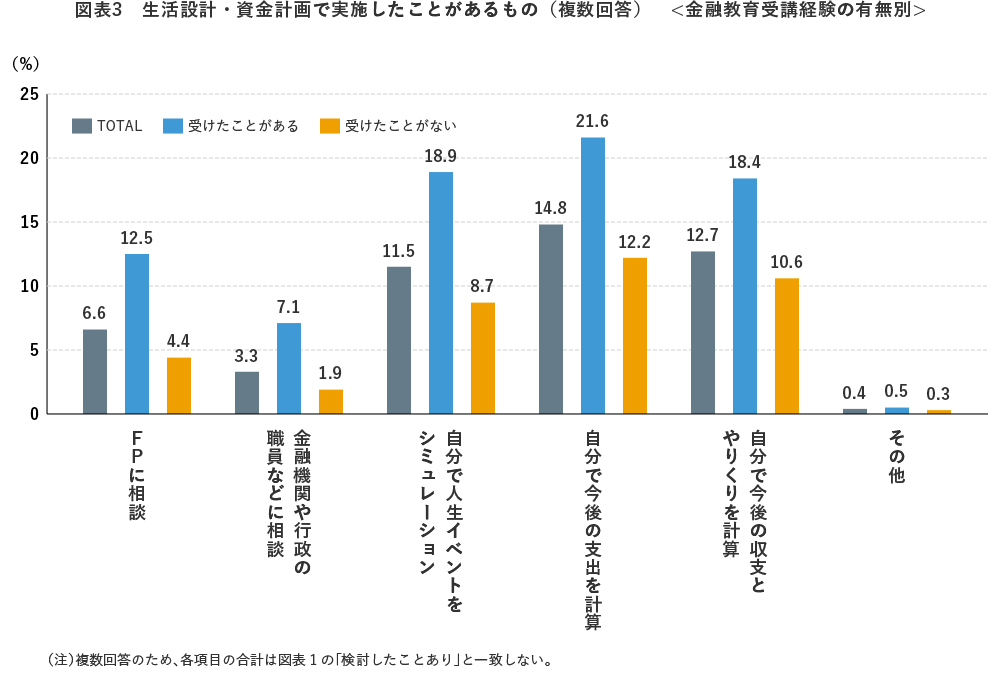

具体的にどのようにして検討しているのかをみると、回答者全体で最も多かったのは「自分で今後の支出を計算」で14.8%。「自分で今後の収支とやりくりを計算」(12.7%)、「自分で人生イベントをシミュレーション」(11.5%)がこれに続きます。

「FPに相談」(6.6%)と「金融機関や行政の職員などに相談」(3.3%)は合計しても1割以下に留まり、将来の生活設計や資金計画の検討については「セルフ派」が主流と言えそうです(図表3)。

具体的な検討方法のいずれについても、金融教育の受講経験が「ある」人の方が実施率が高く、自分で支出計算や人生イベントのシミュレーションをする人の比率は、受講経験「あり」の人が2割前後(18.4%~21.6%)、受講経験「なし」の人が1割前後(8.7%~12.2%)でした。

また、金融教育の受講経験が「ある」人では、他者への「相談派」も結構いて、8人に1人(12.5%)が「FPに相談」しています。

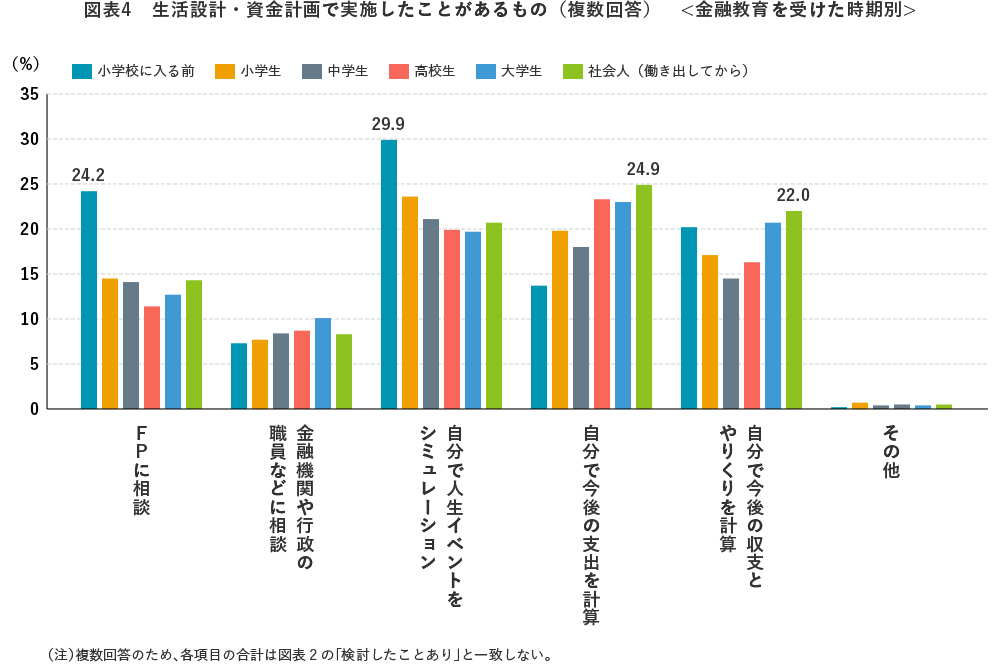

「金融教育を受けた時期」別にみると、大きく3つのグループに分かれました(図表4)。

受講時期が「小学校に入る前」の人の実施率が群を抜いて高いのが「FPに相談」と「自分でイベントをシミュレーション」で、受講時期が遅い(受講時の年齢が高い)ほど実施率が上がる傾向にあるのが「金融機関や行政の職員などに相談」と「自分で今後の支出を計算」、受講時期が早い人と遅い人の両端の比率が高いのが「自分で今後の収支とやりくりを計算」でした。

次回は、金融教育の受講経験が資産形成に与える影響の「行動編」の最終回です。

「家計面の工夫・努力」と「NISA、iDeCoなど資産形成のための優遇制度の利用」についてみてみたいと思います。