【第69回】ファイナンシャル ウェルビーイング(FINANCIAL WELL-BEING)とは? ③

「長期」「多額」の「金融資産と支出のギャップ」、両横綱は「住宅ローン」と「自助年金」

2022.08.17

前回コラムで、生涯を通じて発生する「金融資産と支出のギャップ」の中でも、とくに「長期」「多額」のものとして「住宅ローン」と「自助年金」があることについてお話しました。長い生涯を通じて想定される「金融資産と支出のギャップ」の中には「次の給料日までの遣り繰り」といった短期のものもありますが、「長期」で「多額」という観点での両横綱は「住宅ローン」と「自助年金」に関するものです。

「住宅ローン」については、住宅購入の際に頭金をどの程度とするか、また、借入後も、余裕資金ができた場合に繰上げ返済に充てるのか、「貯蓄・積立投資」との両建てにするのか、といったことが悩ましい問題になります。頭金については、「住まいと資産形成に関する意識と実態調査」(2022年)では、30歳代では「頭金なし」「頭金1割」の合計が65.5%となっており、一昔前とは違って「頭金はなしでも住宅購入する」という時代になってきているように思えます。頭金に充当しないで、手元資金を置きつつ「貯蓄・積立投資」と両建てする人が増加している背景には、現在、「住宅ローン」金利が極めて低水準で、個人として資金調達をする場合に、これほどの低金利でできる手段が他にないということもあるように思えます。

「住宅ローン」の特別減税の期間中はもちろんのこと、終了後も現状は極めて低金利で、「住宅ローン」は一般的には「団体信用保険」という形の死亡保障がついているという特徴もあります。ご自身の健康状態によっては、新たに死亡保障の定期保険を契約しようとしてもできないケースもありますので、余裕資金ができた場合には、金利環境、「住宅ローン」という商品・サービスの特徴、ご自身の健康状態なども踏まえて「住宅ローン」の繰上げ返済に充てるのか、「貯蓄・積立投資」と両建てするのかを検討してみるのがよいと考えています。

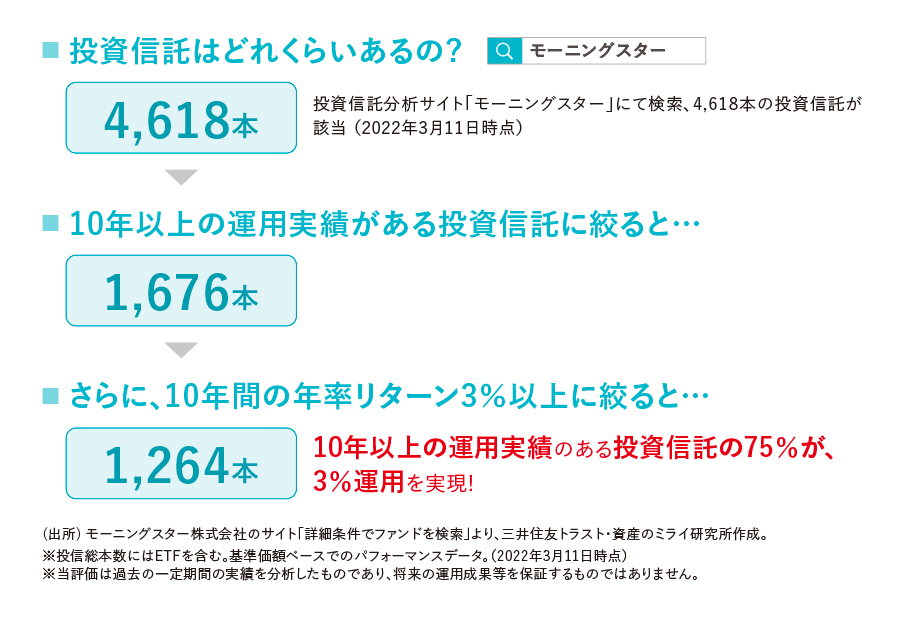

「貯蓄・積立投資」との両建てという話をしましたが、「貯蓄」の場合には、お勤めの方であれば、職場に財形制度など会社の支援がついた有利な制度がないか、「積立投資」であれば、企業型の確定拠出年金(DC)や個人型の確定拠出年金(iDeCo)で利用可能な枠は残っていないか、家計全体で少額投資非課税制度(NISA)をフル活用できているか、というように「会社の何らかの支援制度」や「国の税制優遇制度」を上手に活用することがポイントになります。もちろん投資は自己責任で、住宅ローン金利以上の成果が見込めるかどうかは分かりませんが、例えば、個人にとって利用しやすい「投資信託」でいうと、図表のとおり、10年以上の運用実績がある投資信託1676本の中で、10年間の年率リターン3%以上のものが1264本と約75%となっていることも確かです。

「貯蓄・積立投資」について、セカンドライフに向けた備えである「自助年金」という位置付けの場合には、毎月どのぐらいを「貯蓄・積立投資」に振り向ければよいのかということがポイントとなります。当面の収入と支出の状況から、取り敢えず「毎月2万円」は「貯蓄・積立投資」に回すというのも立派な資産形成ですが、やはりセカンドライフに向けた「貯蓄・積立投資」ということならば、セカンドライフで取り崩していく金額から逆算して「毎月●万円を積み立てる」というような計画を立てることが大切になります(詳細は【第52回】資産形成と取り崩し②をご参照)。

日本でも注目されだしている「ファイナンシャル ウェルビーイング」について考えてきましたが、この3回シリーズが、お付き合いをいただいた皆さまの「ファイナンシャル ウェルビーイング」向上に少しでも繋がることを願いつつ、「ファイナンシャル ウェルビーイング(FINANCIAL WELL-BEING)とは?」の最終回とさせていただきます。

プロフィール紹介

執行役員 資産形成層(職域)横断領域 副統括役員

井戸 照喜

1989年 東京大学大学院工学系研究科修了、同年住友信託銀行入社(現・三井住友信託銀行)。

年金信託部で企業年金の制度設計・年金ALM等に従事。その後、運用商品の開発・選定、年金運用コンサルティング等に従事。2008年からラップ口座の運用責任者。2013年から投信・保険・ラップ口座等の「預り資産ビジネス」全体を統括する投資運用コンサルティング部長を務め、2018年に(銀行ビジネスと保険ビジネスを信託銀行らしく融合させる)トラストバンカシュアランス推進担当役員。2019年5月に三井住友トラスト・ライフパートナーズ株式会社取締役社長。2022年4月から現職。

日本アナリスト協会検定会員、年金数理人、日本アクチュアリー会正会員。

【主な著作】

『銀行ならではの“預り資産ビジネス戦略”──現場を動かす理論と実践』(金融財政事情研究会、2018)

【執筆協力】

『安心ミライへの「資産形成」ガイドブックQ&A』(金融財政事情研究会、2020)