NISAで投資を始めた後に

心得ておきたいこと

一般的にNISAを活用して“マネープランとしての投資”を実施するのであれば、長期で積み立てを続けていくことが基本になります。相場変動には一喜一憂せず、長い目でしっかりと取り組むことが重要です。

しかしながら、投資を開始したらその資産を使う時まで何もせずに放置していいわけではありません。そこで今回は、NISAで投資を始めた後に心得ておきたいことをお伝えします。

適度に放置しつつも、節目・節目ではチェックと適宜見直し

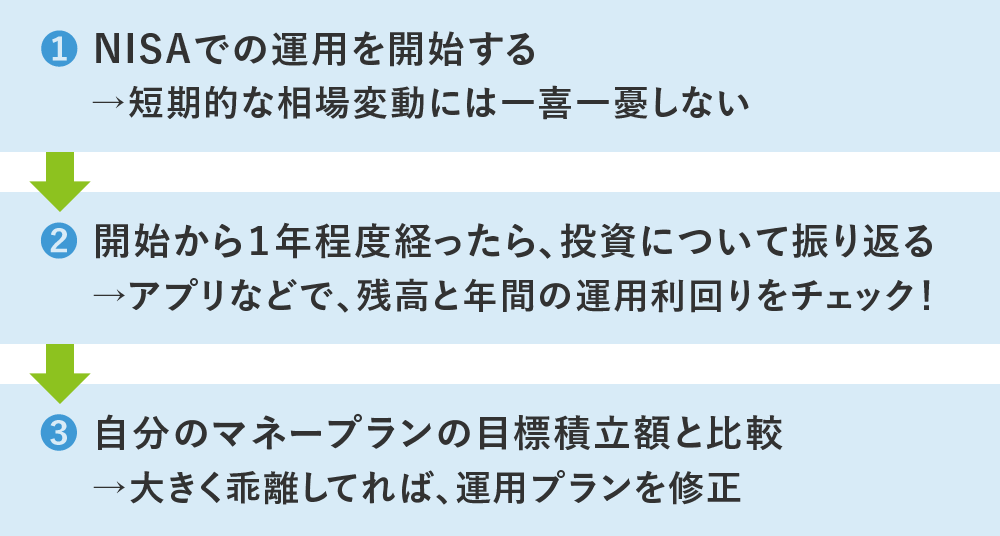

まず、投資を開始した後に考えたい流れを【図表1】にまとめました。

(出所)三井住友トラスト・資産のミライ研究所作成

基本的には、運用を開始して短期的な値動きがあっても、一喜一憂する必要はありません。しかしながら、定期的に投資については振り返りが必要です。それが、ご自身の運用開始時の計画と乖離していれば、運用プランを修正するなどしていきます。「適度に放置」しつつ、「節目・節目ではチェックと適宜見直し」と覚えておきましょう。

では、何を振り返り、何を見直すべきでしょうか。

資産形成の計画をチェック・見直し

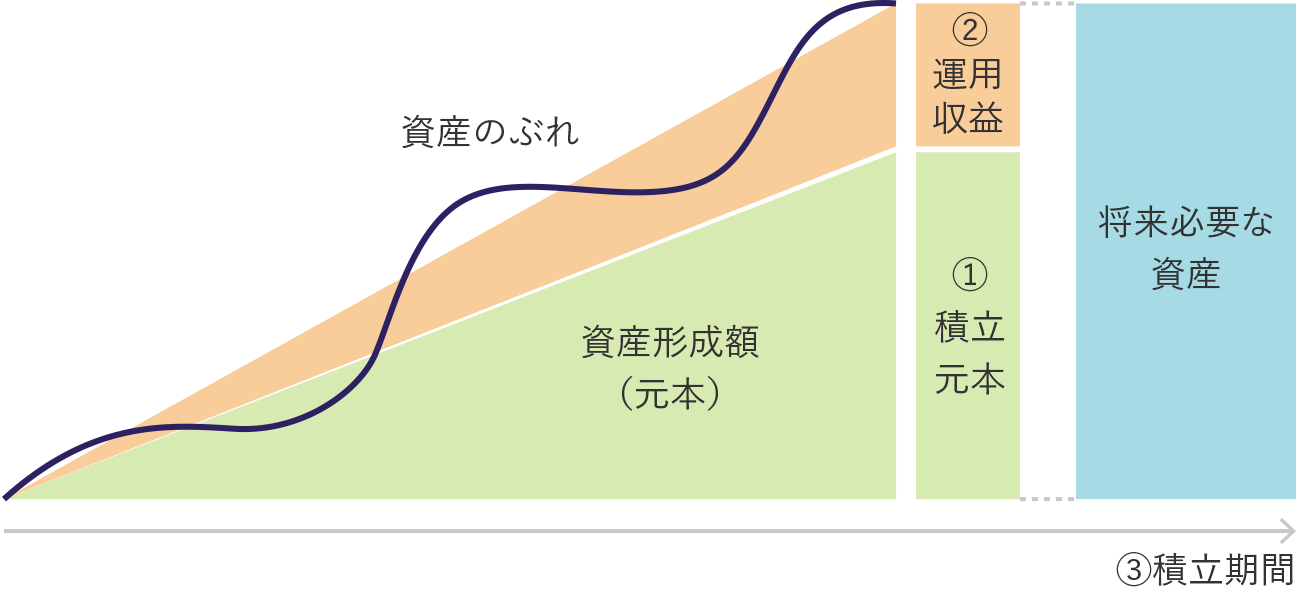

そもそも資産形成の計画は、必要な時期に向けて必要な金額を用意するために、

- ① 必要な積立額(積立元本)

- … いくら積み立てるか

- ② 必要な運用収益(期待運用収益)

- … どれくらいの運用収益を見込むか

- ③ 必要な積立期間

- … いつまで運用するのか

の3つのパラメータを設定されているのではないでしょうか【図表2】。これは、投資を始めるときに意識していようがいまいが、“マネープランとしての投資”を実践されている方は、結果的にこれらのパラメータを設定して運用しているはずです。

このような想定から、何らかのずれが生じている場合、運用計画の見直しが必要になりそうです。例えば、下記の観点が想定されます。無計画に積み立てをするだけでなく、適宜ご自身のライフプラン・マネープランに照らして計画を見直すことは重要です。

- ① 必要な積立額

- もっと資金が出せるようになった(もしくは余裕がなくなった)

- ② 必要な運用収益

- 思いのほか値動きが怖い(もしくは積極的に運用できる)

- ③ 必要な積立期間

- 当面使う予定が発生した(もしくはなくなった)

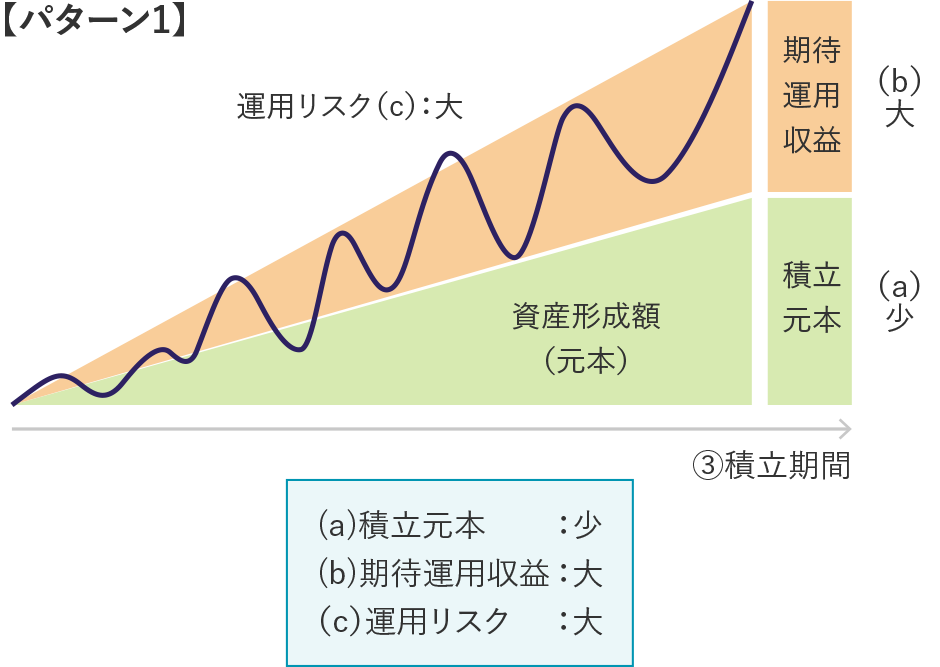

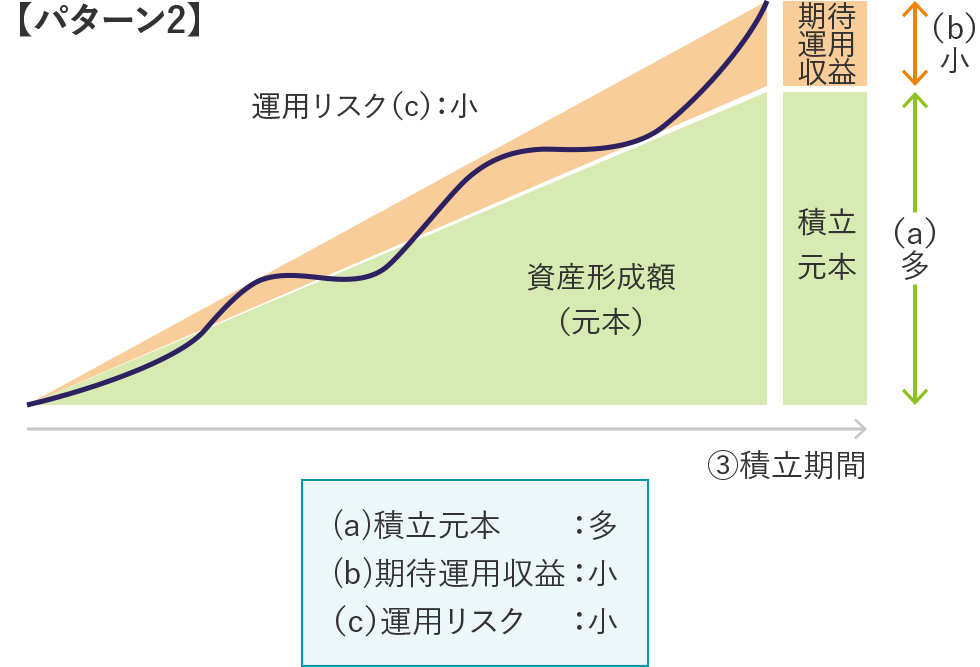

とはいえ、必要な積立額と運用収益・積立期間の設定は、人によってさまざまですし、時の経過とともに変わる可能性があります。ある必要な金額を積み立てる際に、例えば【図表3】にあるパターン1(左)のように、「運用収益」に大きく期待した資産形成を想定する場合、「積立額」自体は少なくてすみます。一方で、「運用収益」を大きくするには、リスクの高い運用商品を活用することになりますので、必然的に資産額の変動が大きくなります。リスクを高めすぎるあまり、必要な時期に資産が元本を割り込んでしまう可能性もあります。一方、パターン2(右)のように、運用におけるリスクを抑えた場合、必要な資産を用意するためには「積立額」自体を多くする必要があります。このような、資産形成の計画見直しを定期的に行うことが重要です。

運用資産の状況をチェック・リバランス

また、上記のような計画の見直しに当てはまらずとも、定期的に運用状況のチェックが必要です。

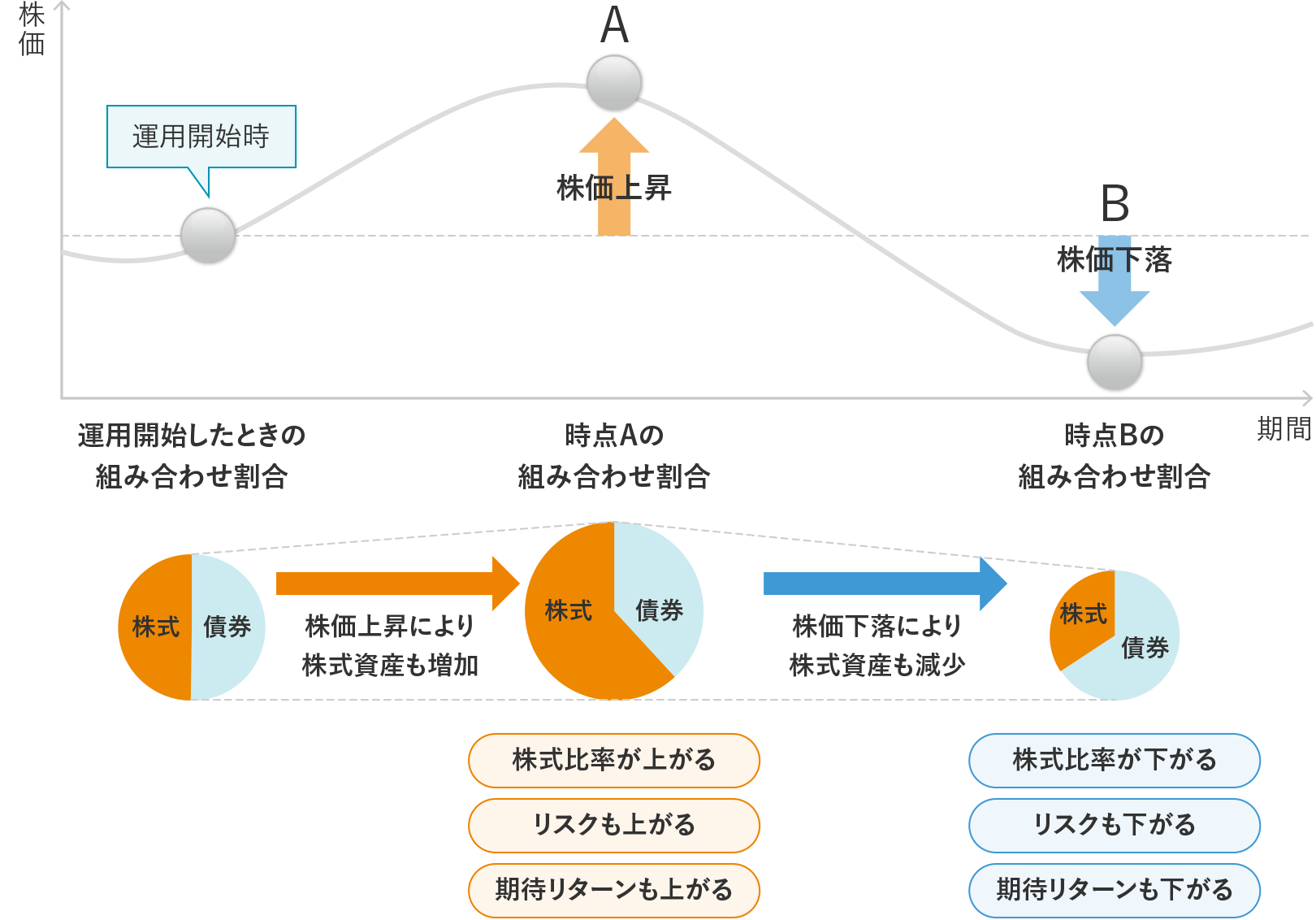

主なチェックポイントは、「自身の資産配分が想定から大きく乖離していないか」です。同じ資産配分で積み立てを進めていたとしても、例えば株価上昇時には、資産全体における株式の割合は上がります(図表4-Aの時点)。そうなると、期待リターンも上がるものの、取っているリスク自体も当初想定よりも上がっていることになります。株価下落時(図表4-Bの時点)には逆のことが起こります。

このような時価変動による資産配分の変化を、あえて戦略的に放置することも考えられますが、当初の計画通りの期待リターン/想定リスクを考えるのであれば、配分を見直しすることが必要になります。これを“リバランス”と呼びます。例えば、Aの時点では、相対的に割合が増えている株式を売却し、割合が下がっている債券を購入します。Bの時点では、相対的に割合が増えている債券を売却し、株式を購入する、というリバランスとなります。このリバランスは、資産規模が“ある程度以上”になってきた場合などには、特に重要さが増すといえるでしょう。

(出所)三井住友トラスト・資産のミライ研究所作成

【+α】なお、“バランス型”のファンドでは、基本的にリバランス機能が備わっており、定期的にあらかじめ決められた配分※に戻ることになります。そのため、投資している皆さん自身が行う必要はありません。

※運用者が機動的に資産配分を変更するファンド(TAA運用)などもあります。

以上、ここまでご紹介した「積み立て計画の見直し」「運用状況のチェック・リバランス」を意識して、NISAと上手に付き合ってみてください。