旧NISAはどうする?

「一般NISA」の

賢い出口戦略

2024年からスタートしているNISA制度を活用するにあたって、2023年までの制度である「一般NISA」で運用していたものをどうしていくのかは、考えなければならないポイントです。

「一般NISA」の制度内容を振り返り

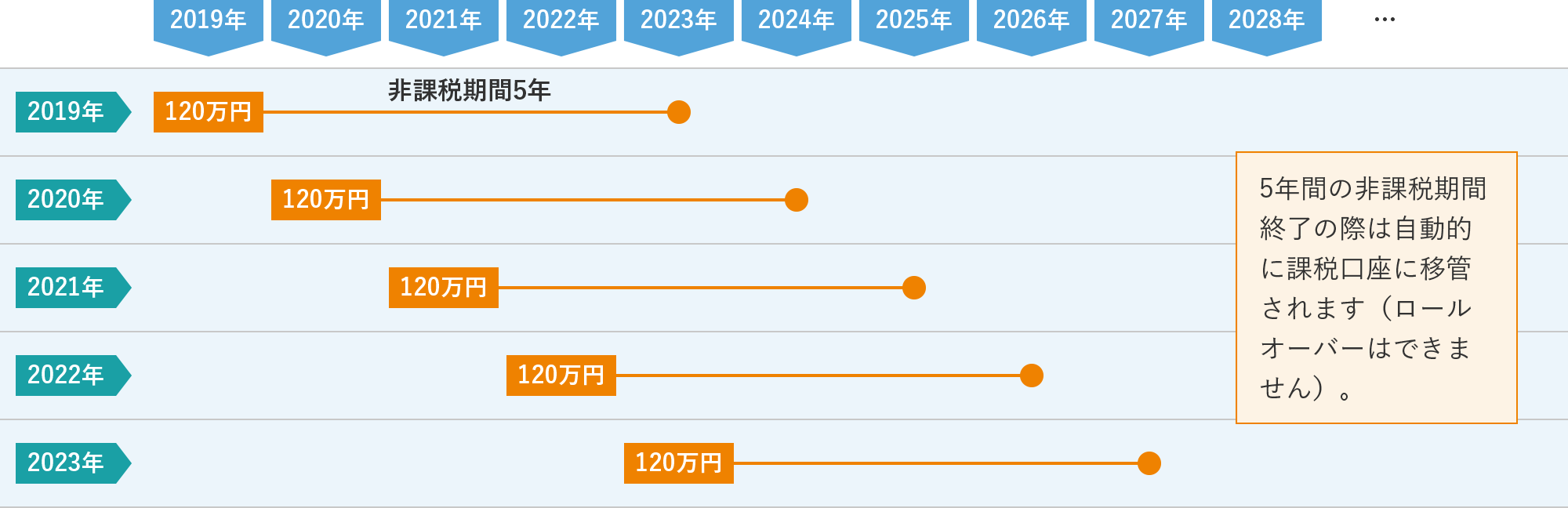

「一般NISA」は、年間120万円を上限として、投資した年から5年間、運用益が非課税となる制度でした。例えば、2020年に投資した分は2024年末まで、2023年に投資した分は2027年末までと、投資年によって非課税となる期間が異なります【図表1】。そしてこの非課税枠は、新NISAの非課税枠とは別枠となるため、「一般NISA」での運用資金をどうしていくかを考えていく必要があります。

(出所)三井住友信託銀行作成

方法1:非課税期間内に売却し、新NISAに資金を投入していく

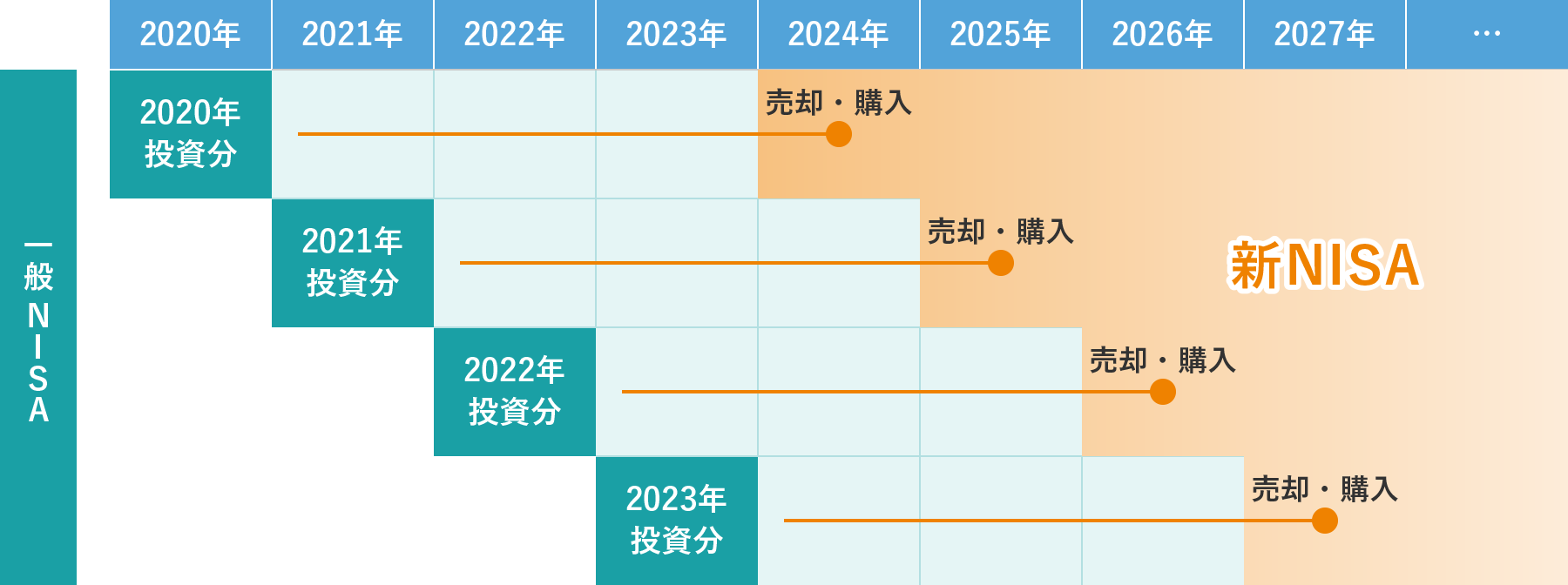

【図表2】のように、「一般NISA」で保有している金融商品を非課税期間内に売却し、売却資金を新NISAでの購入資金に充当していく、という方法が考えられます。この方法であれば、「一般NISA」の非課税期間も活かしつつ、新NISAの非課税枠を活用することができます。

(出所)三井住友トラスト・資産のミライ研究所作成

一方で、この方法で「一般NISA」を売却する際、以下3点については意識しておく必要があります。

- ①「一般NISA」の商品を売却する際や「新NISA」の商品を購入する際にコストがかかる場合がある

- ②売却時に含み損を抱えている場合、損益通算や繰越控除は適用できない

- ③非課税期間内に売却を行いたい場合、非課税期間が終了するよりも前に「受渡日(=売却代金が口座に振り込まれる日)」が到来していることが必要なため、余裕を持って手続きをする

方法2:非課税期間の終了後もそのまま課税口座で持ち続ける

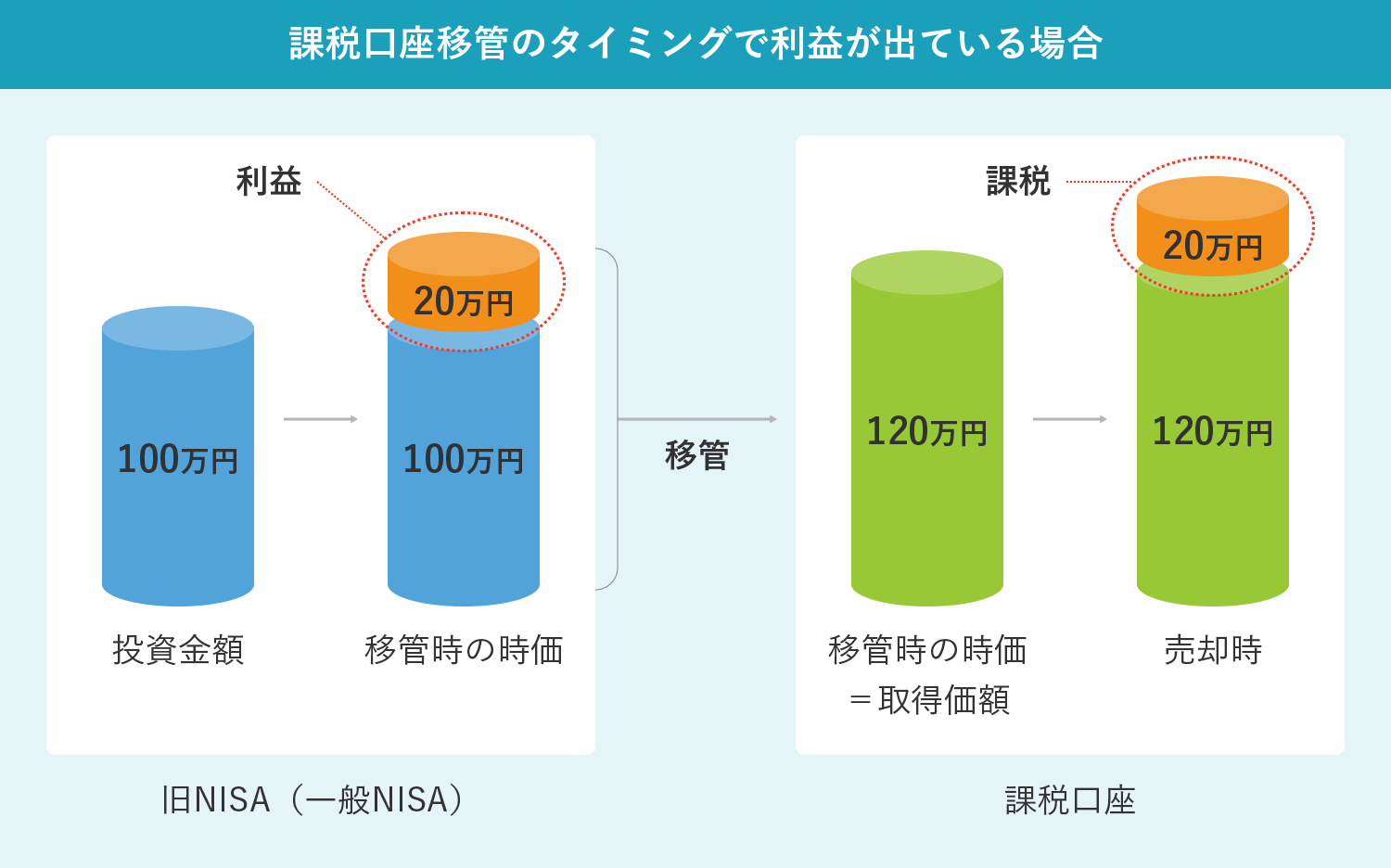

旧NISAでの売却資金を活用しなくても、新NISAの生涯非課税枠1,800万円を埋められる資金力のある方や、商品の買い直しするのが面倒だという方は、「一般NISA」における5年間の非課税期間が終了後、課税口座に自動移管された状態で商品保有を続けるといった方法もあります。こちらの方法を考える際に大きなポイントとなるのは、「非課税期間終了時点における時価が、課税口座へ移管された後の取得価格になる」ということです【図表3】。

(出所)三井住友トラスト・資産のミライ研究所作成

こちらは、課税口座移管のタイミングで「利益」が出ている場合です。旧NISAでの非課税期間終了し、課税口座移管時の時価が120万円である場合、課税口座における取得価格は120万円となります。そこから更に利益が出た状態で売却すると課税口座ですので、利益の部分には税金がかかります。

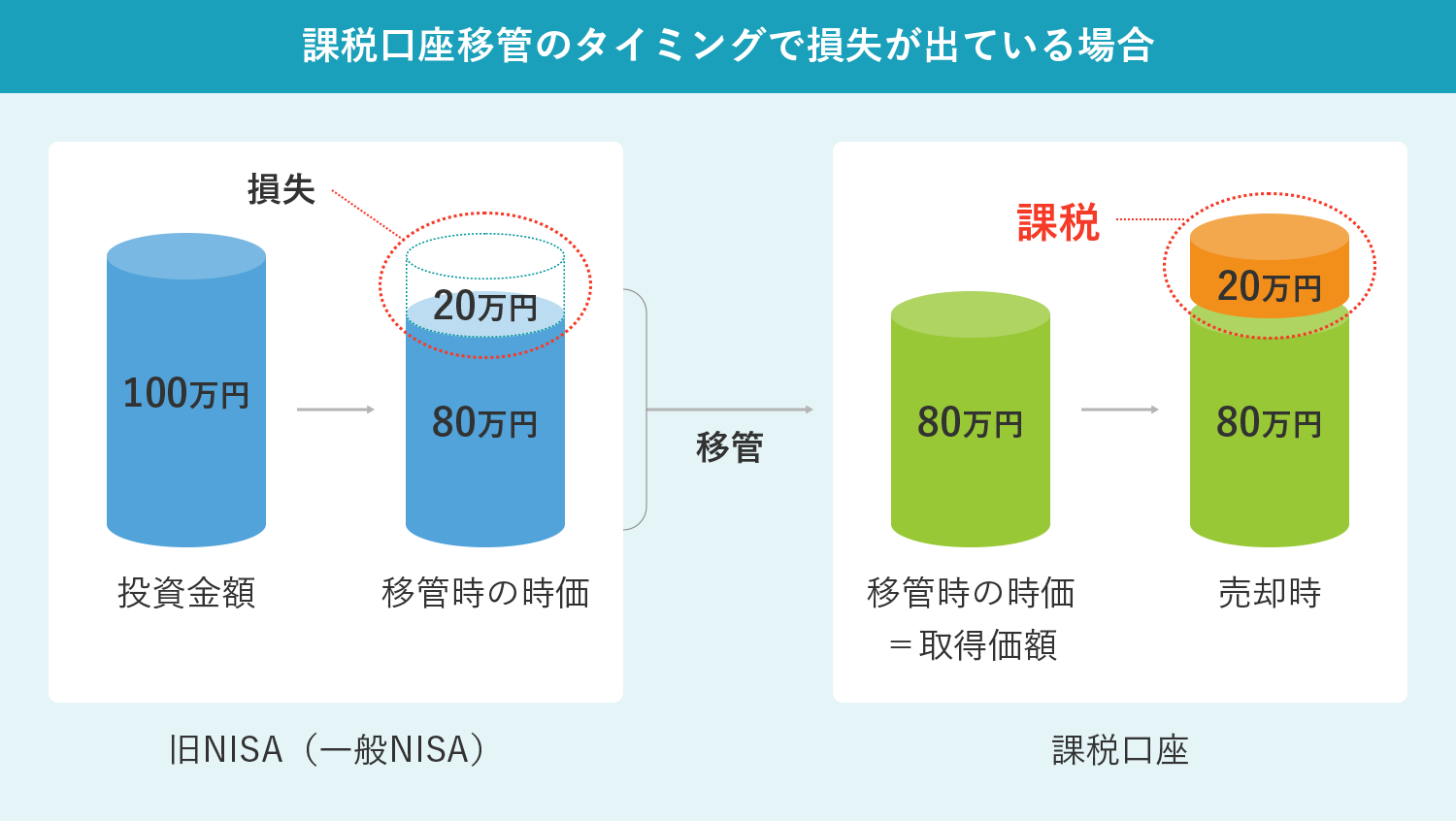

(出所)三井住友トラスト・資産のミライ研究所作成

一方でこちらは、課税口座移管のタイミングで「損失」が出ている場合です。損失が出ている場合でも課税口座移管時の時価が課税口座における取得価格となりますので、80万円が課税口座での取得価格となります。その後、課税口座で「当初の投資金額」である100万円に戻った場合、20万円分は「利益」とみなされて課税されます。「一度下がった投資金額が、元に戻った」と感じられると思いますが、税制上はそうではないことに注意しておく必要があります。

2つの方法を紹介しましたが、運用に回す予定の資金状況や、お持ちの金融商品の運用状況など、個別の事情によって左右されるかと思いますので、ご自身にとってどのような選択が望ましいか、本コラムを参考にご検討いただければ幸いです。