大切な退職金、NISAを

上手く活用するためには?

退職金で上手くNISAを活用するには、どのような点を考えておくべきでしょうか。退職金は相応の規模になりますので、考えておきたいポイントを整理します。

退職金は老後生活費として“取り崩す”ことを前提に資産運用を考える

一般的に退職金は、老後資金として老後生活費に充てられることが多いです。退職のお祝いとして大きなものを買ったり、旅行に行ったりするのもよいでしょう。ですが、セカンドライフにおいては「資産収入」として生活費をまかなう重要な資産です【図表1】。

(出所)野尻哲史「60代からの資産『使い切り』法」より三井住友トラスト・資産のミライ研究所作成

そうなると、老後取り崩す前提において、資産は「守りながらふやす」ことを考えるとよいでしょう。ギャンブルのように「イチかバチか」に資金を投じるのは、あまり望ましくありません。

受け取った退職金はインフレリスクに晒される?

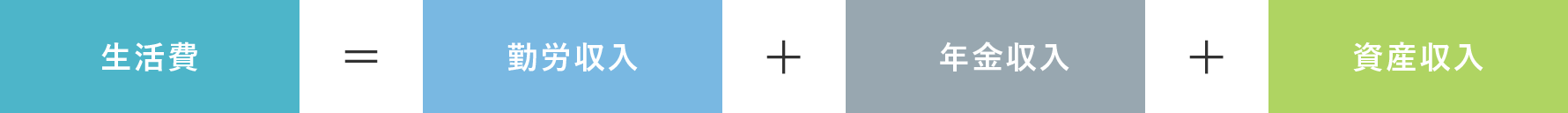

では、投資をせずに預貯金・現金で置いておくのがよさそうでしょうか。その場合、退職金はインフレ(物価上昇)リスクに晒されます。将来のインフレの水準はわかりませんが、例えば【図表2】では、

支給開始を65歳、受取り終了を88歳(男性の死亡年齢最頻値(令和3年)より)

支給開始を65歳、受取り終了を88歳(男性の死亡年齢最頻値(令和3年)より) 65歳時点の保有金融資産は2,000万円

65歳時点の保有金融資産は2,000万円 現役時代の平均年収が500万円

現役時代の平均年収が500万円 現役時代の所得の20%をカバーする取り崩し

現役時代の所得の20%をカバーする取り崩し

の計画を前提に、「公的年金に毎年プラス100万円の資産収入」をまかなう前提で老後資金の寿命をシミュレーションしています。

図表2の①インフレも0%、利回りも0%ですと、85歳で枯渇しますが、②年3%運用ができた場合、88歳時点では資産は枯渇していません。しかしながら、③年3%で運用できても年2%インフレの影響を加味した場合、資産の減少スピードが上がることで、88歳到達時に0円になっていることが確認できます。このように、インフレにより保有資産はインフレに負けない運用を考える必要があります。

(出所)三井住友トラスト・資産のミライ研究所作成

NISA口座での投資ペースを考える

では、運用益が非課税となるNISAにおける運用はどのように考えればよいでしょうか。

NISAの投資枠は年間360万円(つみたて投資枠:120万円、成長投資枠:240万円)かつ、生涯非課税投資枠が1,800万円です。これまでの自助努力で資産形成をした分と合わせると、枠には収まらないケースも想定されます。ですので、まずは、NISAの枠に過度に囚われず、資産運用の戦略を考えましょう。

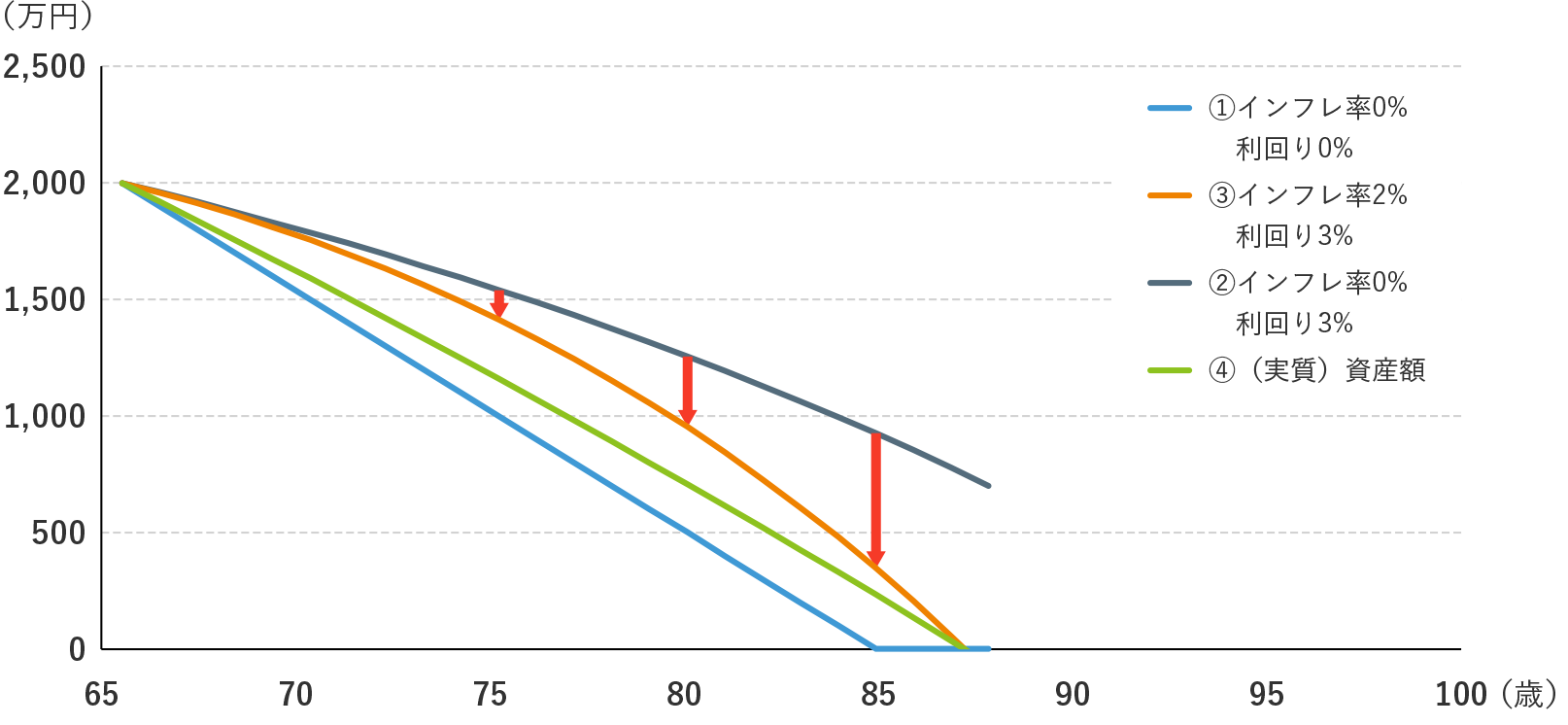

その中で退職金を一括でリスク資産(株式・債券など)に投じてしまうと、そのタイミングが高値である可能性もあるため、【図表3】の赤枠のように、資金を投じるタイミングは分散するとよいでしょう。

(出所)三井住友トラスト・資産のミライ研究所作成

NISA口座を活用する場合は、年間非課税投資枠である年間360万円の範囲内での投資になります。1,800万円まで投じることが可能であれば、最短で5年かかります。この枠を意識したうえで、退職金からNISAを活用する金額を考えてみましょう。また、旧NISAの資産やDC/iDeCoの資産、課税口座での資産運用もある場合は、これらも併せた家計資産全体のリスク資産配分や投資方針を考えましょう。

退職金を運用するには、まず「セカンドライフプランニング」から

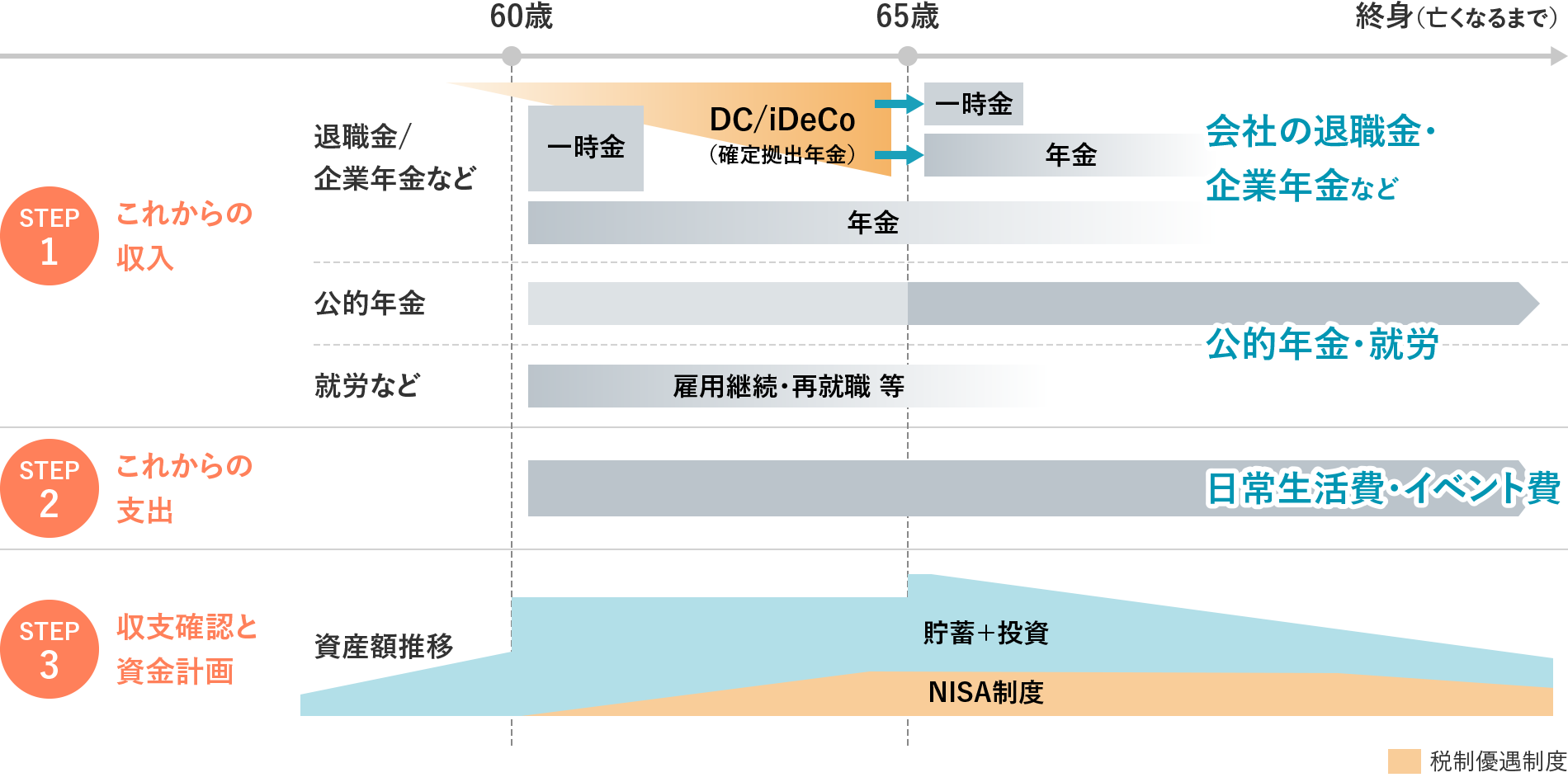

今回のコラムは退職金を元手に新NISAを活用する場合をお伝えしました。しかし前提として、「退職金が入った(入る)から、その資金をどう運用しようか」を考えるのではなく、しっかりと老後の生活において退職金をどう「つかう・ためる・ふやす・そなえる・のこす」のかを位置付けることが大事です。その観点で、退職金が入る時期におけるライフプラン・マネープランを、以下のステップを参考にもしつつ考えてみてください。

STEP1これからの収入を把握

「退職金」と一口に言っても、会社は「退職金」として用意している場合もあれば、「企業年金」として確定給付企業年金・確定拠出年金などで用意している場合もあります。その場合、その受け取り方も年金・一時金・併用とさまざまです。また、公的年金もいつから受け取るか(繰り上げ・繰り下げ受給)の選択が可能ですし、就労継続による今後の給与収入もあるでしょう。

STEP2支出についても考慮

一般的には住宅ローン・教育関連の支出は少なくなります。一方で、退職後に“やりたいこと”もあるでしょう。そういったものをある程度想定し、ざっくりでも支出のイメージをつけてみます。

STEP3それに合わせた資産の運用を考える

どれくらいを運用に回すのかには、唯一の解はありません。収入と支出の差がマイナス、不足する場合は、資産収入として、退職金と自助努力で積み上げてきた資産を取り崩すことが必要になります。不足部分をカバーしつつ、運用金額と目標を立てます(詳しくは「家計の転換期!?60代の資産運用の心得は?」をご覧ください)。

(出所)三井住友トラスト・資産のミライ研究所作成