ライフイベント目白押し?

50代が考えるべき

制度活用法

今後、就労期間が長くなってくる(定年引上げ・雇用継続など)ので、50代でもNISAへの積立投資期間が十分にとれる時代になりつつあるといえます。

住宅ローン、教育資金など、まだまだマルチなイベント支出がつづく年代といえますが、まずはご自身のリタイア年齢を考えるとともに、公的年金や退職金/企業年金を研究して「自助で準備する老後資金目標」を考え、それに向けたNISAでの積み立てに取り組んでみるのはいかがでしょうか。

1. どれくらいを資産形成に回すのか

まず、NISAによる資産形成を考えるにあたり、世間ではどれくらいの金額を資産形成に回しているか、データを確認してみましょう。年収によりばらつきはありますが、ミライ研の調査によると、図表1の通り、平均では105.3万円となりました。年間の資産形成額であるため、臨時収入も含むものの、単純計算した月額換算は8.8万円となっています。

| 自身の年収 (回答者数) |

TOTAL (1,671) |

収入なし (111) |

1〜 300万円 (388) |

300〜 500万円 (242) |

500〜 700万円 (216) |

700〜 1,000万円 (192) |

1,000〜 1,500万円 (75) |

1,500〜 2,000万円 (26) |

2,000〜 3,000万円 (3) |

3,000万円 以上 (3) |

わからない 答えたくない (415) |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 年額平均 (万円)…① |

105.3 | 50.5 | 67.7 | 60.6 | 81.8 | 152.6 | 179.1 | 482.7 | 665.8 | 941.4 | 64.2 |

| 月額換算 (万円)①÷12 |

8.8 | 4.2 | 5.6 | 5.1 | 6.8 | 12.7 | 14.9 | 40.2 | 55.5 | 78.5 | 5.4 |

- ※年収区分は、「○円以上、〇円未満」で表記

- (出所)三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2023年)

ただし、この資産形成額は世帯によるばらつきも大きくなります。特に、この年代は「通った(ている)ライフイベント」の状況により、相当程度変わってくるはずです(具体的には婚姻有無、配偶者の就労状況、子どもの有無、持ち家・ローンの状況など)。そのため、同年代と単純に比べるのではなく、「ご自身の状況においてはどうか」という点をしっかり確認しておきましょう。

2. 改めて考える、NISAとDC/iDeCoの活用

さて、本コラムはNISAに関するコラムではありますが、ここでは、今注目の資産形成の器であるNISAとDC/iDeCoの特徴をそれぞれ見てみましょう。

DC/iDeCoについては制度が若干複雑なので、制度の詳細は以下のコラムやYouTube「教えて!信託さん」で学習いただけます(今回は企業型DCのマッチング拠出とiDeCoを想定しています)。

- ・コラム…資産形成の最適な器を求めて~iDeCo~

- ・YouTube…DCと仲良くなりたいあなたへ【教えて!信託さん資産形成編#10】

そのうえで、NISAとDC/iDeCoについて、「税制面における優遇度」と「利用面における自由度」で比較してみます。ざっくり申し上げると、DC/iDeCoは60歳までは払い出し不可であり自由度が低い反面、税制面は所得控除などメリットが大きい点があります。NISAはいつでも引き出し可であり自由度は高いものの、所得控除などはなく運用益が非課税のみとなります。

| DC/iDeCo (確定拠出年金) |

NISA | |

|---|---|---|

| 税制面における優遇度 | ◎ | ○ |

| 買付時 | 掛金:金額所得控除 | 特になし |

| 運用時 | 運用益:非課税 | 運用益:非課税 |

| 売却・受取時 | 課税の対象 ただし各種控除あり | |

| 利用面における自由度 | △ | ○ |

| 売却時の制限 | 原則、60歳まで払い出し不可

ミライの自分に「仕送り」できる制度 |

いつでも払い出し可 |

(出所)三井住友トラスト・資産のミライ研究所作成

特に50代の方について考えると、DC/iDeCoの所得控除は「所得が高い人」ほど税効果がありそうです。加えて、60歳まで引き出せないデメリットは若年層に比べると少なそうです。そのため、老後資産形成という前提に立てば、50代はNISAだけでなく、DC/iDeCoを合わせて活用する選択肢を考えてみるのもよいでしょう。

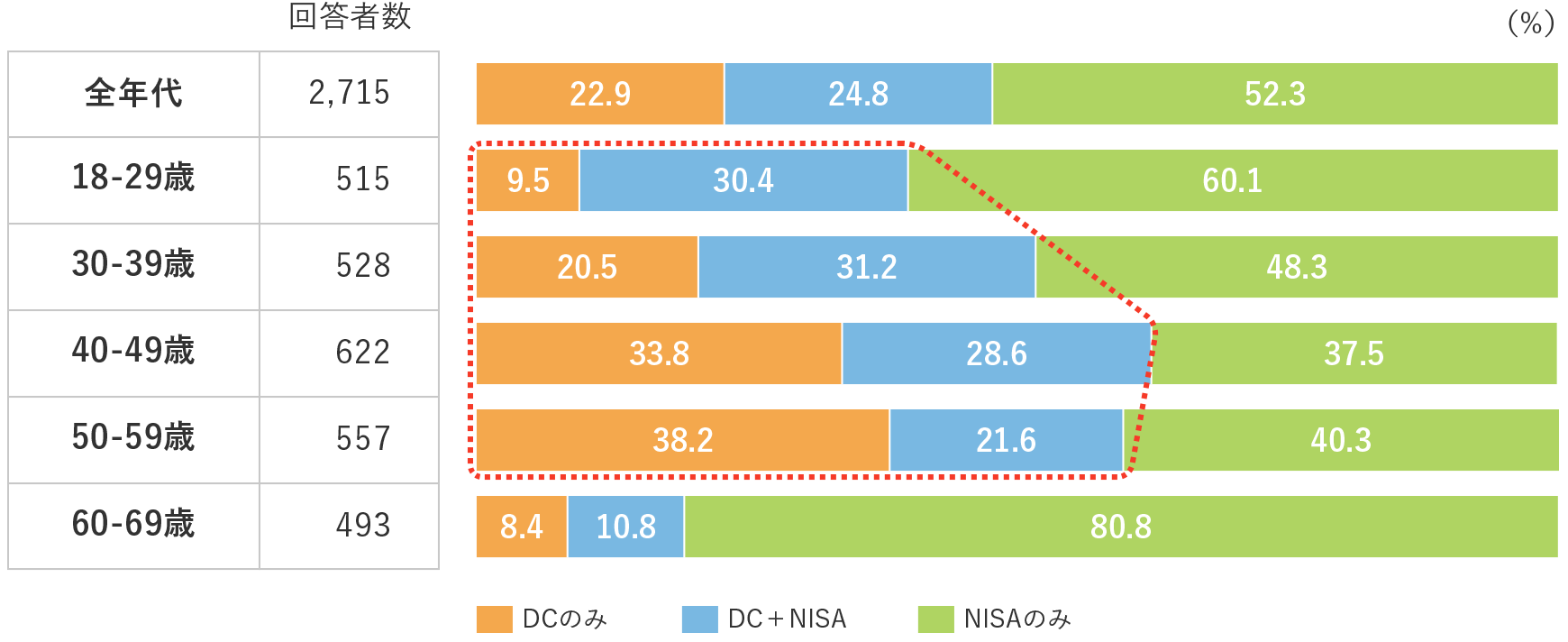

参考までに、2023年1月にミライ研が調査した、資産形成の“器”(税制優遇制度)の活用状況をご覧ください。資産形成の器は、若年層ほどNISA(青+緑)の活用が多いですが、40代・50代はDC/iDeCo(赤点線)の活用が進んでいることがわかります。ぜひ両方の制度の特徴を相互に補完しあいながら、かしこく資産形成ができるとよいですね。

- ※DCは企業型DC + iDeCoの合計

- (出所)三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2023年)

3. NISAでの積立計画は、現在の給与だけを見るのではない

さて、NISAとDC/iDeCoを両方考えてみることが重要ですが、NISAでの積み立てはどう考えればよいでしょうか。

この時期は、収入水準やライフイベントの状況などにより、投資に回す資金余力も人それぞれです。また、給与収入だけでなく60歳以降で退職金/企業年金が出るケースがありそうです。さらに、DC/iDeCoで積み立てた資金は60歳以降、75歳までの間に受給するため、DC/iDeCo資産を受け取った後の資金計画も考える必要が出てきそうです。

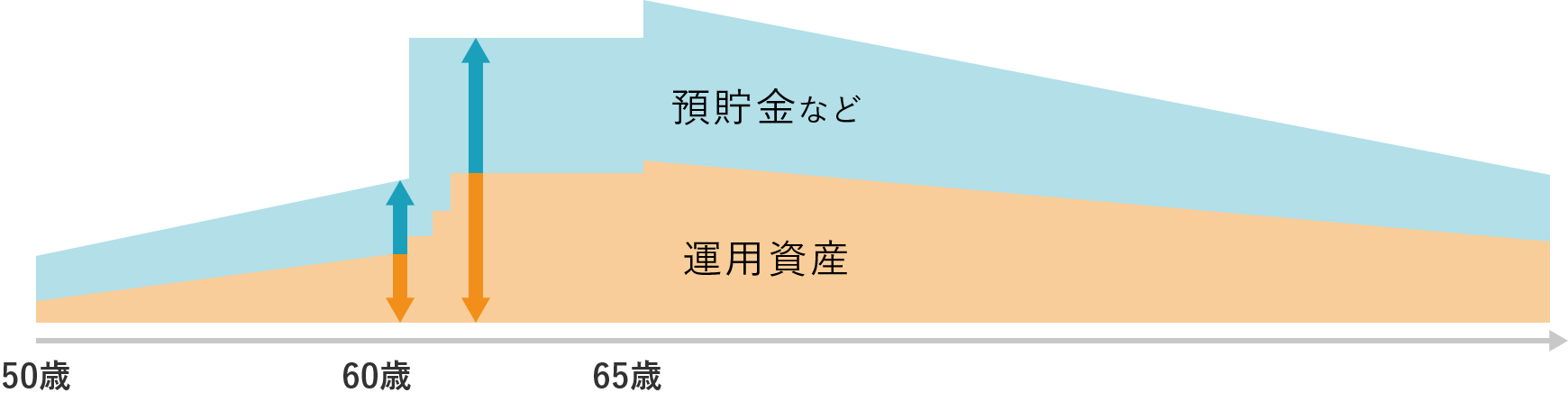

よって、まずは現在の給与からの積み立てだけでなく、退職前後時期のストック(資産)・フロー(収入・支出)の変化を踏まえることが必要です。(図表4)のように、ざっくり将来のお金のストック・フローがどうなるのか、下記のイメージを参考にしながら、考えてみましょう。「NISAの生涯投資非課税枠が1,800万円あるから」「周囲の同年代の投資方法がこうだから」…などの情報に過度に流される必要はありません。将来の給与収入や退職金・企業年金によって、ご自身の家計資産がどうなるのか、そのうちどれだけを投資に回そうか、という点を把握したうえで、ご自身の運用計画を考えてみてください。