【第27回】

リタイア時に住宅ローンは「返す?」「返さない?」

2021.07.09

今年(2021年)4月に改正・施行された「高齢者雇用安定法」によって、70歳までの就労機会の確保が企業の努力義務とされました。企業の人事領域における大きなトピックです。これにより企業は、①70歳への定年引き上げ②70歳まで雇用継続する制度の導入③定年制の廃止、などの措置を検討していくことになりました。

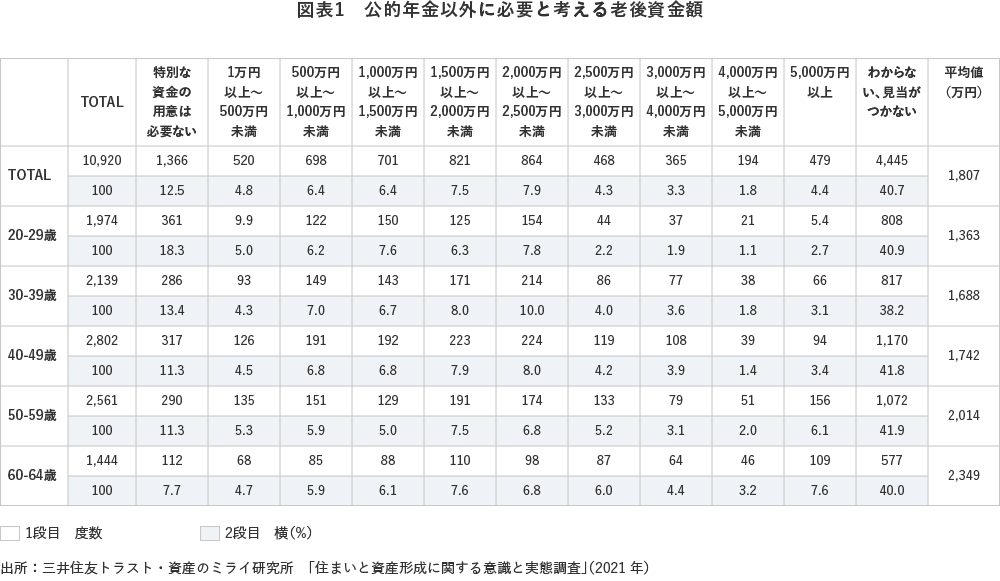

今回のミライ研のアンケート調査で、「家計(世帯)における『老後資金の必要額(概ね65歳以降の生活資金で公的年金の支給以外に自分で準備する金額)』」について尋ねています。結果は、全世帯平均で約1,800万円でした。回答結果を各年代別にみてみると、必要金額は「1万円以上」から「5,000万円未満」の選択肢に対し、1,500万円~2,500万円を頂点として、おおむね、なだらかに分布していることが確認できました【図表1】。

各世帯の家族構成(既婚/単身)や働きかた(共働き/片働き、フルタイム/パート、兼業/副業/フリーランスなど)が多様化してきており、それに伴って、各世帯が受給する公的年金の種別(国民年金、厚生年金)や受給額にも幅が生じてきています。こういった背景から「自助努力で備えておく老後資金の必要額」も世帯事情に応じてバラつきが生じてきていると考えられます。

リタイア後のセカンドライフの収入面での支えは、公的年金などの「年金収入」と、自身で準備した資産の取り崩しなどによる「資産収入」です。「定年引上げ・雇用延長」により現役時代が延びることで、老後資産形成の時間も伸び、マネープランを実践できる期間も長くなることから、「今から老後資金準備を始めても間に合う」という方々が多くなると思います。しかし、ポイントとなるのは、家計面での負債サイド(住宅ローン、教育ローンなど)と資産サイドのマッチング(突き合わせ)管理です。

負債サイドに目を向けますと、「借りたお金(負債)は、いつかは返さないといけないもの」なので、リタイア後に「勤労収入」が減り「年金収入」が生活資金の中心となっていくことを思うと、リタイア時の金融資産で住宅ローンなどの返済を完了させて、セカンドライフに「スッキリと向かいたい」という気持ちが出てくるのは自然な心理だと思います。

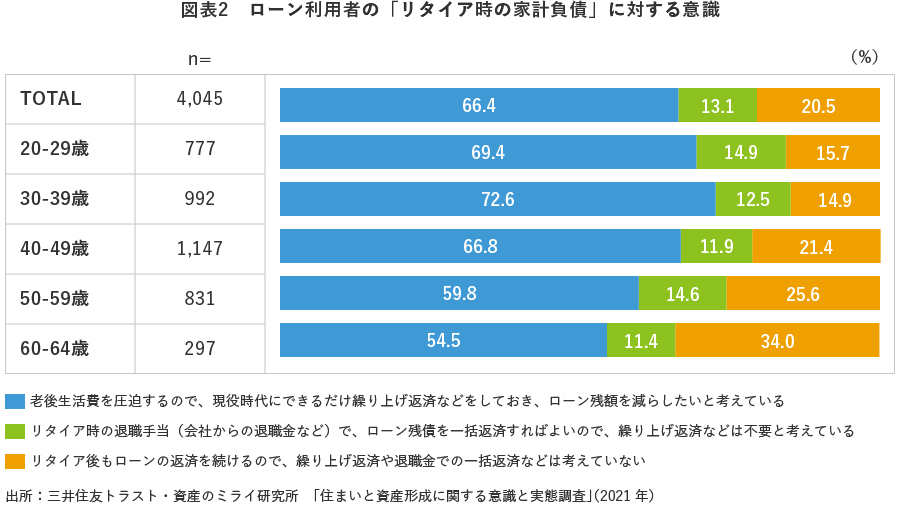

そういった意識を調査すべく、今回、「家計におけるローン利用(ローン予定)の有無」「リタイア時点(概ね65歳)での家計の負債(住宅ローンや教育ローンなどの残債)をどうするか」を尋ねています。結果としては、「現在ローンは利用していない、これからもローンは利用しない」が6割、「ローンを利用している、利用する予定」が4割となりました。

ローン利用者世帯を見てみると、約8割の世帯が「老後生活費を圧迫するので、現役時代にできるだけ繰り上げ返済などでローン残額を減らしたい」「リタイア時の退職手当(会社からの退職金など)で、ローン残債を一括返済したい」と回答しており、現役時代の負債はリタイア時には無くしておきたい意向が強いことが確認できました【図表2】。

この調査結果から、【図表1】で確認した「公的年金以外に必要と考える老後資金額」を検討する際には、「リタイア時のローン残債を、保有金融資産額(退職金を含む)で返済した後に、どの程度資産が残るか」も考えておくことが重要だと考えられます。

一方、見落としがちなのが、「リタイア後もローン返済を継続」する選択肢です。ここ10年の住宅ローン金利は、ゼロ金利政策及びマイナス金利政策の影響で歴史的にも低い金利水準で推移してきました。現在返済中のローン金利や完済までの期間などを勘案した上で、「家計の資産を運用することで得られる果実(収益)で、ローンの返済(もしくはその補填)ができるのであれば、資産と負債を両建てで管理していく」選択肢も考えられます。ただし、その際は、運用期間と流動性には特に留意が必要です。また、リタイア時にいきなり「運用」を始めるのではなく、現役時代から積立投資などで投資経験や運用リテラシーを習得しておくことが望まれます。

重要なことは、「資産サイドのみ」で老後資金準備を考えないということだといえそうです。この観点から、家計における「資産と負債のマネジメント(総合した管理)」は、今後、重要性を増してくると考えられます。