【第19回】保険と資産形成①

「貯蓄」と「保険」の違いとは?

2021.03.08

資産のミライ研究所では、同じ三井住友トラストグループの保険販売会社である三井住友トラスト・ライフパートナーズ株式会社(以下、LP社)と情報交換や意見の交流を図っており、コラボセミナーなどを開催しています。今回は、『保険と資産形成』というテーマの中から、『ライフイベントにあわせた保険のスマートな活用法』について、LP社の井戸社長に登場いただきます。

井戸社長に伺います。「保険」で備えることの意味はなんでしょうか?

ライフイベントにあわせた保険の活用を考える前に、まず、「保険」で備えることの意味を考えてみたいと思います。

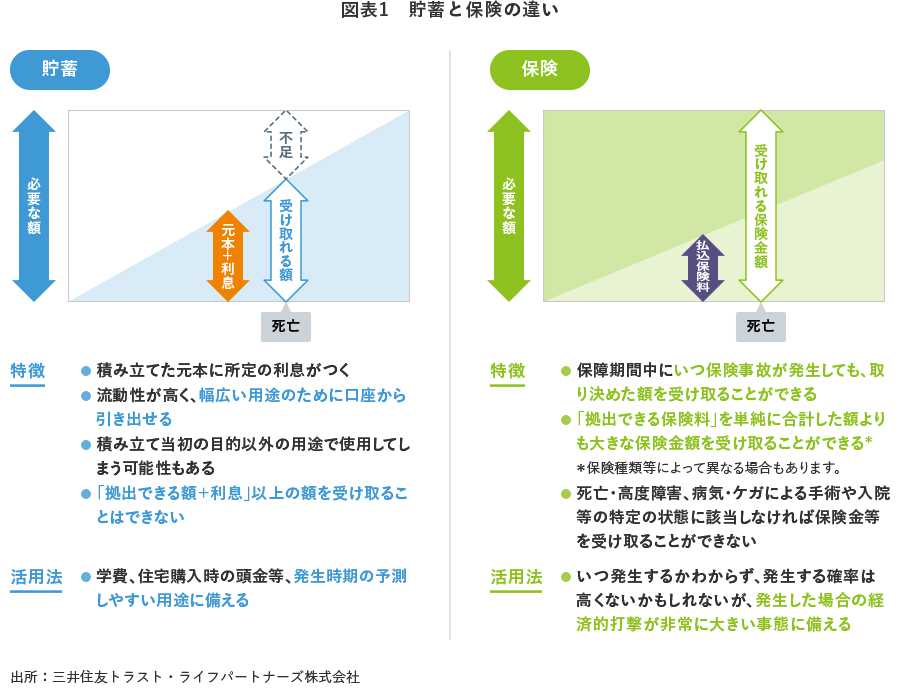

「備える」という意味では「貯蓄」にも「保険」にも「準備する」という意味合いがあるように思いますが、その違いはどこにあるのでしょうか。大きく分けてみると、将来の「予測しやすい事態」には「貯蓄」や「積立型の投資」で、「予測しにくい事態」には「保険」で備えるのが事態の特性にあった活用方法だと考えています。

よく「貯蓄は三角、保険は四角」と呼ばれますが(図表1)、「貯蓄」は徐々に積み上げていく必要がありますが、「保険」はすぐに大きな保障が立ち上がりますので、特徴と活用イメージを端的にあらわしている言葉だといえます。

昨今は保険の種類も多様化してきていますので、各種保険が対象とする「個人の生活で起こりうるリスク」も拡がってきています。しかし、「対象とできる」ことと「上手に活用する」とは同じではありません。たとえば、起こりうるすべてのリスクに保険で備えを講じようと思えばできるかも知れませんが、その際の「保険料」などの費用面を考えると現実的ではないと思われます。

保険で「カバーしたいリスク」と「そのリスクに相応しい商品」をイメージしていただくことが、ライフイベントにあった保険商品・サービスと出会う近道といえます。

では、「保険でカバーすべきリスク」とはどんなリスクなのか、次回コラムでお話したいと思います。

プロフィール紹介

三井住友トラスト・ライフパートナーズ株式会社 取締役社長

井戸 照喜さん

1989年 東京大学大学院工学系研究科修了、同年住友信託銀行入社(現・三井住友信託銀行)。

年金信託部で企業年金の制度設計・年金ALM等に従事。その後、運用商品の開発・選定、年金運用コンサルティング等に従事。2008年からはラップ口座の運用責任者。2013年からは投信・保険・ラップ口座等の「預り資産ビジネス」全体を統括する投資運用コンサルティング部長を務め、2018年に(銀行ビジネスと保険ビジネスを信託銀行らしく融合させる)トラストバンカシュアランス推進担当役員。2019年 三井住友トラスト・ライフパートナーズ株式会社 取締役社長(現職)。

日本アナリスト協会検定会員、年金数理人、日本アクチュアリー会正会員。

【主な著作】

『KINZAIバリュー叢書 銀行ならではの“預り資産ビジネス戦略”──現場を動かす理論と実践』(金融財政事情研究会、2018)