【第18回】住宅ローンと資産形成⑭

住宅ローンと資産形成の関係をおさらいすると?

2021.02.26

「住宅ローンと資産形成」シリーズの最終回です。ポイントを振り返り、「ローンを返済しながら資産形成も進んでいる人」の人物像をおさらいしたいと思います。

住宅ローンの有無で金融資産に2倍の差

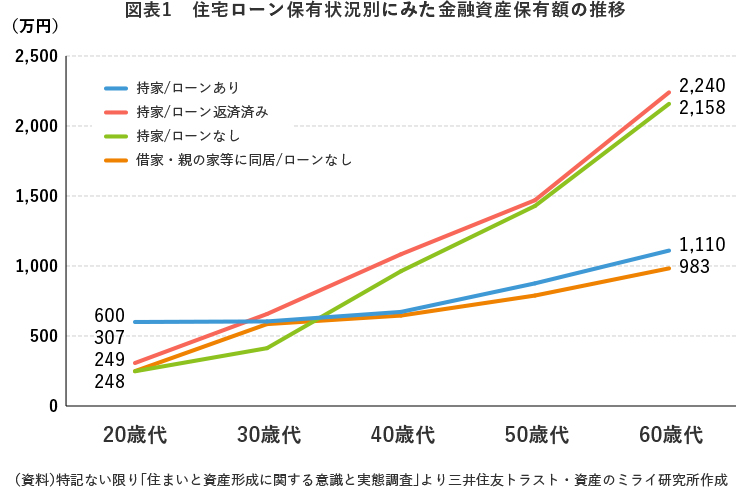

住まいと住宅ローンの保有状況によって、資産形成の進み方に差は出るのでしょうか?アンケート回答者を、「持家/ローンあり世帯」「持家/ローン返済済み世帯」「持家/ローンなし世帯」「借家・親と同居/ローンなし世帯」の4つのグループに分け、各グループの金融資産が年齢とともにどのように積み上がっていくかをみてみました。結果が図表1です。

40歳代あたりから、世帯あたりの金融資産保有額の差がぐんぐん広がり始め、60歳代では持家/ローン返済済み世帯(図表1の![]() )と持家/ローンなし世帯(同

)と持家/ローンなし世帯(同![]() )が2,000万円強、持家/ローンあり世帯(同

)が2,000万円強、持家/ローンあり世帯(同![]() )と借家・同居/ローンなし世帯(同

)と借家・同居/ローンなし世帯(同![]() )が1,000万円前後となっています。持家と住宅ローンの有無によって、老後生活の入り口付近では、家計の金融資産保有額に2倍もの開きが生じるわけです。

)が1,000万円前後となっています。持家と住宅ローンの有無によって、老後生活の入り口付近では、家計の金融資産保有額に2倍もの開きが生じるわけです。

「足かせ説」vs「言い訳説」

20歳代~60歳代にかけての金融資産の増加額が4つのグループの中で最も少なかったのは、持家/ローンあり世帯です(図表1の![]() )。家という資産は手に入れたにせよ、金融資産に関しては40年間で510万円しか増やすことができず、「金融」資産形成は最も進まなかった世帯といえます。

)。家という資産は手に入れたにせよ、金融資産に関しては40年間で510万円しか増やすことができず、「金融」資産形成は最も進まなかった世帯といえます。

この理由を最もシンプルに考えれば、住宅ローン返済というプラスアルファの出費があるので、資産形成に回せるお金がなかった(少なかった)ということでしょう。「ローン返済が足かせとなって資産形成が進まない」という「住宅ローン足かせ説」です。

一方で、単純に「足かせ」と片付けてよいのかな?と思いたくなる材料もあります。

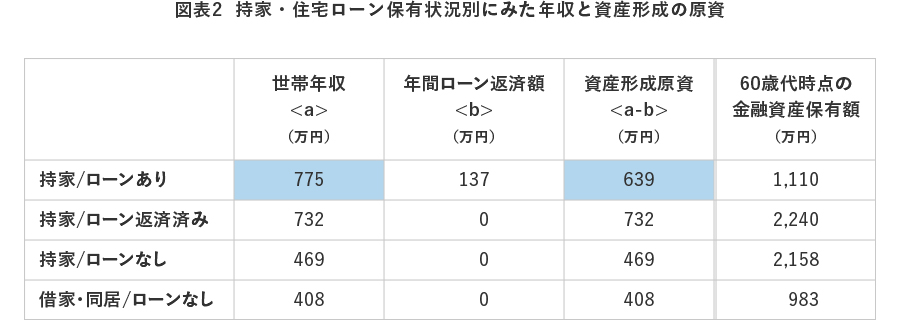

実は、持家/ローンあり世帯の平均世帯年収は775万円と4つのグループ中最高で、年間ローン返済額137万円(アンケート結果より算出した平均金額です)を差し引いても639万円と、持家/ローン返済済み世帯の平均年収732万円に次ぐ水準になっているのです(図表2の![]() )。

)。

60歳代時点の金融資産保有額が2,000万円を超えているローン返済済み世帯や持家/ローンなし世帯の年収との比較感からすれば、持家/ローンあり世帯には資産形成にむけた「余力」がもう少しあってもよさそうな気がします。

となると、「住宅ローン返済で余裕がないから資産形成できなくて当たり前」「あまり進まなくてもしょうがない」といった思い込みや諦め、あるいは言い訳できるという気の緩みが資産形成の進捗を鈍らせている可能性もなきにしもあらず。持家/ローンあり世帯の資産形成が伸び悩むもう一つの理由=「住宅ローン言い訳説」の浮上です。

「足かせ説」か、「言い訳説」か、、、白黒はっきりつける必要はないと思いますが、「言い訳説」を持ち出されてドキッとする住宅ローン保有者が多いとすれば、世界の中心で「mottainai!!」と叫びたいです(自分のことは棚の上段)。

取り組む人は多いが、半数が年間50万円未満

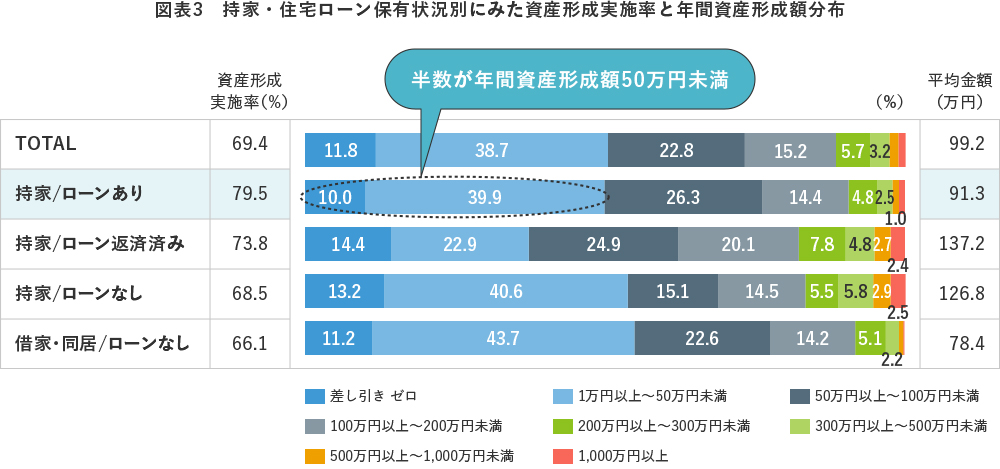

前出の4つのグループ別に資産形成に取り組んでいる世帯(※)の比率をみると、持家/ローンあり世帯が約8割と最も高くなっていました。(図表3の左端)

住宅ローン保有者には、返済に追われて資産形成にまで気が回らない人や、返済中だから資産形成できなくてもしょうがないと諦めている人が多いはず–というのは外野の勝手な思い込み。5人中4人は、返済と並行して資産形成のために何かしらのアクションを起こしているのです。

※「定期・不定期を問わず、過去1年間に下記【 】内の資産形成に向けた取り組み(保有)を行っているか」をたずね、1つ以上行っていれば「取り組みを実施している」とした。【国内預金、財形・社内預金、生命保険、日本国債・地方債、外貨預金、FX、投資信託、社員持ち株会、株式投資、不動産投資、暗号資産、商品先物取引、その他】

ただし、資産形成に取り組む人の比率が高いことと、実際に1人1人の資産形成が進んでいることはまた別の話のようで、持家/ローンあり世帯が1年間に資産形成できている金額はあまり多くありませんでした。

持家/ローンありで資産形成に取り組んでいる世帯の年間資産形成額の分布をみると、半数が50万円未満で、うち1割は差し引きゼロ(資産形成に向けた取り組みはしたが、事後的に引き出したり運用でマイナスになったりして結局トントンというケース)となっています。平均金額でみても年間91万円と、ローン返済済み世帯の137万円や持家/ローンなし世帯の127万円と比べかなり見劣りします。(図表3)

「足かせ説」ゆえか「言い訳説」ゆえかはさておき、持家/ローンあり世帯の資産形成の現状は、総じてみれば「やる気はあれど結果はいまひとつ」ということになるでしょう。

ローンを返済しながら資産形成も進んでいる人の人物像

もちろん、住宅ローンを返済しながら資産形成も進んでいる人が皆無というわけではありません(図表3のグラフ右端の方の人たち)。例えば、1年間に200万円以上資産形成できた世帯は持家/ローンあり世帯全体の1割弱で、うち約5%は年間500万円以上金融資産を蓄積したとのこと(何者だ?!)。

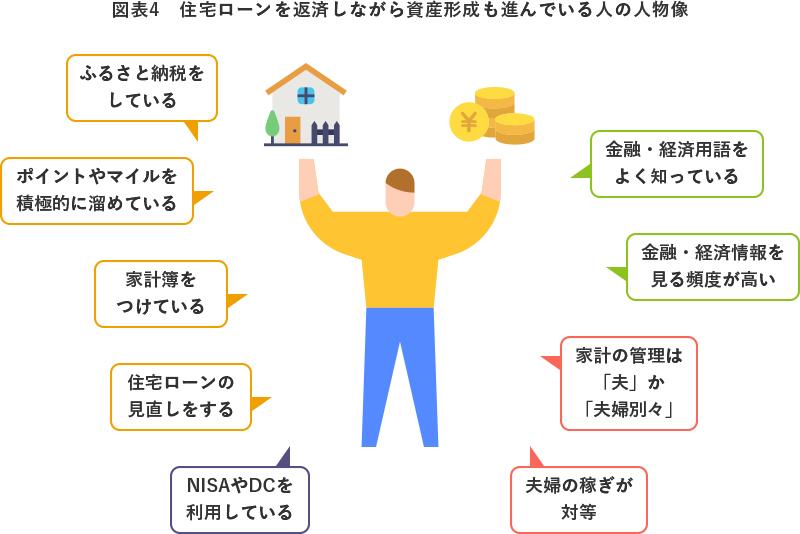

最後に、こうした人たちの人物像をまとめてみました(図表4)。

● 家計面の努力や工夫をしている

家計面の工夫や努力をすれば、それなりに報われる、資産形成にプラスに働くことは間違いありません。

ただし、どんな工夫・努力をするかにより効果には濃淡があって、節約したり共働きにする(該当世帯の平均金融資産保有額は600万円台)よりは、ポイントやマイルを活用したり家計簿をつける(同800万円台)方が効果的だし、ふるさと納税や住宅ローンの見直しができれば更に良いようです。

<詳しくは⇒シリーズ⑧「ローンを返済しながら資産形成している人は家計面でどんな工夫・努力をしている?」>

● 金融リテラシーが高い

金融・経済情報を見る頻度が上がれば上がるほど、金融・経済用語をよく知っていれば知っているほど、資産形成が進む傾向がみられました。

例えば、金融・経済情報を見る頻度が「ほぼ毎日」の人の金融資産保有額は1,191万円で、「1ヶ月に1回以下」の人の保有額457万円のなんと2.6倍です。

<詳しくは⇒シリーズ⑪「ローンを返済しながら資産形成している人の金融リテラシーの状況は?」>

● NISA、DC、iDeCoなどの優遇制度を利用している

金融リテラシーとお金の貯まり具合には密接な関係がありましたが、知識や情報を持っているだけではなく実際にアクションを起こしているかどうかも資産形成の進捗を大きく左右するようです。

資産形成のための優遇制度を何も利用していない人の金融資産保有額は622万円なのに対し、NISAやiDeCo利用者の保有額は1,300万円~1,400万円台と、2倍以上の差がつきました。

<詳しくは⇒シリーズ⑪「ローンを返済しながら資産形成している人の金融リテラシーの状況は?」>

● 夫婦の経済的力関係が対等

夫婦の経済的な力関係(ここでは2人の「年収」を比較しました)が「夫=妻」の世帯の金融資産保有額は1,140万円であるのに対し、「夫>妻」の世帯と「夫<妻」の世帯の保有額はともに700万円台前半でした。実現できるかは別として、ローンを返済しながら資産形成も着々と進めるためには、経済的な力関係が対等な夫婦がベストかもしれません。

<詳しくは⇒シリーズ⑬「ローンを返済しながら資産形成している夫婦の経済的な力関係や家計管理はどうなっている?」>

● 家計管理は「夫主導」か「別々」

家計の管理については、夫が主導 もしくは夫婦別々に管理にしている世帯(該当世帯の平均金融資産保有額は850万円~950万円)が、夫婦で半々の世帯(同800万円弱)や妻が主導している世帯(同600万円前後)と比べ資産形成が進みやすいようです。

<詳しくは⇒シリーズ⑬「ローンを返済しながら資産形成している夫婦の経済的な力関係や家計管理はどうなっている?」>

こうして資産形成が進んでいる人の特徴をおさらいすると、「ポイ活に力を入れる」とか、「家計簿をつける」とか、「こまめに金融経済情報を見る」など、そんなに難しいことをやっているわけではなさそうです。(「夫婦の経済的力関係を対等にする」のだけは、さすがにおいそれとはできないかもしれませんが…)

コロナ禍の影響で図らずも得ることができた時間的なゆとり(おうち時間)や、劇的に増えたオンラインセミナー、オンライン相談会なども味方にして、1人1人がちょっとした家計面の工夫や金融リテラシーの向上に取り組めば、2021年は日本の家計にとって「資産形成体質」に変わるチャンスの年となるかもしれません。