【第15回】住宅ローンと資産形成⑪

ローンを返済しながら資産形成している人の金融リテラシーの状況は?

2020.12.17

「おひとり様」をテーマとした寄り道コラムが2回続きましたが、本シリーズのメインテーマである「住宅ローンと資産形成」に戻ります。

今回は、資産形成を進めるうえでの必要性・重要性がしばしば指摘される「金融リテラシー」を取り上げます。アンケート調査の結果をもとに、①金融・経済情報の入手頻度、②金融・経済用語の認識度・理解度、③実際の知識や情報の活用度–の3つの面から、住宅ローンを返しながら資産形成を進めている人の金融リテラシーの実情をみてみました。

「ほぼ毎日」と「1か月に1回以下」で金融資産に2倍以上の差

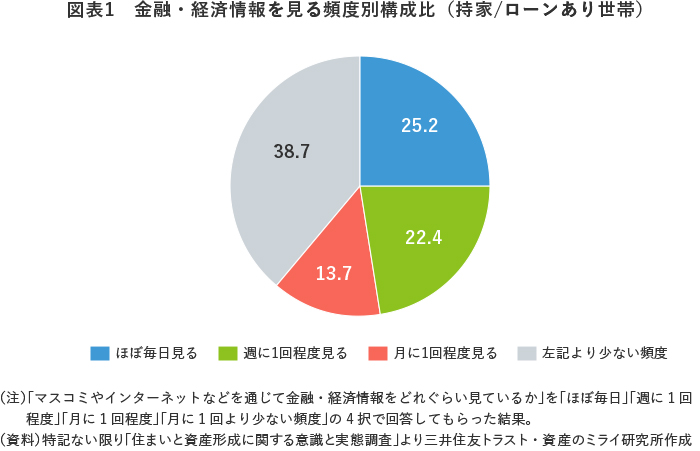

初めに、金融・経済情報を入手する頻度について。アンケートで、「マスコミやインターネットなどを通じて、金融・経済情報をどのくらいの頻度で見ているか」を4択で回答してもらったところ、住宅ローン保有者全体の1/4が「ほぼ毎日」、2割強が「週に1回程度」、1割強が「月に1回程度」、4割弱が「月に1回より少ない頻度」という結果でした。(図表1)

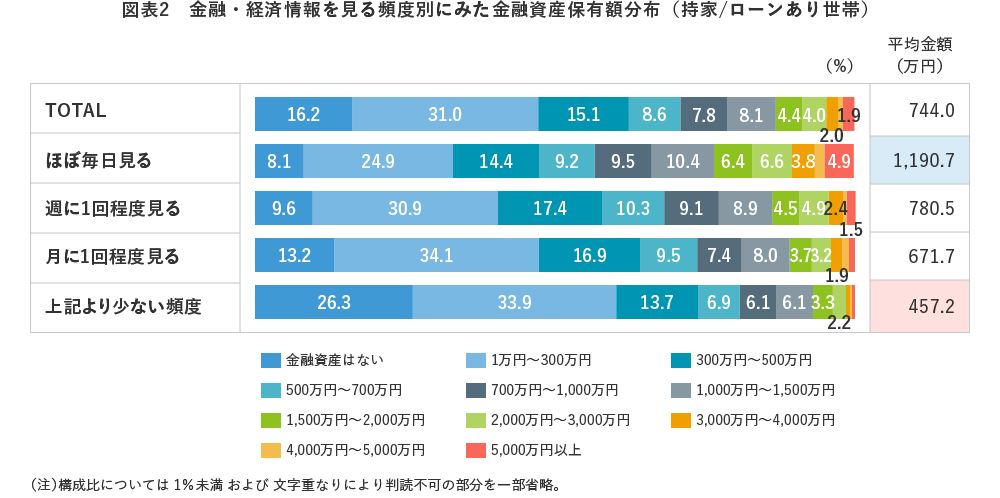

情報入手の頻度別に金融資産の保有状況をみると、情報を「ほぼ毎日」見るグループでは、金融資産保有額が5,000万円以上の比率が4.9%と相対的にみてかなり高く、保有額がゼロ、つまり金融資産を持っていない人の比率は8.1%と全体平均の半分、そして平均保有額は1,200万円弱と群を抜いて高くなっていました。(図表2)

情報の入手頻度が下がるにつれ、保有額ゼロの比率が上昇、平均保有額は低下してゆき、「月に1回より少ない頻度」で金融・経済情報を見るグループでは、4人に1人以上(26.3%)が保有額ゼロ、平均保有額は457万円で、「ほぼ毎日」見るグループとは2倍以上の差がついています。(図表2)

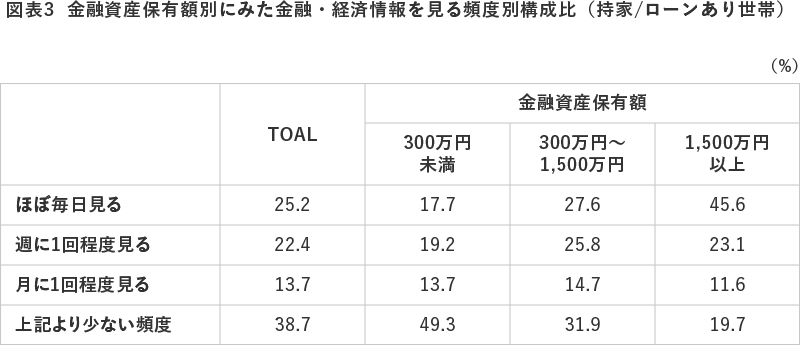

切り口を逆にして、金融資産の保有額別に金融・経済情報の入手頻度をみたものが図表3です。保有額が300万円未満の層では「ほぼ毎日」が17.7%で「月に1回より少ない」が49.3%、300万円~1,500万円の層では「ほぼ毎日」が27.6%で「月に1回より少ない」が31.9%、1,500万円以上の層では「ほぼ毎日」が45.6%で「月に1回より少ない」が19.7%となっており、図表2同様、同じ住宅ローン保有者なら、情報入手頻度が高い人の方が低い人より金融資産保有額が大きい(≒資産形成が進んでいる)ことがクリアに出ました。

「知識」「情報」に勝る武器はなし?

続いて、金融・経済用語の認識度・理解度が資産形成の進み具合と関係しているかをみてみます。

10個の金融・経済用語(→※)について、「言葉を聞いたことがない」、「言葉は聞いたことがあるが、内容はよくわからない」、「内容までおおよそわかる」の3択で回答してもらい、結果をポイント化し(認識度・理解度が低い順に0ポイント、1ポイント、2ポイントとしました)、10の用語の合計ポイントを「金融リテラシーポイント」としました。全ての用語について「内容までおおよそわかる」場合が満点の20ポイントです。

※「マイナス金利政策」「インフレ/デフレ」「キャッシュレス決済、キャッシュレス還元」「SDGs」「老後資金2000万円問題」「リバースモーゲージ」「プライマリーバランス」「可処分所得」「プライベートバンキング」「TPP」

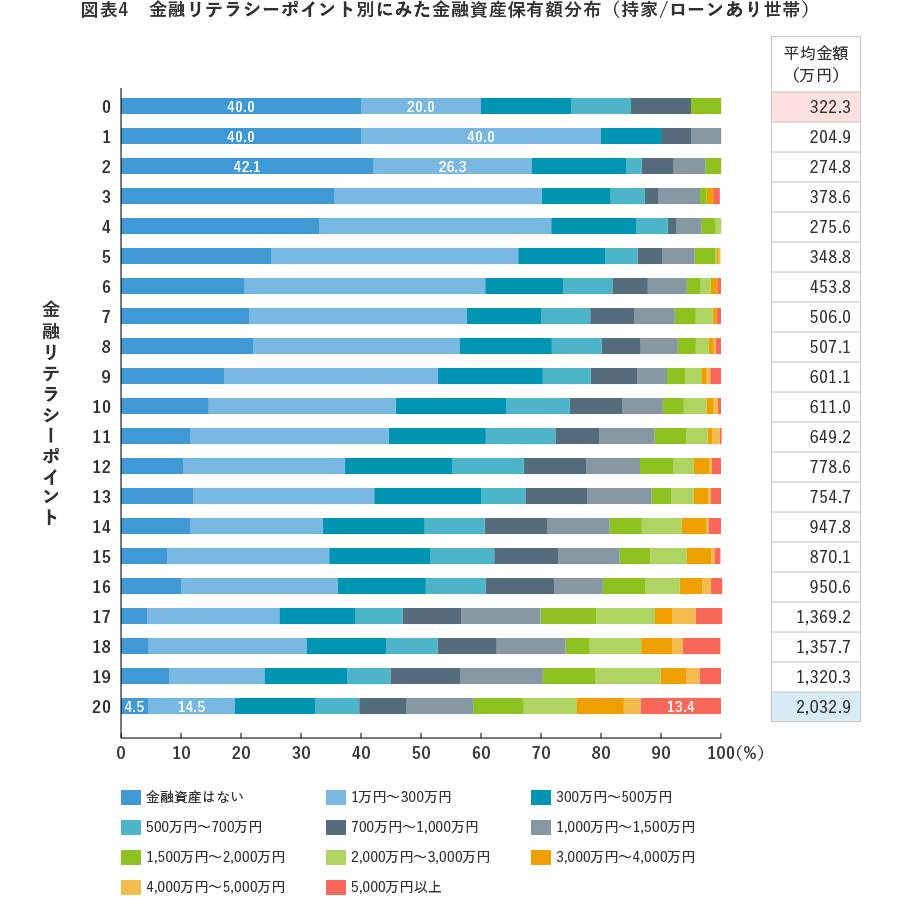

金融リテラシーポイント別に金融資産の保有状況をみると、多少の凸凹はありますが、高ポイント、つまり金融・経済用語をよく知っている人ほど金融資産保有額が高い層の比率が高く、平均保有額も大きくなっていました。(図表4)

金融・経済用語の理解度が最も高い層(金融リテラシーポイントが満点の20ポイントだったグループ)では、保有額5,000万円以上が1割以上を占め、保有額300万円未満は2割以下に留まります。一方、金融・経済用語をほとんど知らない層(リテラシーポイントが0~2ポイント)では金融資産を2,000万円以上保有する人は皆無で、300万円未満の人が6~8割、うち4割前後は保有額ゼロでした。

平均保有額は、リテラシーポイントが20ポイントの層では2,033万円と2,000万円を超えているのに対し、0ポイントの層では322万円と、実に6倍以上の開きがありました。

以上、わかりやすいのでリテラシーポイントが高い層と低い層の両端を比較しましたが、間の層についても、ポイントが高くなれば金融資産保有額も確実に増え、特に17ポイント以上になると平均保有額は一気に1,300万円を超えていました。

耳学問だけより‥‥リテラシー/実践編も大事

金融経済の知識や情報をただ持っているだけでなく、実際に資産形成に向けて活用できているかも、広い意味では「金融リテラシー」と捉えることができるでしょう。アンケートでは、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)といった「資産形成のための優遇制度の利用」についてもお答えいただいていますので、これを「金融リテラシー/実践編」としてみてみました。

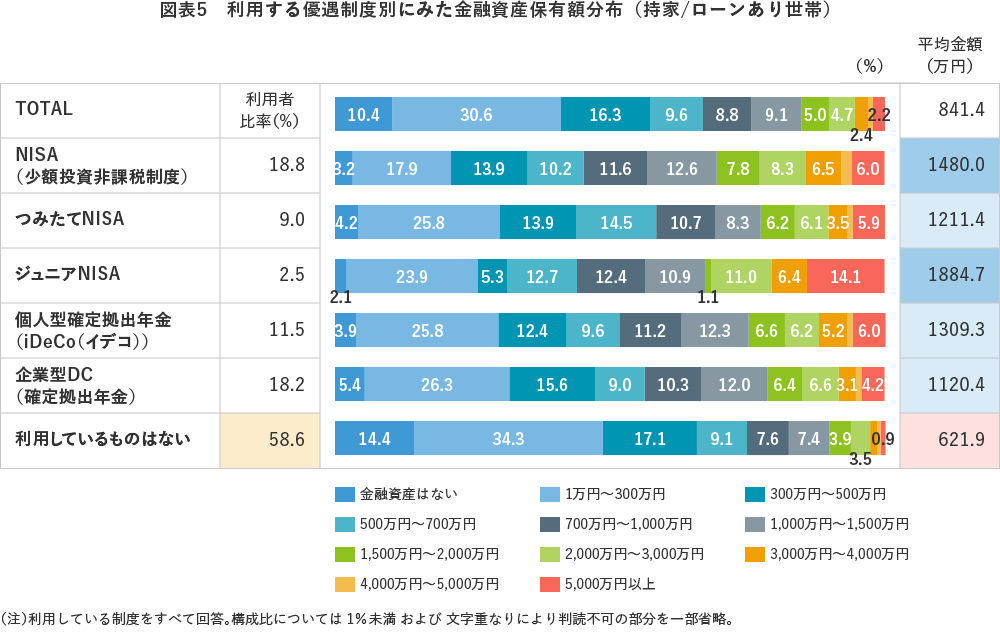

アンケート結果によると、住宅ローン保有者が相対的によく利用している優遇制度はNISAと企業型DC(確定拠出年金)で、それぞれ2割弱の人が利用、つみたてNISAとiDeCoは1割弱が利用しています。また、いずれの制度も利用していない人は6割弱でした。

各制度の利用者別に金融資産の保有状況をみると、高額保有層の比率が最も高く平均保有額も大きいのはジュニアNISAの利用者で、以下、NISA利用者、iDeCo利用者と続きます。「毎月」で「少額投資」という制度の特性が似ているつみたてNISAと企業型DCの利用者の資産の貯まり具合はほぼ互角で4位タイ。

いずれの優遇制度も利用していない人は、7人に1人(14.4%)が保有額がゼロで、平均保有額も622万円とダントツで低くなっていました。逆に、制度の種類を問わずいずれかの優遇制度を利用している人においては、金融資産保有額がゼロの比率は全体平均(10.4%)を大きく下回り、平均保有金額は全体平均を大きく上回っていました。(図表5)

こうした結果をみると、知識や情報をもとにアクションを起こせば、結果(資産形成の成果)はついてくることが明らかです。NISAでもiDeCoでも、「使わにゃ損損」は言い過ぎかもしれませんが、いずれの制度も利用していない人が6割もいるというのは実にもったいない話。

ただ、裏を返せば、金融リテラシーを高めていく中で、こうした優遇制度の情報をキャッチし、理解を深め、実際に利用することによって、ローン返済や資産形成が進む可能性がある人が相当数いるということでもあるのでしょう。

withコロナ時代は金融リテラシーを高めるチャンス

金融・経済情報の入手頻度、金融・経済用語の認識度・理解度、知識や情報の活用度のどの面からみても、同じ住宅ローン保有者なら金融リテラシーが高い方が資産形成が進みやすいことは間違いなさそうです。

でも、「こんなに差がつくのか、こりゃ何としても金融リテラシーを高めなければ!」などと肩に力を入れるのも疲れますよね。

幸いなことに(と、あえて書いてしまいますが)、今回のコロナショックは金融リテラシーを高めるうえではなかなか「良い仕事」をしてくれています。

まず、ウェブ形式の各種セミナーや講演会が急増しています。わざわざ出掛けるとなると億劫、挙手して質問するのはちょっと、、、という人でも、ウェブなら気軽に参加できます。

また、テレワークにより時間的なゆとりを感じられるようになった方、家族と過ごす時間が増えた方も多いのではないでしょうか。朝ごはんのあとの5分10分に経済ニュースをチェックするクセをつける、家族と「SDGsって何の略か知ってる?」など金融・経済用語クイズを出し合ってみる、そんな小さなことも、金融リテラシーのアップにつながっていくのだと思います。

やる気スイッチが入った方のために、金融・経済や資産形成のことを学べる代表的なWEBサイトをご紹介しておきます。いくつか覗いてみて、自分とそりが合う情報源を選ばれるのもよいのでは。