【第217回】すそ野が広がる金融教育②

「金融教育」で皆が学んでいる内容は何?その効果は?

2025.12.03

前回のコラムでは、金融教育の受講経験率は全年代で約3割にとどまる一方、学習指導要領改訂を契機に若年層で顕著に増加し、今後は若年層が牽引する形で浸透が進むこと、さらに社会人向けでは企業型DC制度が重要な役割を果たしていることが分かりました。

今回は、さらに一歩踏み込んで、学んだ経験がある人における「学んだ内容」を分析していきます。

学んだ内容は、 1位:家計管理、2位:資産形成、3位:ライフデザイン

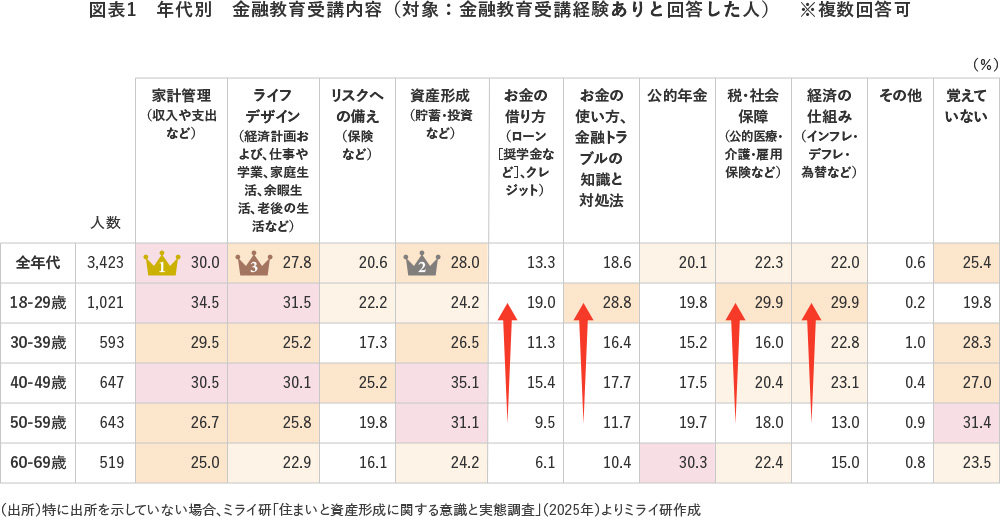

金融教育の受講経験者に「学んだ内容」を聴取したところ、全年代では、1位:家計管理、2位:資産形成、3位:ライフデザインとなり、それぞれ3-4人に1人が経験していることが分かりました(図表1)。

20代も「家計管理」「ライフデザイン」に関するテーマが上位となりましたが、特に「お金の借り方」「お金の使い方、金融トラブル」「税・社会保障」「経済の仕組み」に関する学習経験割合が他の年代に比して顕著に高い傾向となりました。これらの内容は、家庭科や公民科などでの学習経験が背景にあるものと推察されます。

一方で、40-50代では、「資産形成」、60代では「公的年金」に関するテーマの学習経験割合が最も高い結果となりました。

金融教育を受けた人は、それぞれの内容を家計の実践に活かしている

では、金融教育を受けた人はその内容を自身の家計に活かしているのでしょうか。

ここからは、金融教育で学んだ内容のトップ3である「家計管理」「ライフデザイン」「資産形成」について、学んだ人と学ばなかった人における家計行動の差をみてみます。

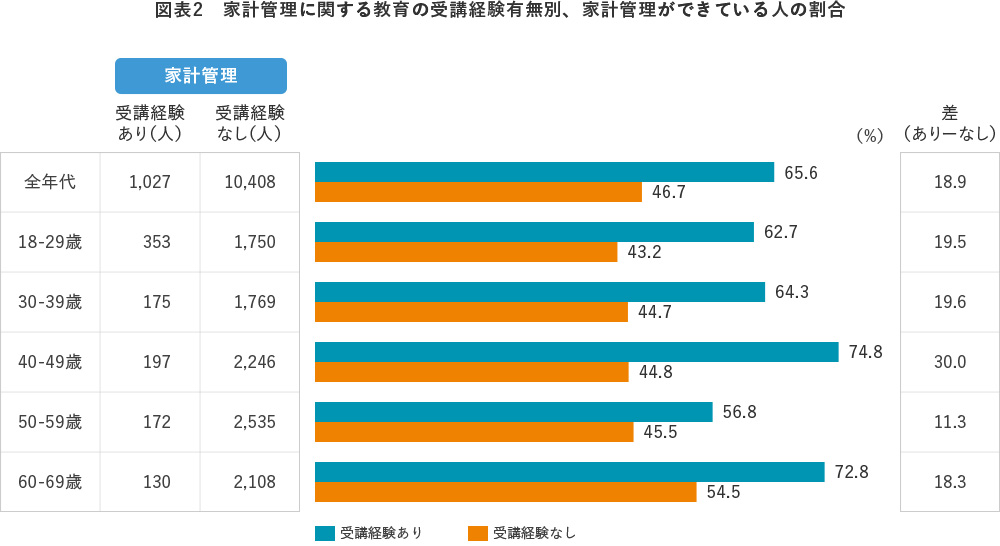

まず、家計管理について学んだ経験がある人のうち3人に2人は家計管理(世帯の1ヶ月の収入額と支出額の把握)を実践していることが分かりました(図表2)。

学んでない人は半数弱であり、学習経験の有無による差は2割程度となりました。特に、40代においては約3割になっています。

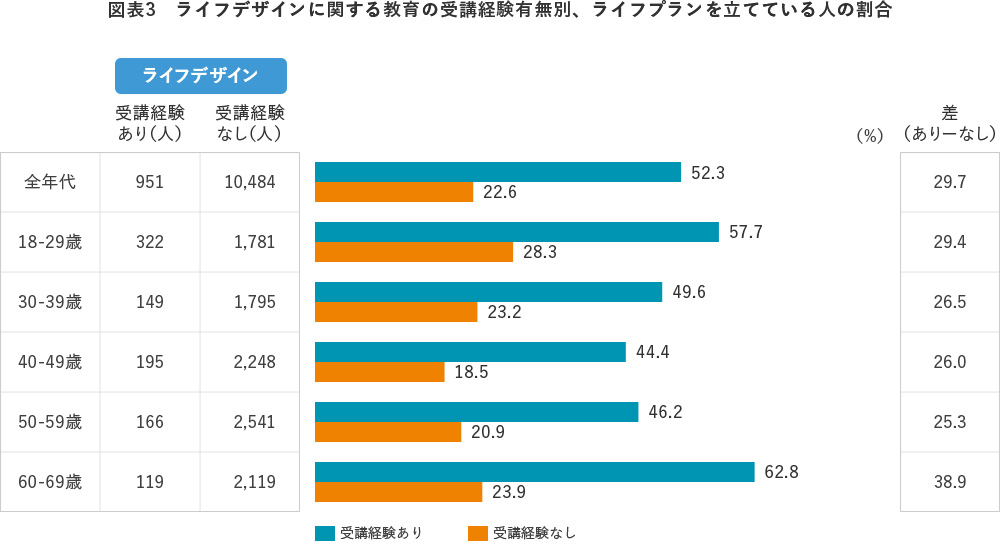

続いて、ライフデザイン(経済計画および、仕事や学業、家庭生活、余暇生活、老後の生活など)を学んだ経験がある人の半数以上はライフプランを立てていることが分かりました(図表3)。

学習経験の有無による差は約3割、特に60代においては約4割となり、セカンドライフプランニングの実践効果が高いものと考えられます。

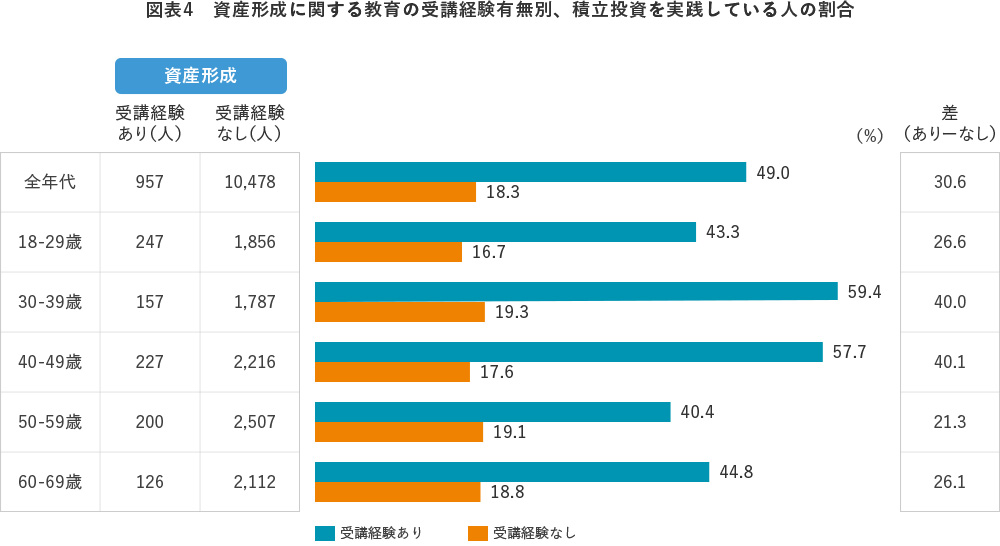

最後に、資産形成です。資産形成について学んだ経験がある人のおよそ半数は積立投資を実践していることが分かりました(図表4)。

学習経験の有無による差はおよそ3割、30-40代における教育効果が特に高い結果となりました。

まとめ

日本では、最近急速に金融教育の制度化と体系化が進み、金融経済教育推進機構(J-FLEC)による全国的な支援や高校課程における金融教育の拡充などを通じて、若年層から社会人まで幅広い層の金融リテラシー向上を目指す取り組みが本格化しています。

「受講経験者数」は、これらの取り組みにより増えていくものと想定されますが、さらに一歩踏み込んで、「受講経験者数」だけでなく、「学習した内容」ならびにその「結果」まで捕捉する必要があると考えます。

現在、学習内容のトップは「家計管理」「資産形成」「ライフデザイン」が占めており、またこれらの教育が家計行動に一定の効果をもたらしていることが示されました。

今後も、時代の変化や人生の各ステージに応じ、必要なテーマに対応した教育機会の提供が、国民の金融リテラシー向上に不可欠といえるでしょう。

コラム執筆者

清永 遼太郎(きよなが りょうたろう)

三井住友トラスト・資産のミライ研究所 研究員

2012年に三井住友信託銀行入社。2015年より確定拠出年金業務部にて企業のDC制度導入サポートや投資教育の企画業務等を担当。2019年より大阪本店年金営業第二部において、企業年金の資産運用・制度運営サポート業務に従事。2021年から現職において、資産形成・資産活用に関する調査研究並びにコラムや書籍の執筆、セミナー講師を務める。2022-2023年 老後資産形成に関する継続研究会委員(公益財団法人年金シニアプラン総合研究機構)。2024年度よりウェルビーイング学会ファイナンシャル・ウェルビーイング分科会副座長。