【第208回】「高額」「長期化」しやすいペアローン②

ペアローンは高額・長期化傾向 -借入額1.3倍の背景とは-

2025.10.01

前回に続き、単独ローンを利用している世帯とペアローンを利用している世帯の違いを確認していきます。今回は住宅ローンの利用方法についてです。

ペアローンの借入額は、単独ローンの1.3倍

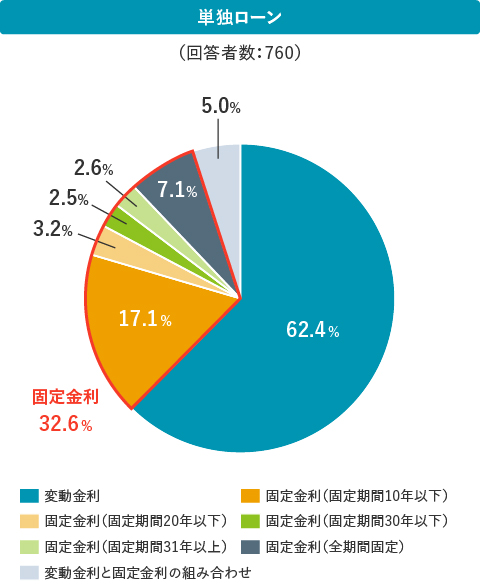

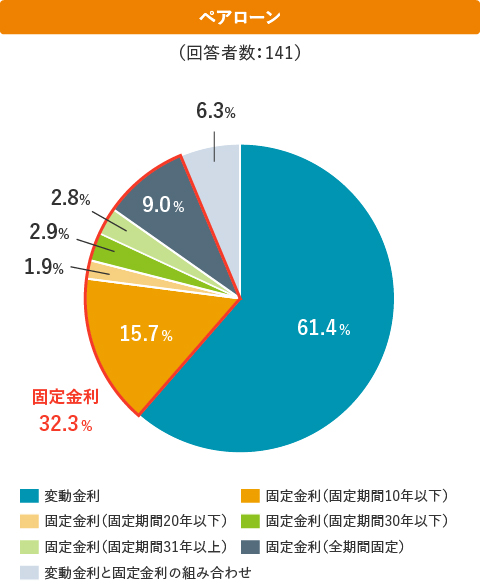

まず、金利形態については、単独ローンかペアローンかによらず、変動金利が約6割、固定金利が約3割、変動金利と固定金利の組み合わせが1割弱となっていました(図表1)。ペアローンであれば、「一方は変動金利、もう一方は固定金利」と金利形態を組み合わせることも検討の余地があるように思われますが、それでもやはり「より利率の低い変動金利」を選択した人が多かったものと思われます。

図表1 金利形態

- ※回答者:(単独ローン)現在、住宅ローンを返済中の方のうち配偶者・パートナーはいない方を除く、(ペアローン)現在、住宅ローンを返済中の方 ※金利形態「その他」「わからない」を除く

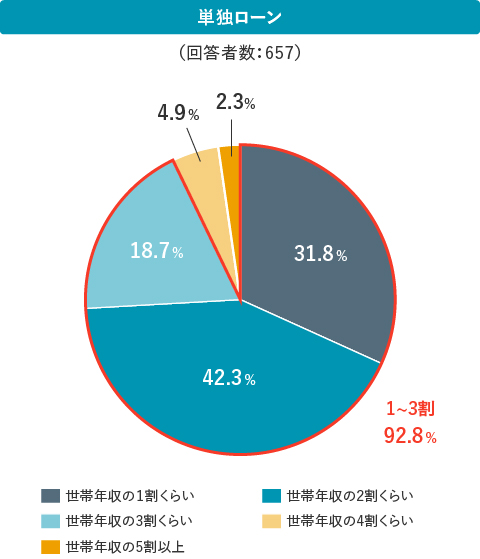

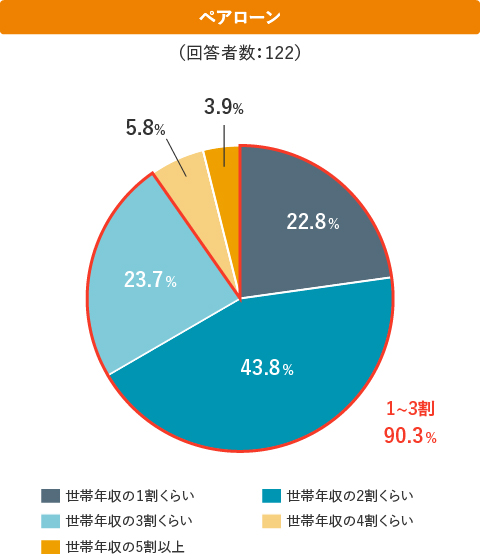

また返済比率も、金融機関の審査基準に多い「3割くらい*」までに収まっている割合が、単独ローンで92.8%、ペアローンで90.3%とほぼ同水準でした(図表2)。ただしその内訳は、単独ローンが、「返済比率2割くらい(42.3%)>1割くらい(31.8%)>3割くらい(18.7%)」であるのに対し、ペアローンは、「2割くらい(43.8%)>3割くらい(23.7%)>1割くらい(22.8%)」と高い比率にやや偏りがみられました。

- *例えば、住宅金融支援機構の提供するフラット35の場合、すべての借入れに関して、年収に占める年間合計返済額の割合=「総返済負担率」が、年収400万円未満で30%以下、年収400万円以上で35%以下を満たしてる必要があります

図表2 返済比率

- ※回答者:図表1と同様 ※返済比率「わからない」を除く

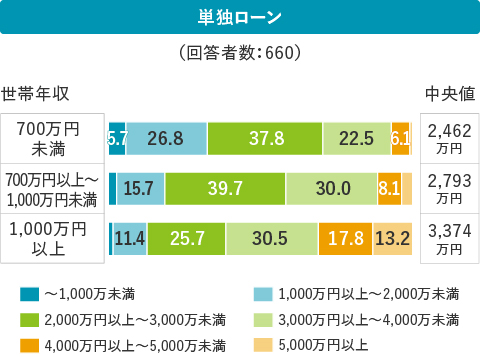

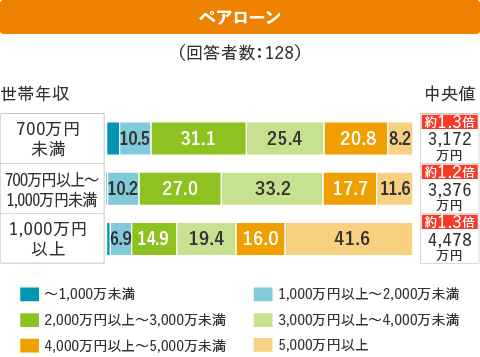

次に世帯年収を3つの区分に分けて借入金額の中央値を比較したところ、いずれの世帯年収区分においてもペアローンが単独ローンの約1.3倍となっていることが分かりました(図表3)。

図表3 借入金額

- ※回答者:図表1と同様 ※世帯年収「わからない、答えたくない」を除く ※グラフ内表記5.0%未満は省略 ※中央値は、回答が各選択肢内で均等に分布していることを前提とし、50%部分を概算値として算出。小数点以下第二位を四捨五入

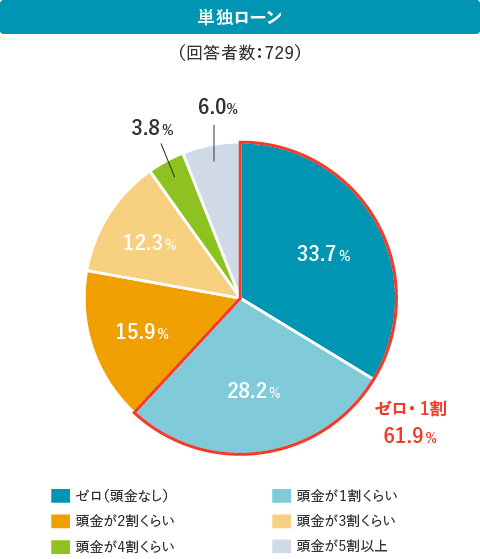

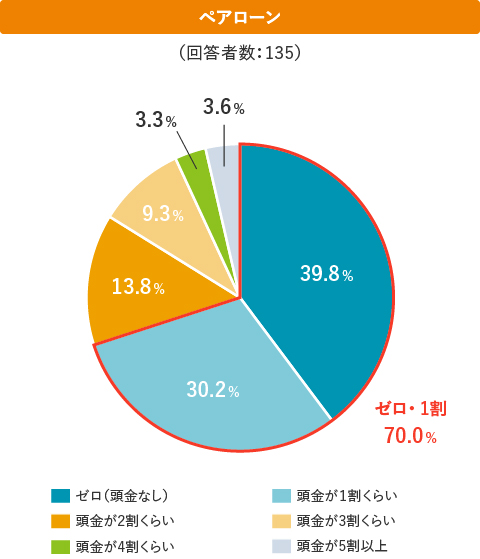

その結果、「頭金割合」と「借入期間」には単独ローンとペアローンで差が生じています。住宅を購入した時の保有金融資産額(図表5)の分布には大きな差がみられなかったものの、頭金ゼロ・1割の比率は、単独ローン61.9%、ペアローン70.0%と差が出ています(図表4)。おそらく、頭金の“実額”自体は同程度であったとしても、借入金額が大きい(≒物件金額が大きい)分、頭金の“割合”としては小さくなっているものと思われます。

図表4 頭金割合

- ※回答者:図表1と同様 ※頭金割合「わからない、忘れた」を除く

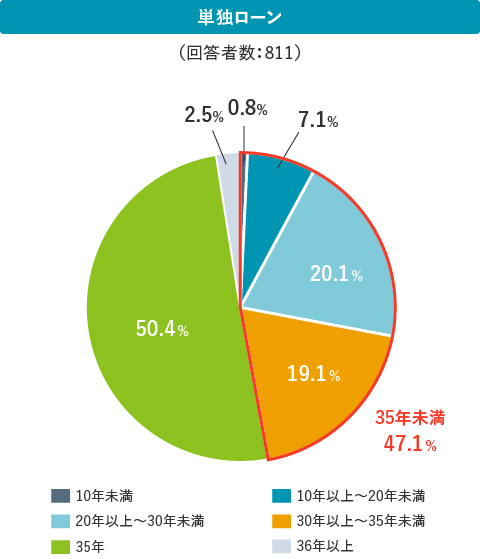

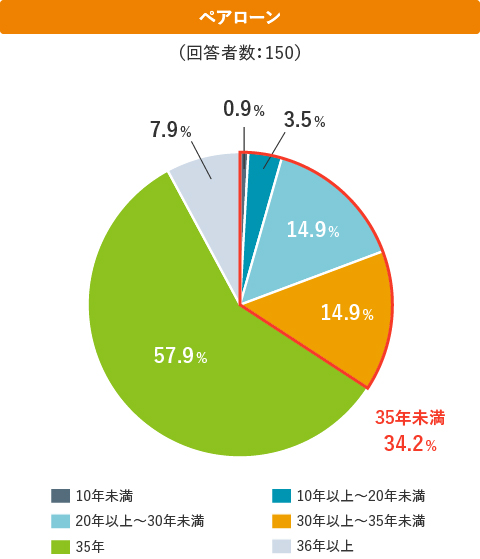

さらに顕著な差が出ているのが、借入期間です。いずれも「借入期間35年」の選択が最も多くなっていますが、単独ローン50.4%、ペアローン57.9%とペアローンの方が多くなっています。また、35年未満の割合は、単独ローン47.1%、ペアローン34.2%と大きく異なり、ペアローンにおいては、36年以上が7.9%にものぼりました(図表5)。

図表5 返済設定期間

- ※回答者:図表1と同様

つまり、ペアローンの方が「より高額な物件」を「借入期間をより長期化させて」購入する傾向がみられました。

長期の借入れに必要な「ゆとりのある返済計画」

高額で長期化したペアローンは、不動産価格が高騰する中で希望の物件を手に入れるための“策”かもしれません。しかし、「長期の借入れ」には「ゆとりのある返済計画」が不可欠です。なぜならば、長い期間の間に自分自身も周囲の環境も変化していくからです。自身や家族の意思で変化するだけではなく、予期せぬ出来事で住宅ローン借入時に想定していたのライフプラン・マネープランが大きく変化する可能性もあります。さらに近年では、年功序列の見直しや雇用の流動性の高まりなど、かつてのように「年を重ねれば、自然と収入が増えていく」ことや「退職時には、まとまった額の退職一時金が受け取れる」といった従来的な雇用慣習も変わりつつあります。

その結果、「最初は返済がきつくても、徐々に収入が上がって楽になるはずだ」や「退職金での繰上返済も視野に入れた返済計画」といった、借入当初に期待していたことも“当てが外れる”可能性があります。そのような場合、家計いっぱい・期間いっぱいで借り入れているほど、調整を行う余地は少なくなってしまいます。住宅ローンを借りる際には、家計にも心にも「ゆとりのある返済計画」となるよう、借入条件を検討する目線も重要です。

コラム執筆者

矢野 礼菜(やの あやな)

三井住友トラスト・資産のミライ研究所 研究員

2014年に三井住友信託銀行入社。堺支店、八王子支店にて、個人顧客の資産運用・資産承継に関わるコンサルティングおよび個人顧客向けの賃貸用不動産建築、購入に係る資金の融資業務に従事。2021年より現職。主な著作として、『安心ミライへの「金融教育」ガイドブックQ&A』(金融財政事情研究会、2023)がある。ウェルビーイング学会会員。