【第160回】“二刀流”の繰上返済とは?より②

「計画的な」繰上返済は、ファイナンシャル・ウェルビーイング度向上に寄与

2024.10.16

前回のコラムでは、足元の環境下での繰上返済の実態についてお伝えしました。今回は、繰上返済はファイナンシャル・ウェルビーイング度※向上に寄与するのかどうかについてみていきます。

※「ファイナンシャル・ウェルビーイング」とは、自らの経済状況を管理し、必要な選択をすることによって、現在及び将来にわたって、経済的な観点から一人ひとりが多様な幸せを実現し、安心感を得られている状態を指す。

「繰上返済」×「ファイナンシャル・ウェルビーイング度」は?

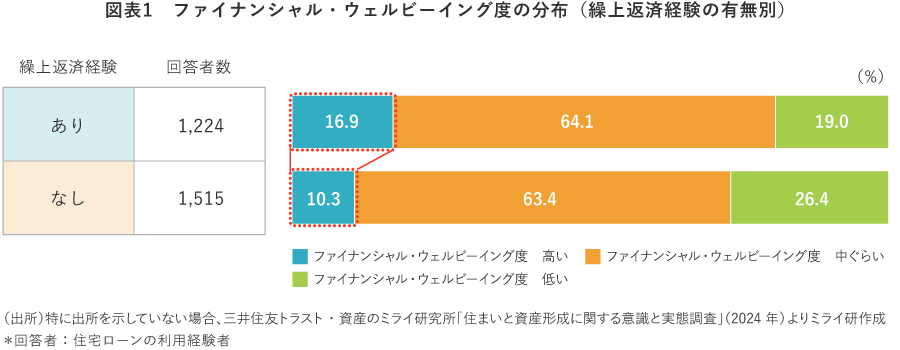

繰上返済経験の有無別にファイナンシャル・ウェルビーイング度を確認したところ、「繰上返済経験あり」では「高い」が16.9%、「繰上返済経験なし」では「高い」が10.3%と、前者の方が「ファイナンシャル・ウェルビーイング度が高い」人が多いことが分かりました【図表1】。

では、繰上返済を行ってなるべく早めに返済してしまうことがファイナンシャル・ウェルビーイングの観点からは取るべき選択肢なのでしょうか。

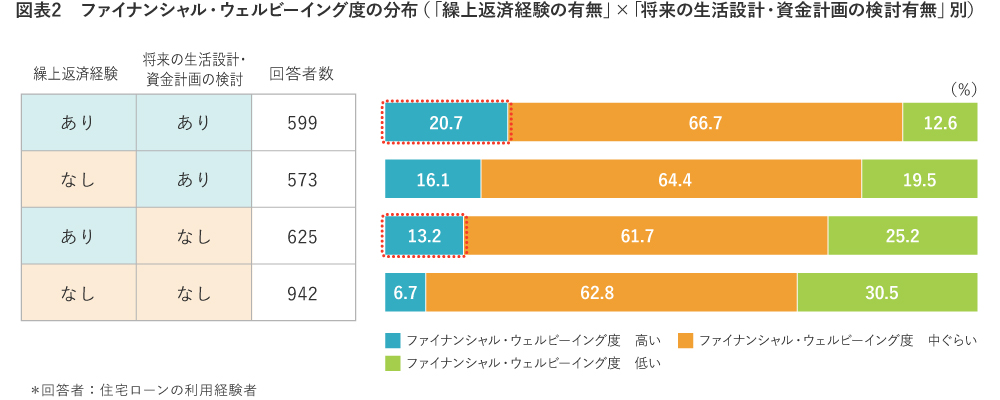

先ほどの【図表1】に、「将来の生活設計・資金計画についての検討の有無」を組み合わせて確認したところ、【図表2】の結果となりました。

将来の生活設計・資金計画の検討有無、いわゆるライフプラン・マネープランの検討状況を勘案すると、ファイナンシャル・ウェルビーイング度が高い人の割合は、「繰上返済経験あり×将来の生活設計・資金計画なし」では13.2%となっており、 「繰上返済経験あり×将来の生活設計・資金計画あり(20.7%)」だけでなく 「繰上返済経験なし×将来の生活設計・資金計画あり(16.1%)」 よりも劣後する結果でした。

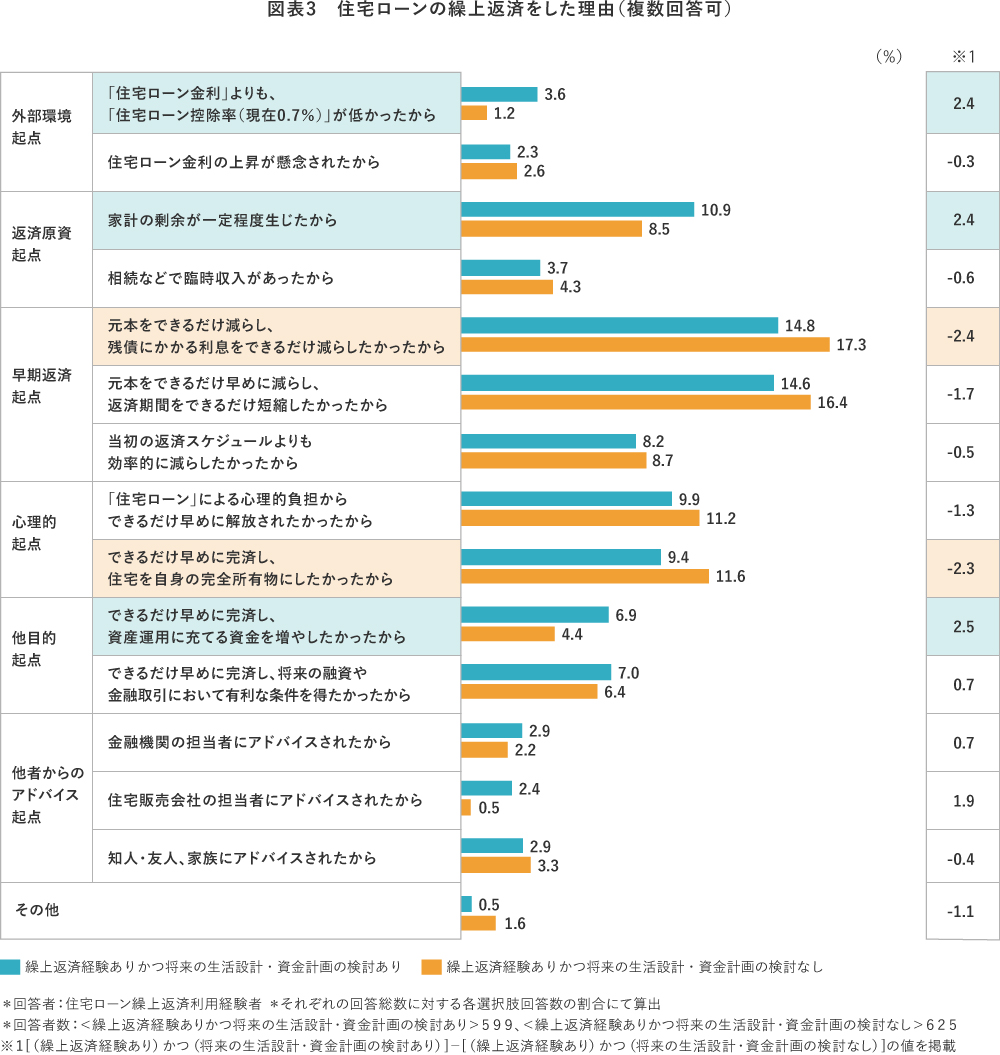

実際に、「繰上返済経験あり×将来の生活設計・資金計画あり」の人と「繰上返済経験あり×将来の生活設計・資金計画なし」の人の繰上返済理由を確認したところ、差がありました【図表3】。

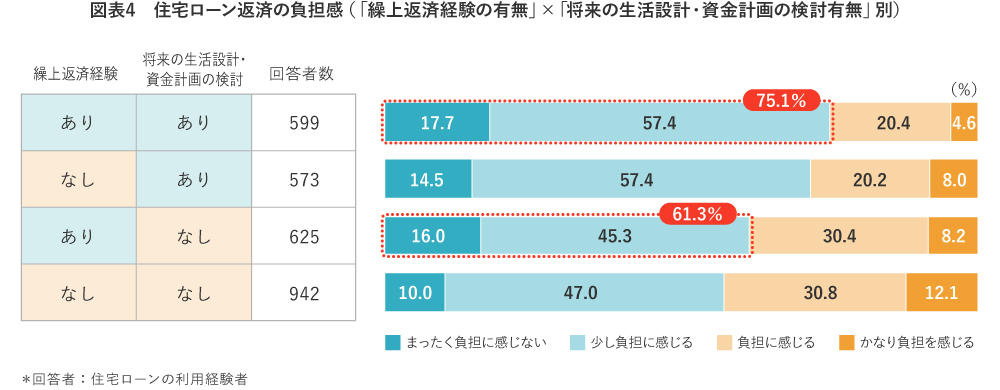

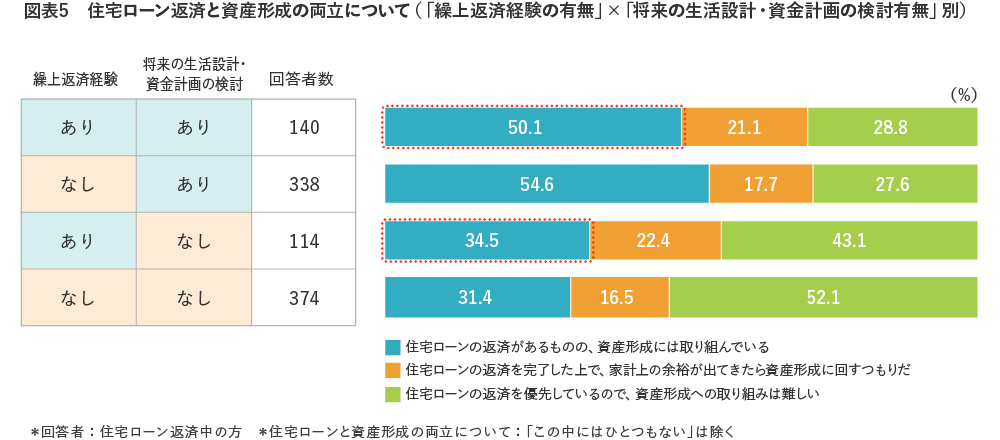

さらに、住宅ローン返済の負担感や資産形成との両立状況について確認をしたところ【図表4、5】の結果でした。

ファイナンシャル・ウェルビーイング度の分布と同様、「繰上返済経験あり×将来の生活設計・資金計画なし」では、住宅ローン返済を負担に感じる方が多く、資産形成と両立のできている人は少ないことが分かりました。

繰上返済を行うことで、返済の負担感や将来支払う利息額の減少が期待できます。一方で、手元資金は減ってしまうので、繰上返済後に、例えば子どもへ結婚費用を援助したい、などまとまった資金が必要となるイベントを想定している場合には慎重な検討が必要です。

またそうでなくとも、趣味への支出、けがや病気といった万が一への備えや自宅の維持管理・修繕費といった費用など、支出として見込まれるものが想定されるはずです。繰上返済に回したお金は、当然ながら取り戻すことはできませんので、「ライフプラン・マネープランの確認」と「繰上返済をすべきか否かの判断」の二刀流で姿勢が大切です。

ここまでのコラムの内容に加えて、より多くのデータをまとめたミライ研のアンケート調査結果

「住まいと資産形成に関する意識と実態調査」(2024年)より

「健全な借入れ」をライフプランに位置付ける -ファイナンシャル・ウェルビーイング度を高める、”二刀流”の繰上返済とは?-

をミライレポートに掲載しています。是非、ご覧ください。