【第157回】スペシャル寄稿コラム①

そろそろ新NISAの具体的な話を知りたい(2)

2024.09.18

利益が大きくてこその非課税?

前回はNISAの2つの枠の使い方について簡単に説明しました。今回はもう少し具体的な選び方の話をします。

当然のことですが、利益が大きければ大きいほどNISAの非課税の恩典は大きいですよね。1,800万円の枠を埋めて長期保有した結果が仮に1億円になったとしても、元本1,800万円との差である8,200万円の利益に対する税金(1,600万円超!)がゼロになるのですから。

もちろん、保守的なお金を成長投資枠でマイルドな投資信託に充てるというアイデアを前回ご紹介した通り、そのお金がどの程度のリスクを取れるかが先にあるべきなのは言うまでもなく、NISAだからといって、誰もがむやみに大きなリスクを取るべきではありません。

その理解の上で、「ミライ研」の読者でそうしたチャレンジをしたいという方に持っていただきたい視点は、投資対象の成長性を第一に考えたファンド選びです。

「インデックス至上主義」を疑う

販売会社により異なりますが、NISAのつみたて投資枠のラインアップには海外株式のインデックスファンドなどが多いようです。それらインデックスファンドは、市場を代表する大企業に平均的に投資する、言ってみれば「現在のリーダー企業」を広く押さえる投資です。

しかし株式投資の醍醐味は企業の「変化」の中にあります。私たちが想像する通り、企業には様々な成長フェーズがありますが、株式投資のリターンが大きくなるのは一般に、企業がダイナミックに成長する初期~中期の段階や、世の中の見方や評価がガラリと変わる時です。

たとえば米テスラ社の株価が大きく上昇したのは、皆がテスラのEV(電気自動車)の製造方法や財務状態に対して持っていた懸念が、2020年後半にかけてポジティブに転換していく頃でした。しかし、その大きなリターンを享受できたのは、皆が酷評していた頃の安い株価で買っていた投資家です。

2020年の12月になってようやくテスラはS&P500指数の構成銘柄に採用されますが、S&P500のインデックスファンドに投資する人は、そこからようやくテスラへの投資をしていることになります。

テスラ株はS&P500に採用されたあとにも上昇しましたが、多くの人が期待するような値動きにはなっておらず、どちらかといえば、現在までのS&P500指数の足を引っ張っているとすらいえるかもしれません。

成長株投資こそ投資信託で

インデックス投資は「現在のリーダー企業」をそのまま広く押さえる投資であって、「未来のリーダー」を早くから押さえておこうという投資ではないので仕方ありません。「いい悪い」ではなく、投資の考え方の2つの「流派」のような話です。

もし、NISAでの長期投資で本当に大きな非課税利益を期待したいと考えるなら、2つめの考え方、つまり「未来のリーダー」に投資するファンドへの投資を検討すべきかもしれません。NISAのつみたて投資枠ではそうしたファンドは選べないことが多いので、年240万円・最大合計1,200万円の成長投資枠のなかで、そうしたファンドへの適切な金額の割り振りを考えるということです。

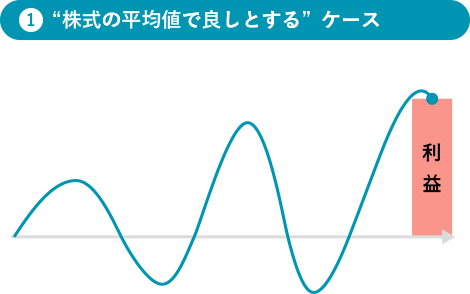

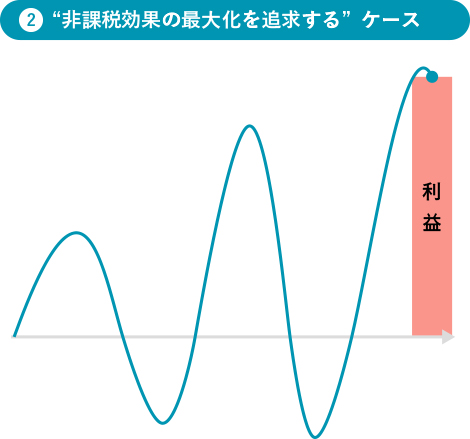

ただし下図に示したように、それらのファンドの値動きはインデックスファンドに比べて大きくなりがちなことには留意が必要です。また「未来のリーダー」かどうかの見極めや入れ替えも常に怠れないので、投資信託を通じてプロの目利き力を活用すべき投資ともいえます。

- (出所)日興アセットマネジメント

「イノベーション投資」という考え方

「未来のリーダー企業」を早くから押さえる投資の具体例として、「イノベーション投資」という考え方をご紹介します。

ひとことで言うと「社会変革起点」のアプローチで設計された投資信託です。

例えばここ数年で日本でもあっという間にスマートフォンでの決済が浸透し、ATMで現金をおろす頻度が激減した人も多いのではないでしょうか。この動きは単に「キャッシュレスで便利になったね」では終わらず、お金まわりの全てにダイナミックな変革をもたらす可能性があります。お金は「経済活動そのもの」ですから、eコマースなどの消費者の利便性はもちろん、小売業者など供給側のビジネスモデルにも変革をもたらすでしょう。新たな金融プラットフォームの出現と、それを支えるブロックチェーンという技術、その上にあるビットコインの浸透も予想されます。

そうした未来の社会変革を起点として投資を考えると、例えば「フィンテック」というイノベーション投資のファンドが生まれていくーーそんな考え方です。

「イノベーション投資」ついては、私の会社が運営するウェブサイト「20年後ラボ」の中にも詳しく説明してあるので、興味を持たれた方はぜひ一度ご覧になってみてください。

個別銘柄については、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。

また、当社ファンドにおける保有・非保有および将来の銘柄の組入れまたは売却を示唆・保証するものでもありません。

- あえてリスクをとって将来の選択肢を増やしたい

そんな「前を向く人」に向けて、責任ある「投資信託のメーカー」の立場から、

ずっと使える知識をお届けします。

◆20年後ラボ トップページ ◆20年後ラボ ファンド(投資信託)選びの勘所

- ※日興アセットマネジメントのウェブサイトに推移します。

筆者プロフィール紹介

日興アセットマネジメント株式会社 マーケティンググローバルヘッド

今福 啓之(いまふく ひろゆき)さん

1990年野村證券入社。支店営業、研修部、金融法人部を経て2000年にフィデリティ投信入社。

2007年に日興アセット入社。日本証券アナリスト協会検定会員。