【第143回】「金利ない世界」の住宅ローンの変遷は?より③

同じ返済比率3割でも・・・

2024.05.29

前回のコラムに引き続き、住宅ローンの利用形態がどのように変遷してきたかについてお伝えします。今回は、まず借入金額について確認します。

借入金額は、足元で高額化

借入金額については、単独ローン(住宅ローンの借入に際して、1人で借入れを行うケース)とペアローン(夫婦やパートナーと2人で借入れを行うケース)に分けて確認します。

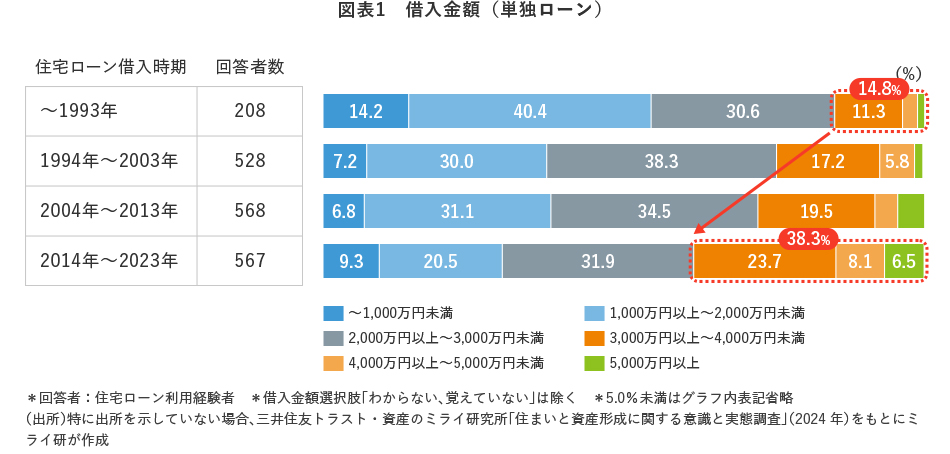

まず、単独ローンは【図表1】の結果となりました。借入金額3,000万円以上の割合が、1993年以前は14.8%だったのに対し、その割合は徐々に増加し、2014年〜2023年には38.3%と2倍以上となっています。

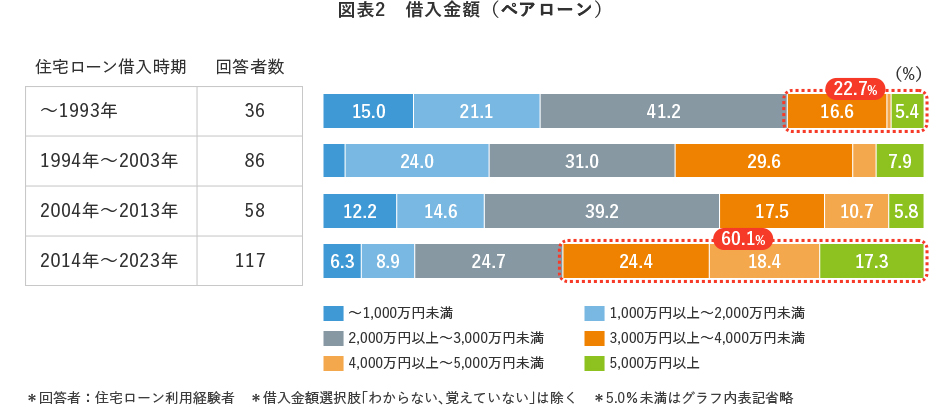

次に、ペアローンを確認すると、借入金額3,000万円以上は、1993年以前は22.7%でしたが、2014年〜2023年には60.1%とおよそ3倍になっています。また、5,000万円以上に焦点を当てると、2014年〜2023年には17.3%と同時期の単独ローンの割合(6.5%)の3倍以上となっており、単独ローン以上に高額化しているという実態がわかりました【図表2】。

不動産価格は、それほど景気上昇に左右されず継続的に上昇してきていますが、特に直近10年の値上がりはめざましく、それを反映した結果といえます。

借入額が高額化しているということは、家計に占める返済の存在感が増していることが考えられます。

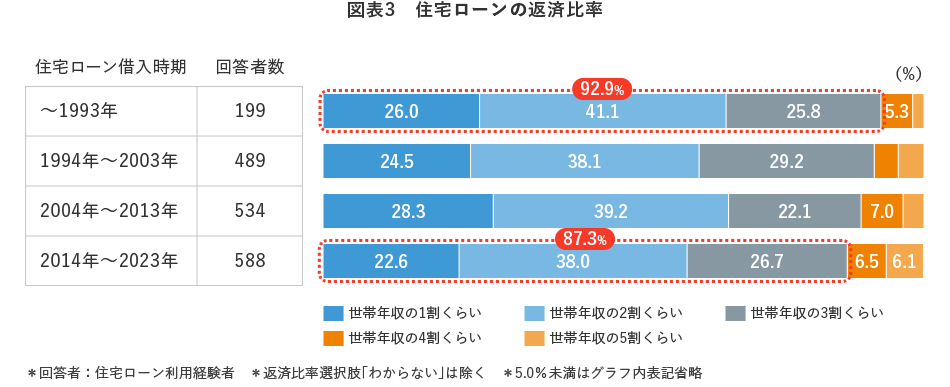

そこで、返済比率(年収に占める「年間返済額の割合」)について確認したのが、【図表3】です。1993年以前は、世帯年収の1割が26.0%、2割が41.1%、3割が25.8%と、ここまでが全体のおよそ92.9%と大層を占めます。次に2014年〜2023年を確認すると、世帯年収の1割が22.6%、2割が38.0%、3割が26.7%で、ここまでが全体の87.3%と先ほどよりは若干、減少しているものの、どの借入時期においても9割前後が1〜3割に納めていることがわかりました。

借入金額が高額化しているにもかかわらず、返済比率にはさほど変化がみられないのはなぜでしょうか。ミライ研では、その背景の1つとして「借入期間」に着目しました。

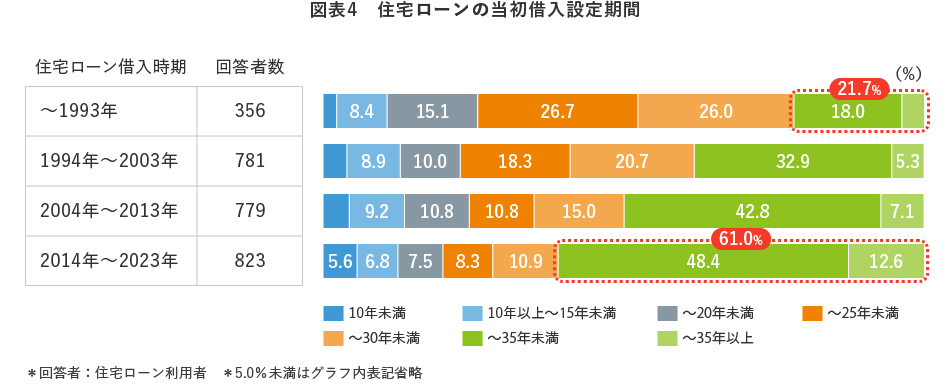

1993年以前は、借入期間(20年以上)〜25年未満が26.7%、(25年以上)〜30年未満が26.0%と、20年以上〜30年の設定が半数超であり、30年以上の借入れは21.7%でした。一方で、2014年〜2023年では、30年以上の借入れが61.0%と大幅に増加していました【図表4】。

つまり、継続的な不動産価格の高騰や所得の伸び悩みを背景に「借入金額は大きくならざるを得ない、しかし毎月の返済は一定額に抑えたいので借入期間を長期化することで対応したい」、というニーズが増加してきたのではないかと考察しています。

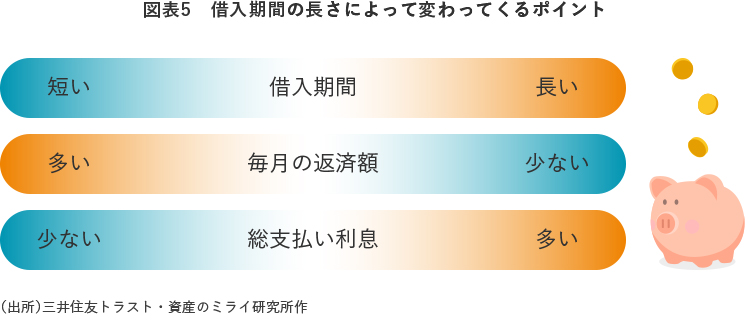

では、借入期間の長さによって、返済はどのように変わってくるのでしょうか。借入金額・金利が同じ条件であれば、借入期間が長い方が月々の返済額は少なくなる半面、総支払い利息は多くなります【図表5】。

こちらのコラムでは、「住宅ローンの負担感」や「住宅ローンの返済と資産形成との両立」について、返済比率別の状況をお伝えしていますが、返済比率が低いほど、負担感は小さくなり資産形成との両立もしやすくなる傾向が見て取れました。とはいえ“返済期間を長期にすることで”返済比率を下げるのは、慎重な検討が必要です。

総支払い利息が多くなることはもちろんのこと、将来的な住まいの形(現在の住まいに住み続けるか、利便性や年齢に応じた住まいに住み替えるか/住み続けるとしたらリフォーム計画をどうするか/住み替えるとしたらその資金はどう準備するか)やその他のライフイベントを考えると、「おおよそ何歳頃までに住宅ローンを返済しておきたいか」という目安が見えてくるかと思います。

今後、「金利ある世界」の到来に向けて、住宅ローンの借入期間は、「借入金利」、「毎月の返済額」、「完済しておきたい年齢」を踏まえたうえで検討することがポイントになってくることと思われます。

今回のコラムに加え、より多くのデータをまとめたミライ研のアンケート調査結果「住まいと資産形成に関する意識と実態調査」(2024年)より「金利なき日本」において住宅ローン利用はどのように変化したか?を資産のミライレポートに掲載しています。是非、ご覧ください。