【第129回】「健全な借入」をライフプランに位置付ける②

「住宅ローン」の借り方によって生じる差は?-頭金準備割合編-

2023.11.08

前回のコラムでは、「借入」に対するイメージや利用状況、また「お金を借りること」についての基本的な取り組み姿勢についてお伝えしました。今回はそれらを踏まえ、世の中的にも利用者の多い「住宅ローン」を自身のライフプランとそれに対応したマネープランの中でどのように位置づけていくかについて、「頭金の準備割合」に着目して考えてみました。

借入金額3,000万円以上では、3人に1人は頭金「ゼロ」

自宅購入に際しては、ミライ研の調査でも、およそ8割程度の方が住宅ローンを利用します。このとき、住宅購入代金のすべてを借り入れるのではなく、一部を現金で支払うケースがあります。この現金で支払う部分のことを指して、頭金と呼びます。

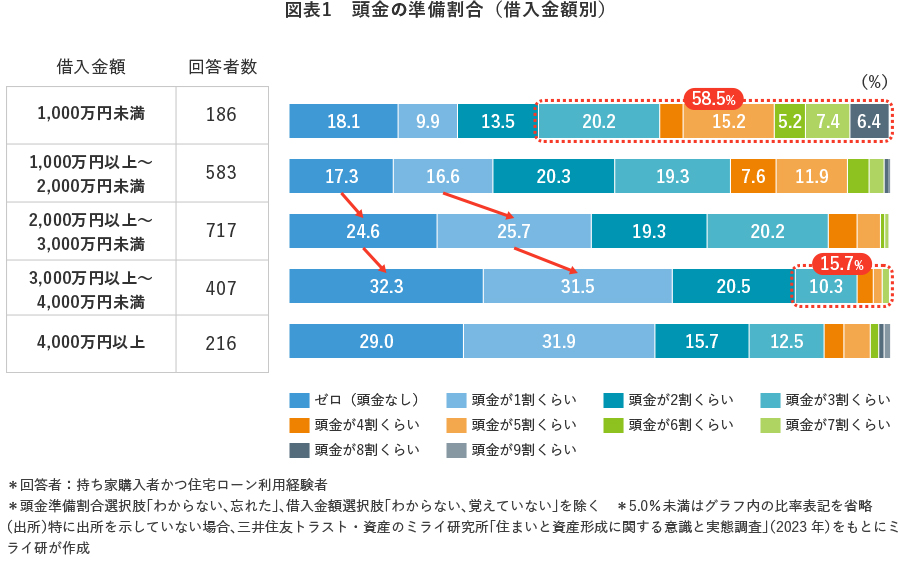

この頭金を住宅ローン借入金額に対してどの程度準備しているか、頭金の準備割合について借入金額別に確認をしたところ、頭金「ゼロ」「1割」の比率は、借入金額2,000万円~3,000万円未満と、3,000万円~4,000万円未満で段階的に上昇していることが分かりました【図表1】。

また頭金「3割以上」の比率は、借入金額1,000万円未満では58.5%と半数を超える一方で、3,000万円~4,000万円未満では15.7%まで減少していることが分かりました。

頭金の準備割合の主な決定理由は、「手元の資金を頭金として使うか・使わないか」

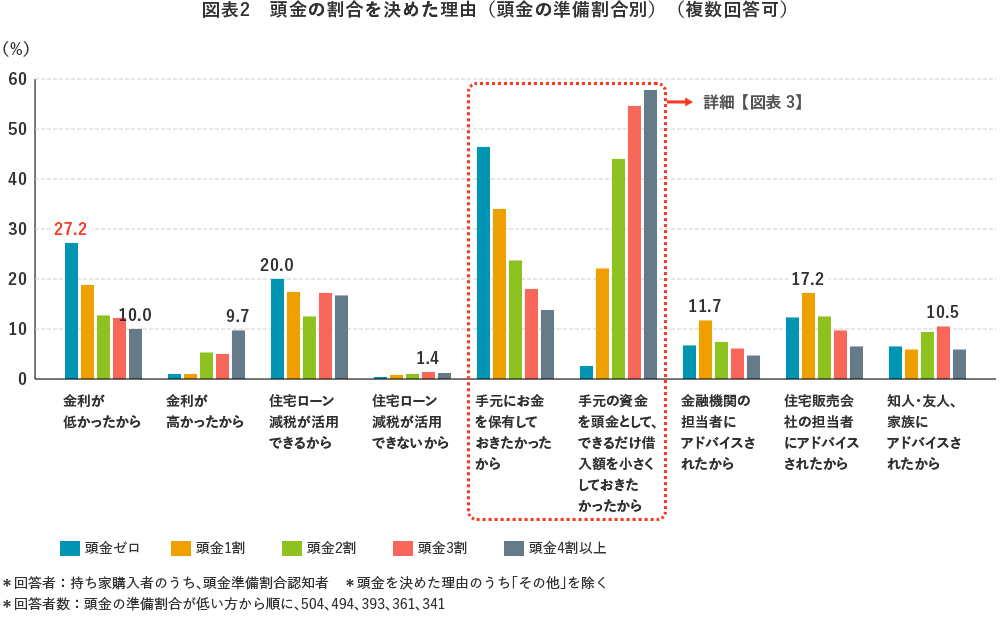

住宅ローンを申し込むうえで「頭金を何割にしなければならない」といった決まりはありません。では、住宅ローンを利用している人はどのような理由で頭金の準備割合を決めているのでしょうか。頭金の準備割合別に、その理由をお伺いしたのが【図表2】です。

頭金の準備割合に関しては、「低金利環境」や「住宅ローン減税の活用」の影響から、その割合が低くなっている、と語られることが多くあります。しかし、実際に住宅ローンを借りた人が最も意識しているのは、「手元の資金を頭金として使うか・使わないか」という点であることが分かりました。

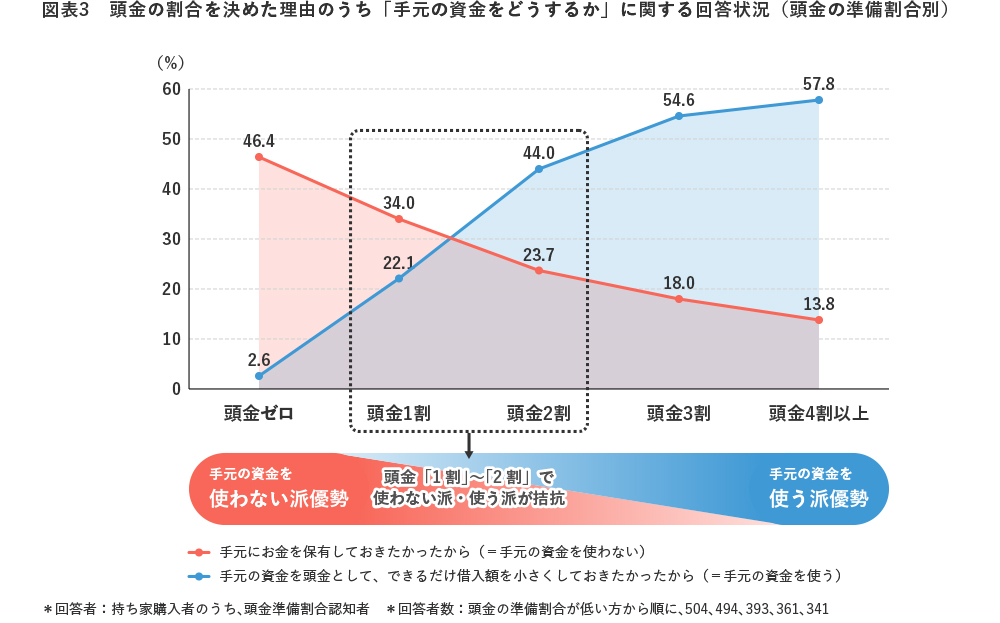

また、「手元の資金を頭金として使うか・使わないか」については、頭金の準備割合によってその多寡が推移していることが分かりました【図表3】。頭金「ゼロ」では、手元の資金を頭金として「使わない派」が大きく優勢、頭金「1割」「2割」では「使わない派」「使う派」の両者が拮抗、頭金「3割以上」では「使う派」が優勢でした。

頭金ゼロでは、「ローン返済」と「資産形成」の両立が困難な人が約半数

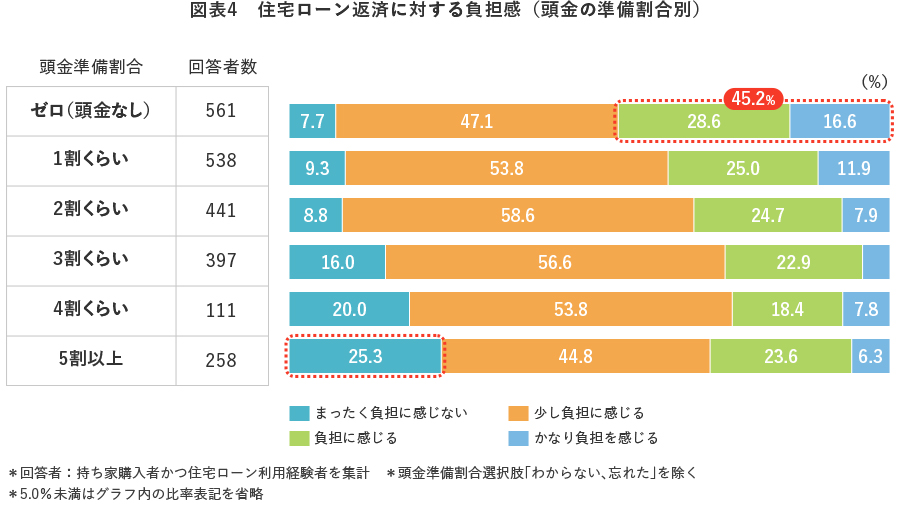

では、頭金の準備割合によって、意識面や行動面には違いがあるでしょうか。まず意識面として、住宅ローン返済に対する負担感についてお伺いした結果が【図表4】です。

頭金「ゼロ」では、「負担に感じる」「かなり負担を感じる」の比率が45.2%と約半数となりました。反対に頭金を「5割以上」では、4人に1人が「まったく負担に感じない」と回答しました。

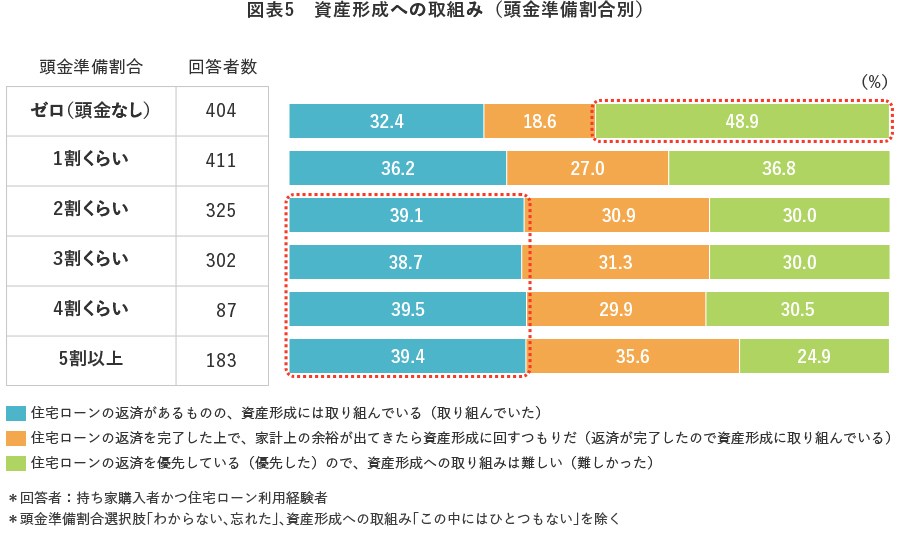

また行動面として、住宅ローン返済時の資産形成の取り組み状況についてお伺いしたのが【図表5】です。

頭金の準備割合のいかんによらず30~40%の人は、住宅ローンの返済と資産形成の両立ができていることが分かりました。一方で、頭金ゼロに目を向けると「住宅ローンの返済を優先している(優先した)ので、資産形成への取り組みは難しい(難しかった)」と回答された方が約半数となり、頭金ゼロ→毎月の返済金額の増加→家計収支上、資産形成に回す資金的余裕の減少という状況が生じていると思われる結果も見られました。

歴史的な低金利環境や物件価格の高騰などを背景に、「頭金はあまり入れずに、なおかつ長期で借り入れる」といった住宅ローンへの取り組みも見受けられます。しかし、頭金ゼロでは、返済の負担感が大きいケースや、ローン返済と資産形成の両立も難しいケースが少なくないことも調査結果からはうかがえました。

次回コラムでは、「返済比率」に着目して考えてみたいと思います。