【第127回】令和の金融リテラシー事情

~金融リテラシー度が高い人はどんな人?~

2023.10.25

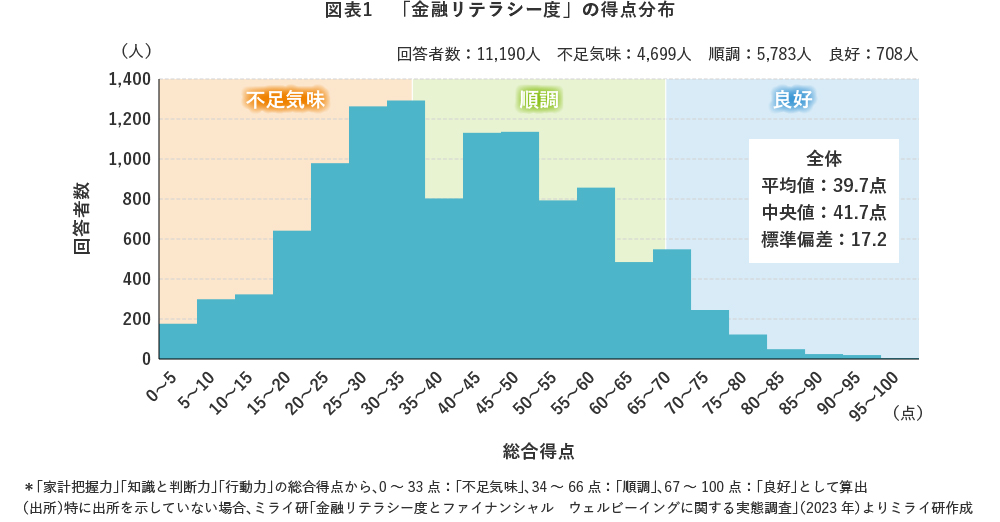

1万人分の「金融リテラシー度」をスコア化

三井住友トラスト・資産のミライ研究所(以下、ミライ研)では2023年1月に約1万人を対象に「金融リテラシー度とファイナンシャル ウェルビーイングに関する実態調査」(2023年)を実施しました。その中で、家計と金融リテラシーに関する設問を伺い、回答内容に応じて「家計把握力」・「知識と判断力」・「行動力」を測定したうえで、その総合得点から「金融リテラシー度」を三段階(良好・順調・不足気味)として算出し、スコア化しました。「金融リテラシー度」の分布としては「不足気味: 42.0%」・「順調:51.7%」・「良好:6.3%」という結果となりました【図表1】。

「金融リテラシー度」が高い人の特徴は?

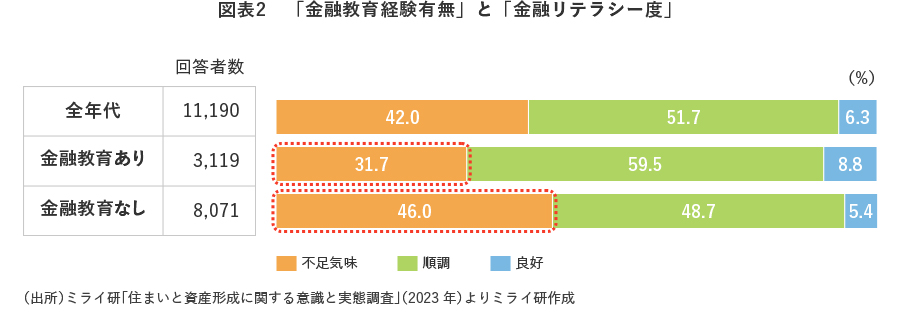

スコア化した「金融リテラシー度」をその他の設問とクロス集計することで、「金融リテラシー度」が高い人の特徴を分析しました。まずは金融教育経験と「金融リテラシー度」についてですが、「金融教育あり」と回答した人は、「金融教育なし」と回答した人よりも「金融リテラシー度:不足気味」の割合が14.3%少ない結果となり、全体的に金融教育経験がある人はない人に比べて「金融リテラシー度」が高い傾向となりました【図表2】。

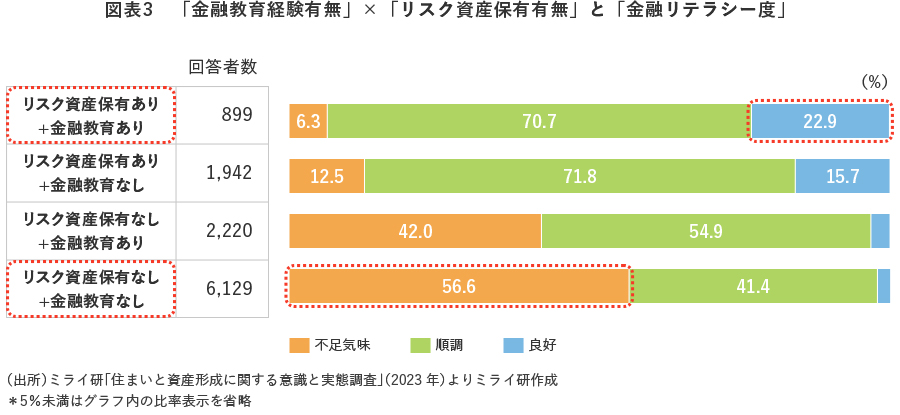

こちらの結果に「リスク資産の保有有無」を加えて分析を行ってみたところ、どちらもありと回答した人と、どちらもなしと回答した人では「金融リテラシー度」に大きな差が見られました【図表3】。

また、リスク資産の保有有無以外にも「住宅ローンの利用」や「確定申告経験」といったお金周りの経験有無においても、同様の傾向を確認することができました。

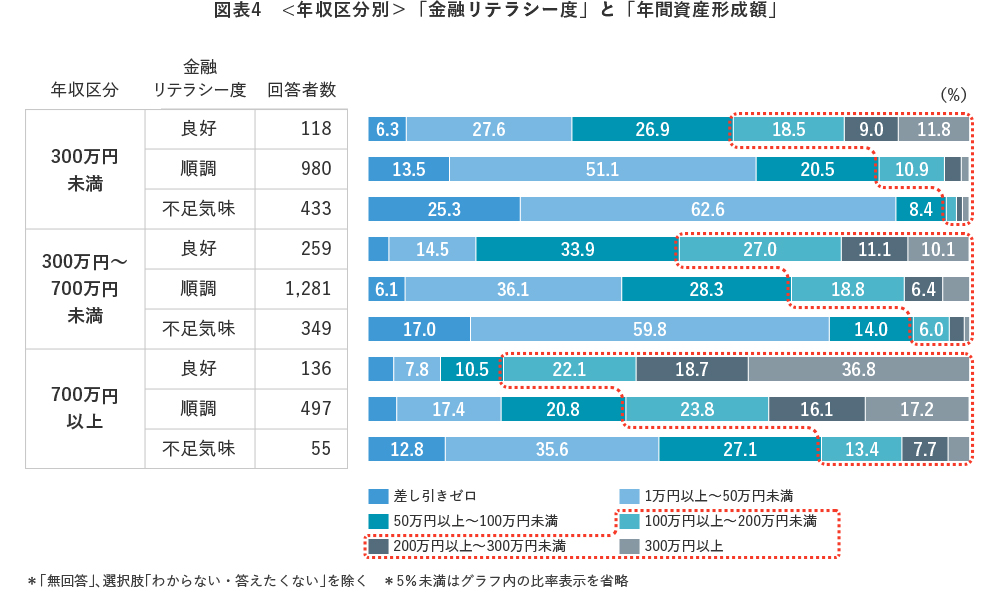

続いて、「年間の資産形成額」と「金融リテラシー度」について分析してみると、年収区分に関係なく「金融リテラシー度」が高い人ほど、年間の資産形成額が「100万円以上~200万円未満」「200万円以上~300万円未満」「300万円以上」と回答した人の割合が高くなる結果となりました。この結果から、同年収帯であっても「金融リテラシー度」が高い人ほど、年間の資産形成額が多くなっている傾向がみられました【図表4】。

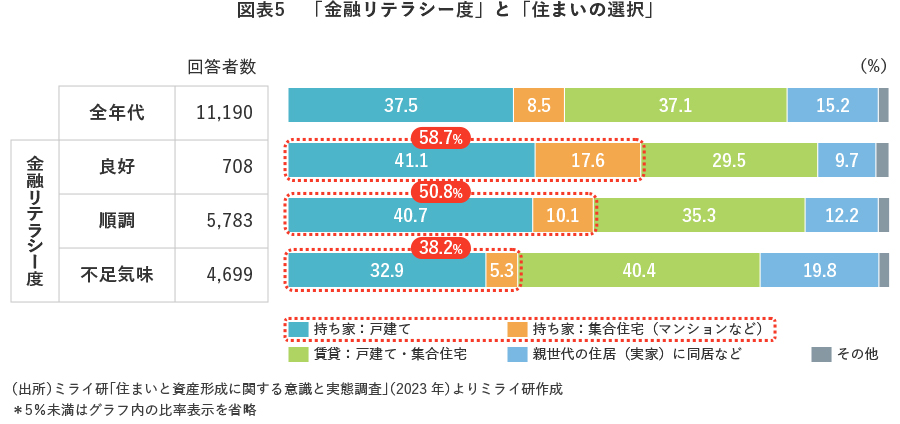

続いて、回答者の「住まいの選択」と「金融リテラシー度」を分析してみたところ、住まいを「持ち家」と回答している人の割合は「金融リテラシー度」が「良好:58.7%」、「順調:50.8%」、「不足気味:38.2%」となり、結果として「金融リテラシー度」が高い人ほど、持ち家を選択する人の割合が増加している傾向がみられました【図表5】。

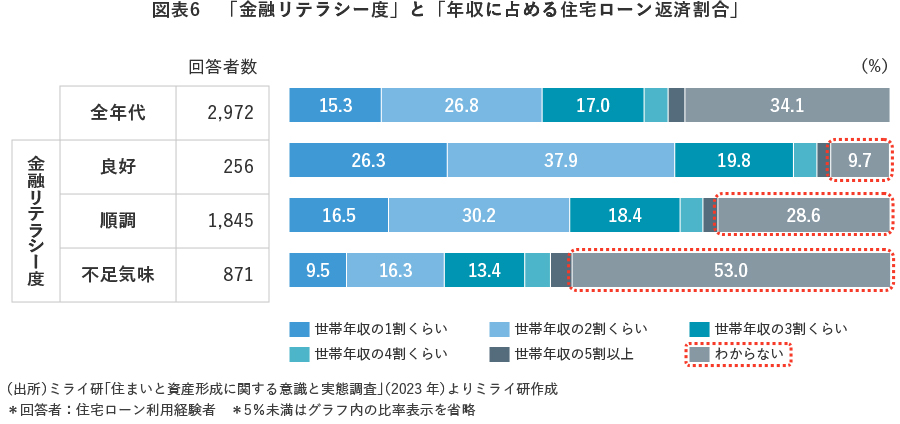

住まいの選択に関連して、「年収に占める住宅ローン返済割合」を住宅ローン利用中(または過去に利用経験あり)の方に伺ってみたところ、「わからない」と回答している人の割合に特徴がみられました。「金融リテラシー度」が高くなるにつれて返済割合が「わからない」と回答した人の割合が大きく減少しており、「金融リテラシー度」が高い人ほど、自身の住宅ローンの返済内容をきちんと認識している傾向がみられました【図表6】。

まとめ

高等学校教育における金融教育の必修化や、NISA制度の非課税期間無期限化や非課税枠の拡大といった大幅改正などを背景として、金融リテラシーへの注目は各方面でも高まりをみせていますが、加えて金融リテラシーを高めることで得られる効用を訴求することも大切になると考えられます。今回の分析結果では、直接的に金融リテラシーの効用を明示できているものではありませんが、「金融リテラシー度」が高い人の特徴や傾向といった部分で、金融リテラシーをより身近に感じてもらえますと幸いです。

今回のコラムで解説させていただいた内容に加えて、更に多くのデータをまとめたレポートをミライ研HP上にて公表しておりますので、本テーマに興味を持っていただいた方は『ミライレポート「令和の“金融リテラシー”事情」』についても併せてご覧ください。