【第124回】

新NISAと生涯付き合うために

2023.10.04

前回のコラムでは、新NISAの使い勝手が良くなったこと、また、知っておきたい“個性”がある、というお話しをしました。改めてですが、新NISAの恒久化によって、ライフタイムにおける「投資して、売却して、再投資して・・・」という生涯投資非課税枠1,800万円の再利用ができるようになりました。これにより、一人ひとりの様々なライフイベントに対して、NISA枠で必要資産を積み立て、増やし、イベント実現で活用し、また次のイベントに向けて積み立てていく・・・という“生涯のパートナー”として利用できるようになったということです。

1.NISAを活用して”マネープランの投資”を実践

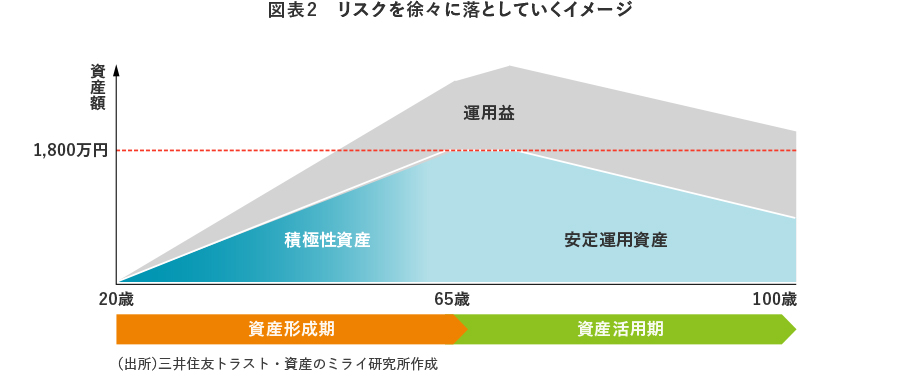

新NISAはライフイベントの中でも大きなイベントである「老後資産」を準備する上で、心強いパートナーとなります。一方、ここで留意したいのが、「運用リスク」との付き合い方です。“マネープランとしての投資”を実践し、老後資産を計画的に増やしていこうとする場合、「リタイア年齢が近づくに従い、運用リスクは徐々に小さくしていきたい」という方もいると思われます。以前のコラム98の②でご紹介したとおり、「積立投資は資産が積み上がっていくに従い“一括投資化”していく」ことを踏まえ、企業年金の運用などでよくみられる「リスクを徐々に逓減させていく」運用手法を参考にしています。

こういったケースでは、新NISAの2つの“個性”が、留意点として浮かび上がってきます。徐々にリスクを下げていく場合に、リスクをコントロールするのは「計画的」かつ「少し前倒し」に行っていくことが肝要です。具体的にみてみましょう。

2.リスクを落としていくなら計画的に

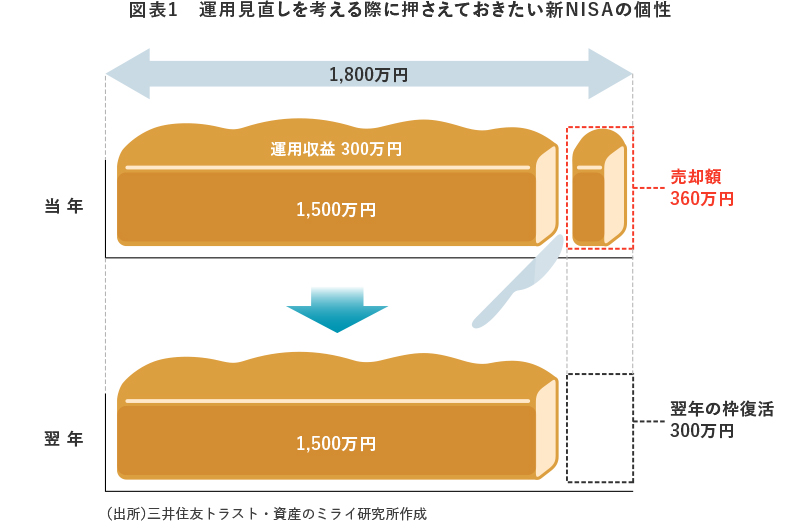

「リスクを落とそう」と運用内容を見直すタイミングが、1,800万円の非課税枠を使い切った後や枠いっぱいという局面で生じたら、前回コラムの通り、「①非課税枠の復活が翌年」である点や「②非課税枠の管理は簿価」といった特徴に留意が必要です【図表1】。

(前回コラムの“パン生地”の例でみると、切り取ったパンが時価ベースでは大きく上に膨らんでいたとしても、新たに購入資金として入れられるパン生地は、膨らむ前のパン分のスペースだけですので、切り取ったパンよりも小さくなります)

NISA枠を最大限に活用することを念頭におくと、 “資産を守る”ことを検討するタイミングは、1,800万円の非課税枠の「満杯直前」ではなく、“枠の余裕があるうち”に見直しをすることで自由度が広がります。余裕をもって見直し計画を立てることができれば、今後の投資額(フロー)を、債券ファンドやバランスファンドなどに投資することで、非課税枠内でのリスク調整を図ることができます。枠に余裕がある状態であれば、年間の投資上限枠(つみたて投資枠120万円+成長投資枠240万円)や生涯非課税枠の範囲内で、ストック部分も入れ替えることができそうです。

このようなリスクの段階的な引き下げを自動で行ってくれる投資信託もあります。“ターゲッイヤーファンド”といい、事前にある年(ターゲットイヤー)を定めたうえで、一般的にはターゲットイヤーが近づいてくるにつれて株の組み入れ比率を引き下げ、その分債券等の組み入れ比率を引き上げるような、投資資産の組み換えを行う特徴の投資信託です(ターゲットイヤー型 用語集 – 投資信託協会)。こういったタイプの投資信託に関しても学んでおくと良いかもしれません。

3.番外編:現行NISAから移行しようとされている方に

~そのまま資産を移せるのか~

また、これ以外にも、現行NISAを活用されている方は、資産形成期・資産活用期のいずれであっても、現行NISAで運用していた資産を新NISAに移すことを検討するタイミングが来ようかと思います。特に、一般NISAを使われている方の中には、2023年で非課税枠が終了し課税口座に移される方もいられると思われます。現行NISAの資産は新NISAへはロールオーバーできませんので、いったん売却をし、その資金を持って新NISAの非課税枠を利用する形となります。そのため、時価ベースで膨らんでいる資産を入れる際にも、枠の消費を考えておく必要があります(もちろん、非課税で売却した資金を支出に充てることも一つの戦略です)。

4.結論:リスクを落とすなら、

新NISAでは「計画的」かつ「少し前倒し」で、がポイント

以上を踏まえると、なるべくNISA口座内で運用したい、また資産活用期に向けてリスクを徐々に落とすことを考えた場合には、1,800万円の枠を使い切ってから見直しを考えるのではなく、資産形成期の間からの見直し計画も必要になりそうです。また、現行NISAの資産も移してくることを考えておく必要もありそうです。

もちろん、これ以外にも、

- ・資産活用期においては退職金などの入金、就労状況・家族状況・年金の水準感や受取方法などにより資産全体の入りと出が変わること

- ・NISA枠以外で保有している資産(例えばDC/iDeCoなど)があれば、家計資産全体での運用計画を考える必要が生じます

…などの事情は考慮が必要です。また、ここまでの話はあくまで“ケーススタディ”として申し上げてきたものであり、記載の戦略を推奨するものではありませんので、その点はお含みおきください。

本コラムでお伝えしたいのは、ご自身の生涯における枠の活用を考えた場合には、上記の“個性”を積立段階から踏まえておかないと、「あれ、こんな活用がしたかったのにうまくできない…」と後から気づく可能性があることです。資産形成に様々な考え方を持っている方もいられると思いますが、NISAにおいてはそもそも「利益が出ていないと意味がない」「利益は確定させないとメリットがない」ことは改めて踏まえつつ、ご自身なりの活用法を考えてみられるとよいと思われます。

このコラムを一つのきっかけに、皆さん一人ひとりがNISAと生涯付き合う術を考えていただければ幸いです。

- ※掲載内容は2023年9月時点のものです

- ※投資信託についてのご注意事項はこちらをご確認ください

- ※NISA制度(少額投資非課税制度)・ジュニアNISA(未成年者少額投資非課税制度)およびNISA口座・ジュニアNISA口座についてのご注意事項はこちらをご確認ください