【第108回】安心ミライへの「資産形成」ガイドブックQ&Aより

現在40歳代の世代の特徴とは?

2023.06.14

現在40歳代の人たちが生まれたのは1970年代です。2度の石油ショックに見舞われはしたものの、高度成長期(1954〜1973年)の余韻が残り、基本的に右肩上りの経済環境のなかで子供時代を過ごしました。

就職氷河期世代

その後、高校生〜大学生の頃にバブル経済とその崩壊を経験、企業が新卒採用を絞るなかでの就職を余儀なくされ、「就職氷河期世代」「ロスジェネ(ロストジェネレーション)」と呼ばれるようになりました。社会人になってからも長期にわたり景気停滞が続いたため、「とりあえず」のつもりだった非正規雇用から抜け出せずに現在に至り、経済的に独立できず親元暮らしを続ける人も少なくありません。

巣づくりは早めに開始

住宅取得については年上世代と比べると若干早く始めたようです。この世代の2人以上世帯の平均負債残高は、30歳代時点で898万円、40歳代時点では1,106万円で、10歳年上の世代(残高は30歳代で780万円、40歳代で969万円)と比べ30歳代からローン借入を行う人が多かったと推測されます。住宅価格もローン金利も低く、住宅取得等資金贈与に関する特例も手厚かったなど、恵まれた取得環境を背景に、比較的若いうちから住宅取得に着手した人が多かったことは、この世代の特徴の1つといえるでしょう。40歳代となった現在は、この住宅ローンの返済に加え、中学生〜高校生の子供を持つ親として教育費がかさむ時期を迎えており、資産形成の元手を捻出するのに苦労しているところかもしれません。

「資産形成」にいくつもの壁

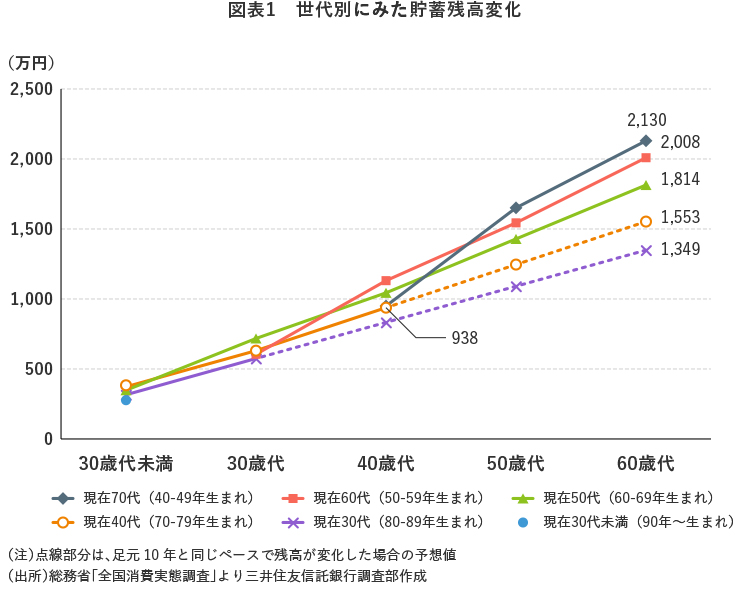

そうした事情もあってか、この世代の資産形成はあまり順調に進んでいるとはいえません。足元の平均貯蓄残高は938万円であり、今後も同じペースで積増しを続けた場合、60歳代時点の予想残高は1,553万円と、老後資金の目安額である2,000万円には届かない可能性が高いのです【図表1】。

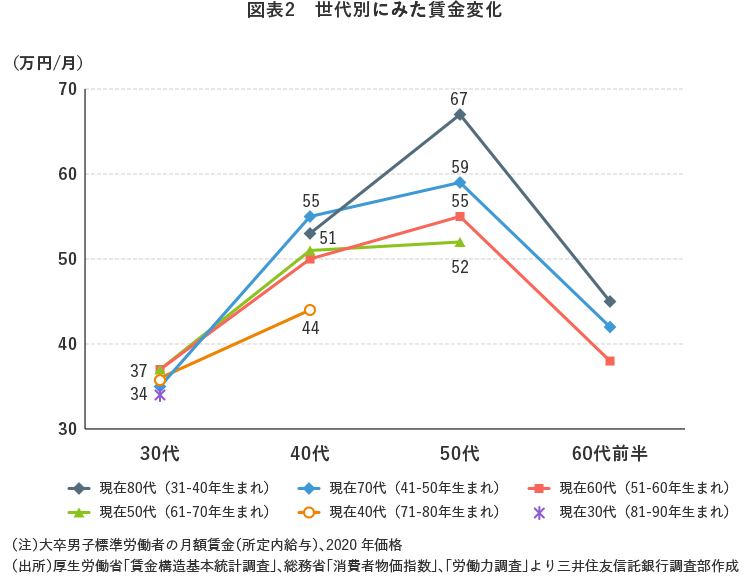

その基本的な理由として考えられるのは以下の3点です。第一に、この世代の賃金は親世代を含めた年上世代と比べるとかなり伸び悩んでいます【図表2】。90年代末の大手金融機関の破綻や2008年のリーマンショックをはさみながら低成長時代が続き、企業はコスト削減・リストラを敢行、この影響を真っ向から受けたかたちです。

第二に、税金や保険料などの社会保障負担が大きく増加しています。給料がさほど上がらないのにとられるものは増えているわけです。

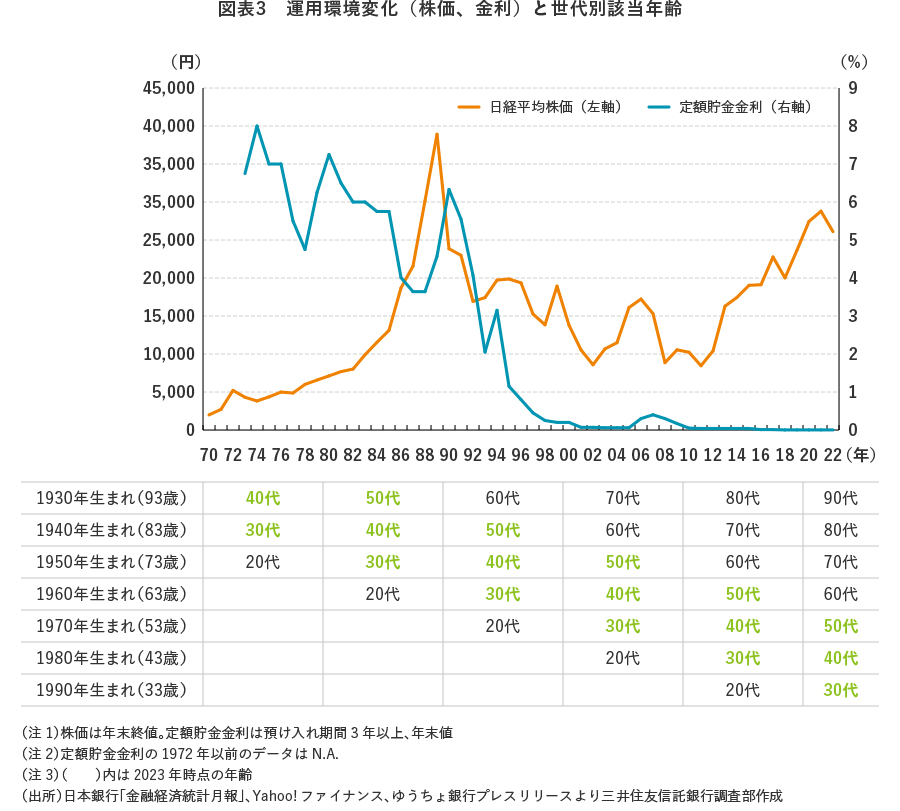

そして第三に、親世代が資産形成をしていた頃と違って運用環境が芳しくありません。彼らが社会人になって以来、金利はゼロ近辺、株価も長らく2万円以下と低迷が続いていたため【図表3】、給料が伸び悩みローン返済や教育費などの支出がかさむなかで何とか貯蓄や投資に回すお金をひねり出したとしても、その元手は思うようには増加してくれないという期間が長く続きました。

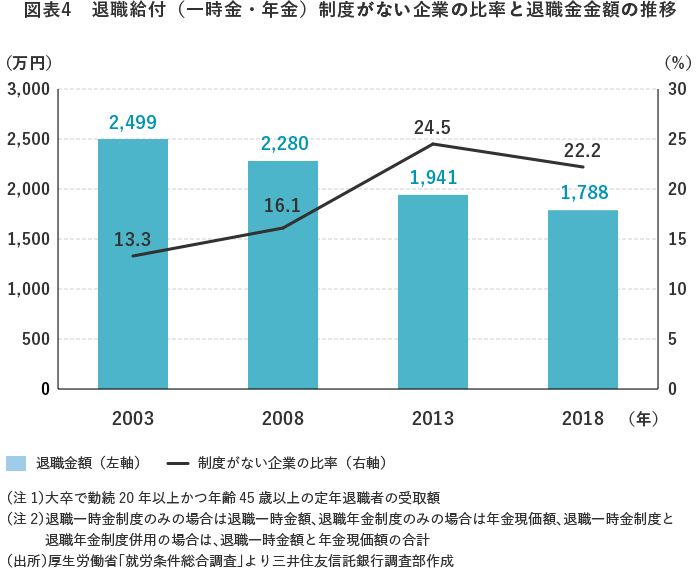

さらに、退職金や親からの遺産が資産形成を後押しする力も弱まっており、資産形成の「最後の切り札」とはなりそうにありません。退職金給付制度がない企業が増加しており足元では2割を超えていますし、制度がある企業においても給付額は2003年2,499万円→2018年1,788万円と15年間で700万円も減少しています【図表4】。

また親から受け取る遺産についても、親世代が保有する資産額が1994年9,260万円→2014年4,759万円と20年間で半額近くまで減っているうえ、2015年に相続税制改正があり、2019年にはさらに減って、4,205万円と25年前の半分以下にまで減ってしまっています。

楽観できない老後だが明るい材料も

今後に目を転じると、団塊ジュニア世代(1971〜74年生まれ)を内包するこの世代は人数が多いため、公的年金や健康保険など社会保障制度を変更する節目の対象となりやすく、将来的な給付減や負担増は不可避という声も少なくありません。必要な老後資金が2,000万円より大きくなることも十分考えられます。

現在40歳代の世代の老後資金準備が厳しい状況にあることは否めません。ただ、明るい材料も出始めています。確定拠出年金(DC)は期間延長や加入要件緩和などの制度変更が実施されましたし、2024年からは内容が拡充・恒久化されたNISA(少額投資非課税制度)がスタートする予定です。また「働き方改革」の一環として、高齢者の就業拡大に向けた法改正や副業・兼業を後押しする体制整備も進みつつあります。資産形成の王道である積立貯蓄・投資に加え、副業や就業継続による労働収入の引上げ、住宅などの実物資産のキャッシュ化も含め、トータルな老後資金づくりが可能になってきています。

次回コラムでは、50歳代の人たちの特徴について取り上げてみたいと思います。