【第36回】信託のパワーとは?②《寄り道コラム》

2021.11.03

前回に引き続きまして、「寄り道コラム」にお付き合いいただければと思います。

現在の核家族世帯中心の時代において、「従来型の三世代同居世帯」のマネープラン機能は廃れたのか、否か、という問題に対して、「安心できるミライ」に向けて、家計において「信託のパワー」で世代をつなぐことはできるのでしょうか? ここで前回のコラムは終わっていましたが、続きをスタートさせていただきます。

核家族世帯・単身世帯の増加(反面、三世代世帯の減少)は、地方から都市部への人口集中傾向や個人のプライバシー概念の変化などを考えると、かつてのような三世代同居型の家族構成の復活は難しい時代になりました。

また、ライフスタイルの多様化の進展で、今後、単身世帯数が増加していく反面、三世代世帯の比率がさらに減少することも考えられる中、今から『サザエさん』の磯野家モデルを復活させましょう、といっても現実的とはいえません。

では、発想を変えて「従来の三世代同居世帯で行っていた家計面での金融補完機能」を復活させることはできないのでしょうか。

この視点から三世代同居世帯における世代間支援機能を考えてみたいと思います。まず、世代から次の世代への資産の移転機能から考えてみます。

たとえば、第1世代が取得した住宅に第2、第3世代が住み続けることで、第2、第3世代における生涯の住居費の節約が可能となります。その分、第2、第3世代の資産形成を助けることになります。第1世代終了時に「相続」という形で次世代へ資産移転するケースも多くありますが、その前に先んじて資産移転を世代間で行っているともいえそうですね。下の世代が子供の教育費で困っている時には、上の世代が金銭面の支援をする、ということでイメージしやすいと思われます。

また、従前は、第1世代がシニア世代となって、徐々に判断能力や身体機能が低下してきた時には同居している第2世代や第3世代が第1世代に代ってお金の管理をしたり介護したりしていました。こういう意思決定能力や資産管理能力をサポートする機能も三世代同居世帯で発揮されていた機能といえます。

こうして考えてみると、物理的には「三世代同居」の復活は難しいかもしれません。しかし、当時、発揮されていた機能は、核家族世帯や単身世帯が増加している現在においても、やはり必要とされている機能だといえます。

そこで、金融の面でこのような機能を発揮し、利用価値が高まってきているのが「信託」の機能です。

「信託」は、そこにある財(ザイ:資産として価値のあるもの)に対して、所有者の「想い」をその運用や管理の形に反映することができるスキームです。世代をまたぐ住宅取得費用や教育資金の支援、相続時でのスムーズな資産移転、認知症など自身の意思決定能力などが低下してくることに対する準備など、様々な目的に対して「信託」で解決を図ることができます。

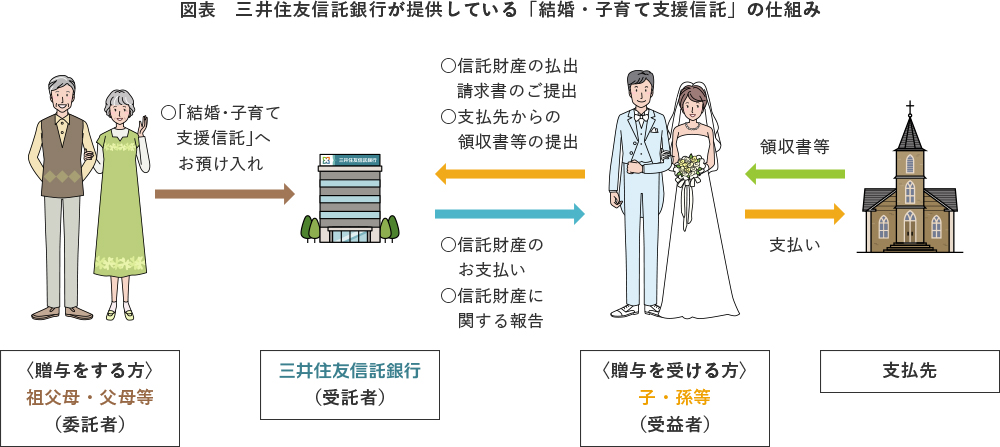

具体的な例ですが、第34回のコラムでご紹介した「結婚・子育て支援信託」は、経済的不安から結婚・出産を躊躇している若年層へ、両親や祖父母の資産を早期に渡すことを通じて、子や孫の結婚・出産・子育てを支援することを目的とした税制上の特例措置の活用が目的ですが、「信託」の機能では、資金を預かるだけではなく事務手続きのサポートまでをパッケージして提供することができます【図表】。

第1世代から、「自己完結的にライフプランを立て準備していく第2、第3世代」へ信託機能を上手に活用した「世代間支援」を図ったり、認知症への備えを整えたりすることが一般的な取組みになれば、日本の特徴と言われている「高齢者層の金融資産保有割合が大きい」点についても、次の世代、その次の世代への上手な引き継ぎが期待できると思われます。